5 razões pelas quais ações de dividendos podem ser melhores do que títulos

O investimento em dividendos é uma das estratégias de investimento mais testadas pela batalha. Os pagamentos de dividendos regulares podem ser usados para cobrir despesas de subsistência ou podem ser reinvestidos. Investir em dividendos pode ser uma excelente maneira de gerar renda fixa em sua carteira de investimentos.

A maioria das pessoas pensa automaticamente em títulos e equivalentes de caixa quando pensa na parcela de renda fixa de sua carteira de investimentos. Contudo, muitas pessoas estão descontentes com o fato de que mesmo títulos de muito longo prazo estão pagando taxas de juros na casa dos poucos dígitos. Existem pelo menos cinco razões pelas quais ações de dividendos podem ser melhores do que títulos, se você estiver procurando renda.

1. Quando as taxas de juros sobem, Os preços dos títulos caem

Embora haja uma percepção geral de segurança quando se trata de investir em títulos, que se aplica principalmente aos títulos de prazo mais curto (menos de cinco anos). Títulos, obrigações de longo prazo em particular (vencimentos de 10 anos ou mais), são sensível à taxa de juros, e mover-se em direções inversas às mudanças nas taxas de juros.

Se você possui um título de 20 anos com uma taxa de cupom de 3%, e as taxas de juros sobem para 4%, o valor de seus títulos cairá significativamente. Isso acontece porque os preços dos títulos se ajustam para corresponder aproximadamente ao rendimento dos títulos emitidos atualmente.

As ações de dividendos provavelmente também serão afetadas pelo aumento das taxas de juros. Contudo, o efeito será geralmente menor para ações de dividendos do que para títulos. Isso ocorre porque as ações de dividendos são, antes de mais nada, ações - não títulos - e também porque a empresa emissora sempre tem a opção de aumentar o pagamento de dividendos a fim de suportar o preço das ações.

Para pensar no relacionamento nos termos mais simples, em um ambiente de taxas crescentes, preços de ações de dividendos poderia outono, mas os preços dos títulos vai outono.

2. Títulos de longo prazo se comportam mais como ações do que investimentos de renda fixa

Títulos com vencimento superior a 10 anos, e especialmente mais de 20 anos, pode se comportar muito mais como ações do que como títulos. A razão é por causa das mudanças nas taxas de juros, como discutido acima.

Isso pode não ser um problema se você compreender totalmente esse potencial, e ter plena expectativa de que as taxas de juros caiam no futuro próximo (fazendo com que os preços dos títulos subam). Esse pode ser um casamento perfeito de valorização de preços e um fluxo constante de receita de juros.

O problema, Contudo, é que muitos investidores não apreciam completamente ou nem esperam esse potencial. Eles acreditam que estão simplesmente travando um fluxo de longo prazo de receita de juros sobre uma determinada emissão de títulos. Mas uma vez que eles compram, e observe o preço do título oscilar descontroladamente em ambas as direções, eles podem começar a perceber que os títulos que possuem são tudo menos seguros.

É normal comprar títulos que se comportam como ações, se isso é o que você realmente espera. Mas na maior parte, se você vai investir em qualquer coisa que se comporte como ações, você está muito melhor investindo nas próprias ações.

3. Rendimento e qualidade do investimento movem-se em direções opostas com títulos

Outra complicação com os títulos é o fato de que o rendimento e a qualidade do investimento se movem em direções opostas. Na busca por maiores rendimentos, você pode naturalmente gravitar em torno dos títulos que pagam a maior taxa de retorno. Mas o problema com essa estratégia é que os títulos que pagam os maiores retornos são também os de pior qualidade.

No extremo, você pode estar investindo em junk bonds (embora ninguém goste mais de chamá-los assim), que têm um potencial muito alto de inadimplência.

Não importa quanto você está ganhando em juros em um determinado título, você pode perder tudo o que tem caso o emissor fique inadimplente.

Por outro lado, os títulos da mais alta qualidade, como títulos do Tesouro dos EUA ou TIPS, que são projetados para acompanhar o ritmo da inflação, normalmente oferecem taxas de retorno fixas bastante baixas.

Isso não é verdade com ações de dividendos. Na verdade, pode ser exatamente o oposto - as empresas da mais alta qualidade podem muito bem estar pagando os maiores rendimentos de dividendos. Isso pode acontecer simplesmente porque as empresas da mais alta qualidade estão na melhor posição para fazê-lo. Eles são as empresas mais lucrativas, e geralmente, têm um longo histórico de devolução de uma parte substancial desses lucros aos acionistas.

4. Ações de Dividendos Oferecem Valorização Potencial do Preço

Embora os títulos possam oferecer valorização potencial de preço em um mercado de taxas de juros em declínio, essa não é sua função principal. Contudo, ações de dividendos sempre tiveram a vantagem de oferecer alto rendimento e valorização potencial de preço. Eles são, depois de tudo, ações - e a valorização do preço é a principal razão pela qual as pessoas compram ações.

Com títulos, a apreciação do preço é um presente inesperado. Quando se trata de ações de dividendos, a valorização do preço faz parte do pacote regular e esperado.

5. Dividendos podem ser aumentados em ações de dividendos - Taxas de títulos não aumentam

Quando você compra um título, você está, na verdade, comprando uma parte de um contrato legal. Esse contrato especifica todos os termos do vínculo. O título é na verdade um instrumento de dívida, que carrega uma data de emissão específica, quantidade de face, taxa de juro, e data de resgate. A taxa de juros do título nunca mudará.

Isso pode ser um conforto em um ambiente de taxas de juros em declínio, porque você continuará a obter a mesma taxa de retorno, mesmo se as taxas caírem. Mas se as taxas aumentarem no mercado geral, a taxa de juros de seus títulos não será ajustada para cima para refletir essa mudança.

Ações de dividendos sempre carregam o potencial de aumentar seu pagamento de dividendos. Na verdade, empresas bem-sucedidas tendem a aumentar seus pagamentos de dividendos no longo prazo como uma coisa natural. As ações que você compra hoje com um rendimento de dividendos de 3%, poderia produzir um retorno de 6% sobre seu investimento original em cinco anos, simplesmente como resultado do aumento constante dos dividendos da empresa.

Você já pensou em usar ações de dividendos para compor pelo menos uma parte da alocação de seu portfólio de taxa fixa?

investir

- Por que um investimento em fundos mútuos é melhor do que possuir ações individuais

- 3 razões pelas quais os fundos de títulos são melhores do que os títulos

- Por que investir em Ações com Dividendos Mensais?

- 4 razões pelas quais um ETF é melhor do que um fundo mútuo

- Uma lista de 25 ações de dividendos

- Ações de alto rendimento

- 3 razões pelas quais os bancos online são melhores do que as cooperativas de crédito

- 7 razões pelas quais o SIP em fundos de dívida é melhor do que iniciar RD (2018)

-

Por que manter títulos?

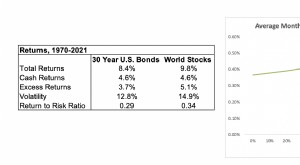

Por que manter títulos? p p As ações têm retornos históricos e esperados mais elevados do que os títulos, mas eles são altamente voláteis. p O benefício de adicionar mais ações diminui e se aproxima de zero (e pode até...

-

Três razões para adotar uma abordagem de retorno total para investir versus investir em ações de dividendos

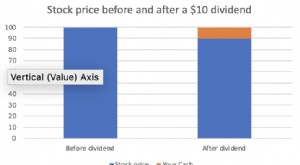

Três razões para adotar uma abordagem de retorno total para investir versus investir em ações de dividendos Um dividendo dá a você o dinheiro que você já possui As ações de dividendos experimentam grandes perdas, como no mercado de ações. Uma carteira conservadora não experimenta os mesmos níveis de per...