Discernindo os dois tipos de risco

p Risco pode ser considerada como a possibilidade de seu investimento valer menos no final do período de detenção do que no momento em que você o comprou originalmente. A volatilidade dos mercados financeiros cria riscos. Mas o risco também é a razão pela qual você tem potencial para ganhar mais do que o que está disponível Contas do tesouro , se você sabe como reconhecer e gerir sabiamente. Suas escolhas de investimento devem ser consideradas em termos de recompensa e risco, e a compensação que você está disposto a fazer. p No estoque e ligação mercados, na verdade, existem apenas dois tipos de fatores que podem fazer com que o retorno de uma ação varie. Um está relacionado às mudanças no corporação ou a forma como os investidores percebem a corporação. O outro tem a ver com mudanças e movimentos nos mercados de títulos em geral. Consequentemente, isso significa que há dois componentes básicos para o risco que todo investidor enfrenta:risco de mercado, que é inerente ao próprio mercado; e o risco da empresa, que engloba as características únicas de qualquer ação ou título e do setor em que opera. p Cerca de 70 por cento do risco que você enfrenta como investidor é risco da empresa . Felizmente, você pode minimizar e controlar este risco por diversificando entre diferentes títulos. Por exemplo, você pode investir em dez ações ou títulos diferentes, em vez de apenas um (o que é certamente aconselhável). Por outro lado, risco de mercado - os 30% restantes do risco total a que você está exposto - não podem ser evitados pela diversificação; todas as ações e títulos são afetados em algum grau pelo mercado geral. p O fato de que você pode eliminar o risco da empresa simplesmente diversificando seu portfólio é fundamental para o sucesso de longo prazo de sua estratégia de investimento. Um investidor que possui apenas uma ação está assumindo 100 por cento do risco associado ao investimento em ações ordinárias, enquanto um investidor que possui uma carteira diversificada tem apenas 30 por cento desse risco. Em outras palavras, um investidor de uma única ação tem mais de três vezes o risco de um investidor diversificado. p Os investidores que se consideram conservadores, mas que investem em uma ação de baixo risco, na verdade incorrem em mais riscos do que os investidores que possuem uma carteira de dez ações de crescimento agressivo. Além disso, os investidores conservadores estão ganhando um retorno esperado mais baixo porque estão investidos em riscos mais baixos, títulos de menor retorno. p Este é um conceito de investimento crucial; muitos investidores, Contudo, comumente ignorá-lo. Os mercados de ações e títulos oferecem retornos mais elevados para riscos mais elevados, mas eles fornecem aqueles retornos mais elevados apenas para inevitável risco - o risco inerente ao mercado. O risco da empresa pode, em grande medida, ser contornado por meio da diversificação. Independentemente do objetivo de investimento que você possa ter, qual é o seu período de espera pretendido, ou que tipo de análise de títulos é realizada, se você não tem uma carteira diversificada, você está jogando fora parte do seu retorno ou assumindo riscos que poderiam e deveriam ser evitados (ou pelo menos drasticamente reduzidos), ou ambos. p

investir

-

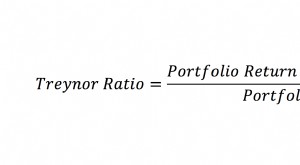

Qual é o Treynor Ratio?

Qual é o Treynor Ratio? O Treynor Ratio é uma medida de desempenho de portfólio que se ajusta ao risco sistemático Risco sistemático Risco sistemático é a parte do risco total que é causada por fatores além do controle de um...

-

Qual é a classificação de risco da Morningstar?

Qual é a classificação de risco da Morningstar? A classificação de risco Morningstar, também conhecido como classificação Morningstar ou classificação por estrelas, é uma posição ou pontuação dada a ETFs (fundos negociados em bolsa) ou fundos mútuo...