3 surpresas do pedido de IPO da Lyft

Um dos IPOs mais esperados deste ano - da empresa de compartilhamento de caronas Lyft - aumentou na semana passada com o arquivamento oficial do prospecto da empresa. O prospecto é a primeira vez que a empresa disponibiliza publicamente todas as suas demonstrações financeiras auditadas, e os documentos parecem apresentar uma imagem preocupante de uma empresa insegura de sua viabilidade contínua. Os investidores que desejam comprar no IPO, antes de ser oficialmente público ou depois, deve ter uma boa leitura longa das informações apresentadas no prospecto.

Agora que os detalhes são públicos, a próxima etapa importante no processo é o roadshow do investidor, onde os corredores do negócio - J.P. Morgan, Credit Suisse e Jefferies - reúna-se com grandes investidores em potencial e avalie seu interesse. Isso está programado para começar na semana de 18 de março. A resposta deles será o primeiro grande teste de como a comunidade de investimentos mais ampla vê a oportunidade na Lyft.

Para deixar os investidores entusiasmados com a oferta e angariar apoio para avaliar a empresa em US $ 20 bilhões a US $ 25 bilhões (por alguns relatórios), Lyft alardeava sua visão:ser um player líder no mercado de “transporte como serviço” (TaaS). Os executivos esperam uma mudança massiva da propriedade de automóveis, e em direção a um mercado de aluguel de automóveis sob demanda. [Atualização em 18 de março, 2019:Lyft reduziu sua faixa de avaliação de US $ 21 bilhões para US $ 23 bilhões e está buscando levantar cerca de US $ 2 bilhões com a oferta, de acordo com o prospecto.]

É certamente uma grande visão, e a linguagem na oferta se destina a conectar o Lyft que sofre de hemorragia de dinheiro com um dos setores mais populares do mercado, software como serviço (SaaS). Este último setor é atualmente popular entre os investidores, que muitas vezes premiam essas empresas com um alto preço por ações. O uso de terminologia semelhante por Lyft visa induzir o mesmo.

Mas as duas indústrias são muito diferentes, e os investidores precisam agir com cautela. O prospecto da Lyft revelou três surpresas que os investidores precisam avaliar cuidadosamente antes de concluir se a Lyft é mais do que uma empresa de táxi disfarçada de plataforma escalável de alta tecnologia.

1. Lyft perdeu $ 911 milhões em 2018

Lyft perdeu incríveis US $ 911 milhões em quase US $ 2,2 bilhões em vendas em 2018. No entanto, mesmo essa perda cobre a situação real, porque a empresa ganhou mais de $ 66 milhões em receita de juros sobre sua pilha de caixa de mais de $ 1,1 bilhão. Em outras palavras, tira o dinheiro de graça que a empresa conseguiu apenas segurando dinheiro, e perdeu quase $ 978 milhões dando caronas.

(Essa perda é ainda maior do que vimos anteriormente, conforme estabelecido na primeira coisa que os investidores devem saber sobre o IPO de Lyft.)

Embora as vendas tenham crescido impressionantes 103 por cento em 2018, é principalmente devido aos passageiros que estão pagando muito menos do que pagariam por um serviço tradicional e aproveitando viagens subsidiadas, cortesia dos investidores.

“Em vez de os consumidores escolherem o serviço de carro mais eficiente, esses subsídios os levaram a escolher a empresa que não cobrava pelo custo real do serviço, ”Diz Hubert Horan, que tem 40 anos de experiência na gestão e regulamentação de empresas de transporte. Horan é autor de uma série de várias partes sobre compartilhamento de passeios no blog Naked Capitalism.

2. A administração da Lyft não sabe se a empresa se tornará lucrativa - nunca

Ser não lucrativo é uma coisa - muitas empresas conduzem um IPO enquanto não é lucrativo - mas uma nova empresa deve mostrar que tem a capacidade de obter lucratividade em curto prazo, geralmente dentro de dois ou três anos. Pela própria admissão de Lyft, não está claro se a empresa pode fazer isso, e pode nunca ser lucrativo.

A empresa afirma explicitamente na seção de riscos do prospecto:“Temos um histórico de perdas líquidas e podemos não ser capazes de atingir ou manter lucratividade no futuro.” Não fica muito mais claro do que isso, embora as empresas gostem de usar esta seção de um prospecto para listar todos os tipos de preocupações potenciais, não importa o quão provável, a fim de limitar a responsabilidade legal.

Claro, se a Lyft pode se tornar lucrativa é a questão-chave que os investidores devem responder.

Lyft está apostando muito na continuidade do crescimento da receita em um ritmo alucinante. Mas uma pesquisa da empresa de análise online SEMrush sugere que o crescimento pode não ser o que era antes. De acordo com a empresa, As pesquisas do Google por Lyft aumentaram 60 por cento em 2017, mas apenas 4,5% em 2018.

“A pesquisa realmente se correlaciona com novos clientes, ”Diz Eugene Levin, diretor de estratégia da SEMRush. “E o mercado está mudando de crescimento exponencial para crescimento linear.” Levin também observa que, com base nas pesquisas, ele não ficaria surpreso se Lyft recebesse participação do rival Uber.

Mas com a empresa perdendo mais de 42 centavos para cada dólar de vendas em 2018, uma estratégia melhor pode ser reduzir despesas ou até mesmo fazer os clientes pagarem mais a cada viagem.

“Em vez de expor fantasias delirantes sobre o futuro a longo prazo, Lyft pode explicar de forma mais útil como um dia pode reduzir seus custos ao nível que a típica empresa de táxi amarelo alcançou anos atrás, Disse Horan.

3. Lyft melhorou a lucratividade principalmente cortando os salários do motorista

Por mais pobres que as finanças de Lyft pareçam, realmente melhorou sua lucratividade. Em 2017, a empresa perdeu quase 65 centavos para cada dólar de vendas, então, a perda de 42 centavos de 2018 parece uma melhoria acentuada. Mas não está claro se a empresa pode repetir esse feito no futuro.

Isso porque a melhoria dependia do corte dos salários do motorista. Normalmente, a Lyft recebe uma parte de cada tarifa que um motorista reserva no aplicativo da empresa. Este corte foi de 18 por cento em 2016, 23,1 por cento em 2017 e 26,8 por cento em 2018.

“Se a divisão de porcentagem de motorista / Lyft de 2016 tivesse permanecido no lugar, ”Horan diz, “O prejuízo líquido da Lyft em 2018 teria sido de US $ 1,6 bilhão, e sua margem líquida teria sido negativa de 65 por cento em vez de negativa de 42 por cento. ” Portanto, apenas pegando mais de cada tarifa a Lyft foi capaz de aumentar os lucros, e os salários dos motoristas já estão próximos aos níveis do salário mínimo, de acordo com Horan.

Ainda, algumas evidências sugerem que a compensação do motorista está acima disso. Uma pesquisa do site de compartilhamento de caronas Ridester descobriu que os motoristas da Lyft ganhavam cerca de US $ 17,50 por hora (incluindo gorjetas) em 2018. No entanto, esse valor não inclui custos como combustível e manutenção geral do carro, que são pagos pelo motorista.

Com os salários dos motoristas tão baixos, a empresa e seus investidores não podem esperar reduzir ainda mais os custos e ainda manter um nível de serviço adequado para atender à demanda.

Então, para onde vai Lyft a partir daqui?

Se houver algo positivo para a posição competitiva de Lyft, é que a empresa é uma alternativa ao Uber, que ganhou muita publicidade negativa nos últimos anos por uma série de razões. “Lyft ganhou a reputação de ser a alternativa‘ acordada ’ao Uber, o que levou mais millennials e Gen Z a gravitar em torno deles, ”Diz Michael Cammarata, um investidor anjo na Random Occurrence.

Enquanto Lyft parecia tirar proveito dessa boa vontade em 2017, já que o Uber gerou manchetes negativas, não está claro se esses sentimentos confusos farão o suficiente para fazer Lyft ter sucesso.

“Lyft exigirá uma vantagem estratégica significativa sobre seu rival gigante, Uber, ”Diz Phillip Dickson, co-fundador e co-CEO da Vimvest Advisors. “É improvável que essa vantagem se manifeste, o que torna o caminho para a lucratividade muito mais difícil. ”

E se o Uber, muito maior e mais bem financiado, estiver disposto a flexionar seus músculos financeiros para obter ganhos de participação, Lyft pode ter uma vida difícil.

Mesmo com o crescimento rápido das vendas de Lyft, ainda está queimando muito dinheiro, portanto, os investidores precisam examinar todos os documentos com cuidado antes de comprar. Os investidores devem evitar a vontade de comprar apenas porque outros estão comprando, o que alguns chamam de FOMO - “medo de perder” - investir.

Se você não se sente confortável analisando ações, Os ETFs são uma alternativa popular. Em ambos os casos, veja como começar a investir.

Saber mais:

- O que são ETFs?

- Fundo mútuo vs. ETF:o que é melhor?

- Melhores fundos de índice em 2019

investir

- Como enviar dinheiro do Nepal para os EUA

- Tudo o que você precisa saber sobre o IPO da ThoughtSpot

- Tudo o que você precisa saber sobre o IPO da Ascensus

- Tudo o que você precisa saber sobre o Stripe IPO

- Tudo o que você precisa saber sobre o IPO da Roblox

- Tudo o que você precisa saber sobre o Nextdoor IPO

- Tudo o que você precisa saber sobre o IPO da Instacart

- Planos de compra direta de ações - Prós e contras de comprar ações diretamente da empresa

-

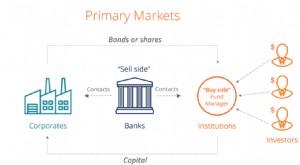

O que é o mercado primário?

O que é o mercado primário? O mercado primário é o mercado financeiro, onde novos títulos públicos, títulos públicos, ou títulos negociáveis, são investimentos que são abertos ou facilmente negociados em um mercado. Os títulos s...

-

O que é o mercado de ações?

O que é o mercado de ações? p O mercado de ações refere-se aos mercados públicos que existem para a emissão, comprando, e venda de ações negociadas em bolsa de valores ou balcão. StocksStockO que é um estoque? Um indivíduo que p...