5 maneiras de investir em REITs

Os investidores em busca de crescimento e receita de dividendos podem considerar os REITs como uma solução de longo prazo. REITs - abreviação de fundos de investimento imobiliário - apresentou um retorno médio anual de 10,6 por cento nos 10 anos até 31 de agosto, 2021. Isso se compara bem ao retorno médio do mercado de cerca de 10 por cento ao longo do tempo.

REITs são bem conhecidos por seus dividendos substanciais, e a receita em dinheiro pode ajudar a fornecer estabilidade para os investidores em tempos de crise nos mercados. Esses pagamentos os tornam populares, especialmente com investidores mais velhos. Os REITs geralmente oferecem os maiores rendimentos do mercado.

Aqui estão cinco maneiras de investir em REITs, como ganham dinheiro e seus prós e contras.

Como funcionam os REITs

REIT é um nome sofisticado para uma empresa com vantagens fiscais que investe em imóveis. Em troca de não pagar impostos no nível corporativo, REITs são obrigados a pagar 90 por cento de sua renda tributável como dividendos, portanto, geralmente têm dividendos muito maiores do que as empresas normais.

Por lei, Os REITs devem investir pelo menos 75% de seus ativos em imóveis e obter pelo menos 75% de sua receita bruta de aluguéis ou juros de hipotecas imobiliárias.

Os REITs ganham dinheiro de duas maneiras básicas:investindo e gerenciando propriedades, e financiando hipotecas imobiliárias. Com base nesta distinção, REITs são divididos em dois tipos amplos:

- REITs de ações - Esses REITs possuem uma participação no ativo real diretamente e o gerenciam, cobrando os aluguéis regularmente e mantendo a propriedade como um senhorio tradicional.

- REITs de hipoteca - Esses REITs possuem hipotecas sobre o ativo real e cobram juros ou outros pagamentos sobre o financiamento dessa propriedade.

REITs costumam pedir muito dinheiro emprestado para comprar suas propriedades, assim como o proprietário típico faz. Mas os fluxos de caixa consistentes de aluguéis ou outros pagamentos permitem que eles tomem empréstimos substanciais com relativa segurança. Esse empréstimo permite que ganhem mais dinheiro do que antes.

REITs operam em praticamente todos os setores imobiliários, Incluindo:

- Casas unifamiliares

- Edifícios de apartamentos

- Retalho

- Armazéns

- Data centers

- Edifícios médicos

- Shoppings

- Hotéis

- Torres de celular

Essas são algumas das categorias principais, mas os REITs podem possuir quase qualquer tipo de propriedade imobiliária. Contudo, eles tendem a se especializar em certos setores, preferindo focar em uma ou duas áreas, porque os executivos podem utilizar seu conhecimento profundo e conexões profissionais. Mais, os investidores tendem a valorizar mais empresas focadas do que negócios diversificados.

5 maneiras de investir em REITs

Abaixo estão cinco maneiras diferentes de entrar no jogo REIT, embora para três deles você precise primeiro de uma conta de corretora.

1. REITs privados

Embora tenha os outros recursos de um REIT, REITs privados não são negociados em bolsa e não são registrados na Comissão de Valores Mobiliários dos Estados Unidos (SEC). Porque eles não são registrados, eles não precisam divulgar o mesmo alto nível de informações aos investidores que uma empresa pública faria. REITs privados são geralmente vendidos apenas para investidores institucionais, como grandes fundos de pensão e investidores credenciados - aqueles com um patrimônio líquido de mais de US $ 1 milhão ou com renda anual superior a US $ 200, 000

REITs privados podem ter um mínimo de investimento, e que normalmente sai de $ 1, 000 a $ 25, 000, de acordo com NAREIT, a National Association of Real Estate Investment Trusts.

Risco: REITs privados costumam ser muito ilíquidos, o que significa que pode ser difícil acessar seu dinheiro quando você precisa dele. Segundo, porque eles não estão registrados, REITs privados não precisam ter políticas de governança corporativa. Isso significa que a equipe de gestão pode fazer coisas que mostram um conflito de interesses sem muito, caso existam, supervisão.

Último, muitos REITs privados são gerenciados externamente, o que significa que eles têm um gerente que é pago para administrar o REIT. A compensação para gerentes externos geralmente é baseada em quanto dinheiro está sendo administrado, e isso cria um conflito de interesses. O gerente pode ser incentivado a fazer coisas que aumentem suas taxas, em vez de fazer o que é de seu interesse como investidor.

2. REITs não negociados

REITs não negociados ocupam um meio-termo:como empresas de capital aberto, eles estão registrados na SEC, mas como REITs privados, eles não negociam nas principais bolsas. Porque eles são registrados, este tipo de REIT deve fazer divulgações financeiras trimestrais e de final de ano, e os arquivos estão disponíveis para qualquer pessoa. REITs não negociados também são chamados REITs públicos não listados.

Risco: REITs não negociados podem cobrar pesadas taxas de gestão, e como REITs privados, muitas vezes são gerenciados externamente, criando potenciais conflitos de interesse com o seu investimento.

Além disso, como REITs privados, REITs não negociados são geralmente muito ilíquidos, e é difícil obter seu dinheiro de volta deles se você precisar dele de repente. (Aqui estão algumas outras coisas que você precisa observar com REITs não negociados.)

3. Ações REIT negociadas publicamente

Este tipo de REIT é registrado na SEC e é comercializado publicamente nas principais bolsas de valores, e provavelmente oferece a melhor chance para os investidores públicos lucrarem com os investimentos individuais. REITs negociados publicamente são considerados superiores aos REITs privados e não negociados porque as empresas públicas geralmente oferecem custos de gestão mais baixos e melhor governança corporativa, devido à natureza das empresas públicas que estão sujeitas à divulgação e supervisão do investidor.

Risco: Como acontece com qualquer estoque individual, o preço das ações REIT pode cair, especialmente se seu subsetor específico sair de moda, e às vezes sem nenhuma razão discernível. E também existem muitos dos riscos típicos de investir em ações individuais - má gestão, más decisões de negócios e altas dívidas, os últimos dos quais são especialmente pronunciados em REITs. (Aqui está o negócio completo sobre como comprar ações.)

4. Fundos REIT negociados publicamente

Um fundo REIT de capital aberto oferece as vantagens dos REITs de capital aberto com alguma segurança adicional. Os fundos REIT normalmente oferecem exposição a todo o universo REIT público, então você pode comprar apenas um fundo e obter uma participação em aproximadamente 200 REITs que são negociados publicamente. Esses fundos abrangem todos os subsetores REIT, como residencial, comercial, alojamento, torres e muito mais.

Ao comprar um fundo, os investidores obtêm as vantagens do modelo REIT sem o risco de ações individuais. Portanto, eles se beneficiam do poder da diversificação para reduzir seus riscos e, ao mesmo tempo, aumentar seus retornos. Os fundos são mais seguros para muitos investidores, especialmente se eles têm experiência de investimento limitada.

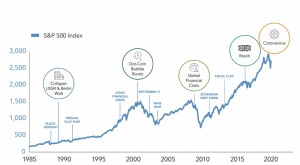

Risco: Embora os fundos REIT principalmente diversifiquem o risco de qualquer empresa específica, eles não eliminam riscos que podem ser típicos de REITs como um todo. Aumento das taxas de juros, por exemplo, aumentar o custo do empréstimo para REITs. E se os investidores decidirem que REITs são arriscados e não pagarão preços tão altos por eles, muitas das ações do setor podem cair. Em outras palavras, um fundo REIT é estreitamente diversificado, não amplamente em setores como um fundo de índice S&P 500.

5. REIT ações preferenciais

Ações preferenciais são um tipo incomum de ações, e funciona muito mais como um título do que como uma ação. Como um vínculo, uma ação preferencial paga um dividendo regular em dinheiro e tem um valor nominal fixo no qual pode ser resgatada. Também como títulos, as ações preferenciais se moverão em resposta às taxas de juros, com taxas mais altas levando a um preço mais baixo, e vice versa.

Contudo, além de seu dividendo em dinheiro, as ações preferenciais não recebem uma participação nos lucros contínuos da empresa, o que significa que é improvável que valorize acima do preço pelo qual foi emitido. Portanto, o retorno anual de um investidor provavelmente será o valor do dividendo, a menos que as ações preferenciais tenham sido compradas com um desconto no valor nominal. Isso está em nítido contraste com um REIT típico, onde o estoque pode continuar valorizando ao longo do tempo.

Risco: As ações preferenciais tendem a ser menos voláteis do que as ações ordinárias normais, o que significa que seu valor não mudará tanto quanto o de uma ação ordinária. Contudo, se as taxas de juros subirem substancialmente, ações preferenciais provavelmente seriam prejudicadas, tanto quanto os títulos seriam.

As ações preferenciais ficam acima das ações ordinárias (mas abaixo dos títulos) na estrutura de capital, o que significa que deve receber dividendos antes que as ações ordinárias recebam qualquer dividendo, mas apenas depois que os títulos da empresa receberam seus juros. Por causa dessa estrutura, ações preferenciais são geralmente vistas como mais arriscadas do que títulos, mas menos arriscado do que as ações ordinárias.

Prós e contras de REITs

REITs oferecem várias vantagens aos investidores, desde seu atraente histórico de crescimento de longo prazo até seus grandes dividendos, e eles continuam a ser os favoritos entre os investidores em busca de renda.

“Quase todos os investidores se beneficiariam com a exposição a REITs, ”Diz Morris Armstong, estrategista financeiro e fundador da Morris Armstrong EA, LLC em Cheshire, Connecticut.

Mas como todos os investimentos, REITs apresentam certas desvantagens, também. Aqui estão as principais vantagens e desvantagens dessa classe de ativos.

Profissionais de REITs

Além de seu forte histórico de desempenho, os investidores têm uma série de razões para gostar de REITs:

- Rendimentos de dividendos elevados , que são derivados do mandato legal para pagar receitas e são suportados por fluxos de caixa consistentes de propriedade de aluguel.

- Menos correlacionado com o mercado mais amplo , o que significa que os REITs são impulsionados por diferentes fatores da maioria das ações, para que possam oferecer benefícios de diversificação.

- Sem dores de cabeça de gerenciamento , permitindo que você durma melhor sabendo que você não precisa consertar um ar-condicionado quebrado às 3:00 da manhã ou lidar com inquilinos gritando.

- Diversificação de propriedades , o que significa que um REIT é frequentemente investido em dezenas ou mesmo centenas de propriedades, portanto, seu sucesso não depende de apenas alguns ativos, ao contrário das carteiras de muitos proprietários independentes.

Esses benefícios são alguns dos mais significativos para investir em REITs, em relação a ações e investimento direto em propriedade de aluguel.

Contras de REITs

Os investidores desejam prestar atenção especial às seguintes questões ao investir em REITs:

- Alta carga de dívida , o que é típico no setor, uma vez que os REITs financiam propriedades com alavancagem significativa, assim como os proprietários regulares. Os investidores devem ter certeza de que a empresa é capaz de administrar a dívida e ainda pagar seus dividendos.

- Aumento das taxas de juros , que pode acabar com os estoques REIT no curto prazo, à medida que os investidores os vendem com base no consenso popular de que o aumento das taxas significa queda dos REITs, diz Eric Rothman, gerente de portfólio da CenterSquare Investment Management em Bryn Mawr, Pensilvânia. Mas muitas vezes isso não os prejudicou em um mercado de alta longa, ele diz.

- Dividendos potencialmente insustentáveis , que deve ser evitado se você estiver investindo em REITs individuais. Se um REIT corta seus dividendos, o preço das ações cairá ou pode já ter caído em antecipação a um corte.

- Altos preços imobiliários , o que pode ajudar a aumentar o valor de um REIT, mas esses valores podem eventualmente cair, prejudicando o preço do REIT.

- REITs não negociados e REITs privados , que não têm os mesmos altos padrões de governança que os REITs de capital aberto.

Embora Armstrong goste de REITs de capital aberto, outros tipos “são vendidos com altas comissões e sem mercado secundário líquido - com o ônus adicional de não haver transparência de preço”.

Os vendedores são incentivados a vender REITs não negociados, e assim, esses REITs costumam cobrar uma comissão elevada, que sai direto do seu investimento antes mesmo de você começar a ganhar dinheiro. E porque eles não são negociados, muitas vezes é muito difícil (quase impossível) para os investidores vendê-los se eles têm uma necessidade urgente de dinheiro. Os investidores receberão uma avaliação atualizada sobre o seu investimento apenas periodicamente, ao contrário de ações negociadas publicamente.

Como encontrar listas de REITs

Os investidores podem acessar uma lista de REITs no site da NAREIT. Você pode classificar e rastrear as empresas por tipo - privado, não negociados e negociados publicamente - bem como por subsetor.

Além disso, os investidores podem encontrar informações sobre REITs registrados na SEC, incluindo REITs não negociados e REITs negociados publicamente. Cada um desses REITs deve apresentar divulgações financeiras para que os investidores e potenciais investidores possam ver o desempenho do REIT.

Todos os arquivos podem ser encontrados no banco de dados EDGAR da SEC, que é um arquivo pesquisável que remonta a muitos anos.

Resultado

Você pode já ter alguns REITs e nem saber disso, especialmente se você possui um fundo de índice baseado no índice de ações Standard &Poor’s 500.

“Lembre-se de que os imóveis representam cerca de 3% do S&P 500, então, apenas por ter esse fundo, você tem exposição, mas muitas pessoas preferem alguns pontos percentuais a mais, ”Diz Armstrong.

Para quem procura aquela exposição extra, eles têm algumas maneiras de investir em REITs, uma classe de ativos que apresentou forte desempenho. A maioria dos investidores REIT em potencial seriam mais bem servidos aderindo a REITs e fundos REIT negociados publicamente, uma vez que oferecem diversificação e a melhor chance de desempenho superior devido à forte gestão e supervisão dos mercados públicos.

investir

- Dinheiro para investir:onde encontrar

- Maneiras inteligentes de investir dinheiro fora dos estoques

- 4 maneiras de investir dinheiro com sabedoria

- O melhor lugar para investir dinheiro; 3 maneiras

- 3 maneiras de investir em um fundo mútuo

- Comparando maneiras de investir em ouro

- Onde comprar antiguidades para investir

- 9 maneiras inteligentes de investir $ 10.000 em 2021

-

8 maneiras de investir com confiança na aposentadoria

8 maneiras de investir com confiança na aposentadoria Principais vantagens Se você vendeu seus investimentos devido aos altos e baixos do mercado, reinvestir pode ajudar a colocar seu plano de volta nos trilhos. Manter a disciplina com suas economia...

-

5 maneiras de lidar com a dívida

5 maneiras de lidar com a dívida Não é nenhum segredo que a América tem uma crise de dívida significativa. O próprio país está muito endividado, mas os consumidores estão sofrendo mais do que ninguém. Milhões de americanos têm dívida...