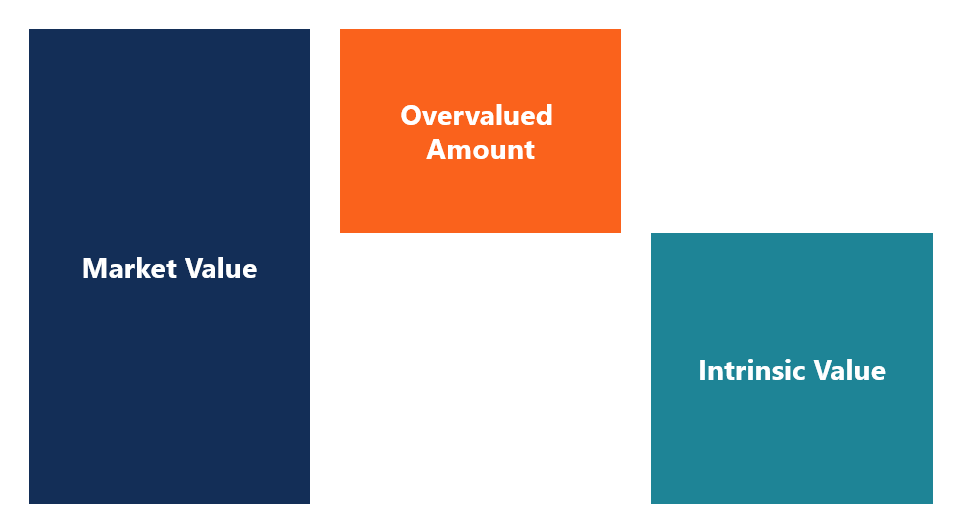

O que significa supervalorizado?

Um ativo supervalorizado é um investimento negociado por mais do que seu valor intrínseco. Por exemplo, se uma empresa com um valor intrínseco de $ 7 por ação for negociada a um valor de mercado de $ 13 por ação, é considerado supervalorizado.

Valor intrínseco

Um investimento é outro subvalorizado ou sobrevalorizado em relação ao seu valor intrínseco. Como o valor intrínseco de um investimento é subjetivo, assim como seu rótulo de valor "acima / abaixo".

Para refrescar, o valor intrínseco de um investimento é o preço que um investidor racional pagaria pelo investimento. O conceito é mais comumente representado pelo Valor Presente Líquido (VPL) Valor Presente Líquido (VPL) O Valor Presente Líquido (VPL) é o valor de todos os fluxos de caixa futuros (positivos e negativos) ao longo de toda a vida de um investimento descontado ao presente . de todos os fluxos de caixa futuros que o investimento irá produzir. Para uma recapitulação sobre o assunto, consulte o guia de métodos de avaliação do CFI. Métodos de avaliação. Ao avaliar uma empresa como uma empresa em funcionamento, existem três métodos de avaliação principais usados:análise de DCF, empresas comparáveis, e transações precedentes, bem como o guia de modelagem financeira; Guia de Modelagem Financeira Gratuita; este guia de modelagem financeira cobre dicas do Excel e melhores práticas em suposições, motoristas, previsão, ligando as três declarações, Análise DCF, mais, e tipos de modelos financeirosTipos de modelos financeiros Os tipos mais comuns de modelos financeiros incluem:3 modelo de declaração, Modelo DCF, Modelo de M&A, Modelo LBO, modelo de orçamento. Descubra os 10 principais tipos.

Subvalorizado vs. Supervalorizado

Se o valor de um investimento (ou seja, uma ação) é negociada exatamente em seu valor intrínseco, então é considerado bastante valorizado (dentro de uma margem razoável). Contudo, quando um ativo é negociado fora desse valor, ele é então considerado subvalorizado ou supervalorizado.

Investimento em valor x crescimento

Os investidores que aderem ao conceito de value investing não comprarão ações que estejam acima de seu valor intrínseco. Em vez de, eles apenas procuram oportunidades de encontrar ações “baratas”. O oposto de um investidor de valor é um investidor em crescimento, que é alguém que acredita que o estoque é, na verdade, não muito caro e proporcionará mais crescimento do que o mercado (ou seja, outros investidores) esperam.

Estratégias curtas vs. longas

Quando um estoque está supervalorizado, apresenta uma oportunidade de operar a descoberto com a venda de suas ações. Quando uma ação está subvalorizada, apresenta uma oportunidade de “operar comprado” comprando suas ações. Os fundos de hedge e investidores credenciados às vezes usam uma combinação de posições curtas e longas para jogar ações sub / supervalorizadas. Para saber mais sobre negociação, confira o guia de análise técnica do CFI. Análise técnica - um guia para iniciantes. A análise técnica é uma forma de avaliação de investimento que analisa os preços passados para prever a ação futura dos preços. Os analistas técnicos acreditam que as ações coletivas de todos os participantes do mercado refletem com precisão todas as informações relevantes, e portanto, atribuir continuamente um valor justo de mercado aos títulos.

Índices de Investimentos Supervalorizados

Existem muitas ferramentas que os investidores podem usar para descobrir ativos (geralmente ações) que valem menos do que o preço que eles pagaram por eles. Aqui estão alguns exemplos de taxas comumente usadas para avaliar se uma ação está subvalorizada ou não:

Preço x valor presente líquido (P / NPV)

Price-to-NPV é o método mais completo para avaliar um investimento. Para realizar a análise P / NPV, um analista financeiro criará um modelo financeiro em Excel para prever as receitas do negócio, despesas, investimentos de capital, e o fluxo de caixa resultante para o futuro para determinar o Valor Presente Líquido (NPV) Valor Presente Líquido (NPV) O Valor Presente Líquido (NPV) é o valor de todos os fluxos de caixa futuros (positivos e negativos) ao longo de toda a vida de um investimento descontado para o presente..

Próximo, o analista financeiro irá comparar o valor resultante da análise do Fluxo de Caixa Descontado (DCF) com o valor de mercado do ativo. Confira o guia de modelagem financeira gratuita do CFIGuia de modelagem financeira gratuita Este guia de modelagem financeira cobre dicas do Excel e melhores práticas em suposições, motoristas, previsão, ligando as três declarações, Análise DCF, mais para aprender mais.

Mais índices de avaliação

Se um analista financeiro não tiver tempo ou informações suficientes para criar um modelo financeiro do zero, eles podem usar outros índices para avaliar a empresa, tal como:

- Valor da empresa em receita

- Valor da empresa para o EBITDA

- Preço para ganhos

- Preço para valor do livro

- Preço para fluxo de caixa

- Dividend Yield e / ou Dividend Payout Ratio

Ao usar os índices financeiros acima, é importante evitar cair na "armadilha supervalorizada". Uma vez que as empresas podem regularmente ter flutuações em suas demonstrações financeiras, as taxas podem parecer mais desfavoráveis do que deveriam ser a longo prazo.

Uma empresa pode muitas vezes incorrer em despesas pontuais em sua Declaração de Lucros e Perdas (P&L) Declaração de Lucros e Perdas (P&L) Uma declaração de lucros e perdas (P&L), ou demonstração de resultados ou demonstração de operações, é um relatório financeiro que fornece um resumo ou inclui uma redução do ativo em seu balanço patrimonial quando tais práticas contábeis não representam automaticamente o desempenho esperado de longo prazo da empresa.

Recursos adicionais

A CFI oferece o programa de certificação Financial Modeling &Valuation Analyst (FMVA) ™ para aqueles que desejam levar suas carreiras a um novo nível. Para continuar aprendendo e progredindo em sua carreira, os seguintes recursos serão úteis:

- Guia do modelo DCF Guia gratuito de treinamento do modelo DCFUm modelo DCF é um tipo específico de modelo financeiro usado para avaliar um negócio. O modelo é simplesmente uma previsão do fluxo de caixa livre desalavancado de uma empresa

- Posições longas e curtas Posições longas e curtas Em investimentos, As posições compradas e vendidas representam apostas direcionais dos investidores de que um título irá subir (quando comprado) ou cair (quando vendido). Na negociação de ativos, um investidor pode assumir dois tipos de posições:longas e curtas. Um investidor pode comprar um ativo (operar comprado), ou vendê-lo (operar vendido).

- Investir em ações:um guia para investir em crescimento Investir em ações:um guia para investir em crescimento Os investidores podem tirar proveito de novas estratégias de investimento em crescimento para aprimorar com mais precisão as ações ou outros investimentos que ofereçam potencial de crescimento acima da média.

- Stock Investing:A Guide to Value InvestingStock Investing:A Guide to Value Investing Desde a publicação de "The Intelligent Investor", de Ben Graham, o que é comumente conhecido como "investimento em valor" tornou-se um dos métodos de escolha de ações mais respeitados e seguidos.

investir

- O que significa rateado?

- O que significa faturamento trimestral?

- O que significa sublocar?

- O que significa subvalorizado?

- O que significa ser segurado pelo FDIC?

- Custo de oportunidade:o que isso significa?

- O que significa negociar com um prêmio em relação ao valor líquido do ativo?

- O que significa ETF?

-

O que significa classe de múltiplos ativos?

O que significa classe de múltiplos ativos? Classe de múltiplos ativos é uma frase usada para sinalizar que um investimento é composto de uma combinação de classes de ativos (como equivalentes de caixa Equivalentes de caixa Caixa e equivalentes...

-

O que significa baixo desempenho?

O que significa baixo desempenho? De um modo geral, baixo desempenho refere-se ao desempenho insatisfatório ou insatisfatório em comparação com as expectativas ou quando avaliado em relação a um determinado padrão. Por exemplo, pode-s...