O que é um NFO?

Uma NFO (oferta de novo fundo) é uma convocação para investidores feita por uma empresa de gestão de ativos (AMC) para investir dinheiro em um novo fundo. Um AMC é uma empresa que coleta dinheiro de diferentes clientes e coloca os fundos em diferentes oportunidades de investimento, como ações e imóveis. Imóveis Imóveis. Imóveis são propriedades que consistem em terrenos e benfeitorias, que incluem edifícios, luminárias, estradas, estruturas, e sistemas de utilidades. Os direitos de propriedade dão um título de propriedade à terra, melhorias, e recursos naturais, como minerais, plantas, animais, agua, etc ..

Os AMCs geralmente fixam uma determinada quantia de dinheiro a ser investida em um título específico e dividem todo o capital em unidades com valores menores. O preço por unidade de um NFO, também conhecido como Net Asset Value (NAV) Net Asset ValueNet asset value (NAV) é definido como o valor dos ativos de um fundo menos o valor de seus passivos. O termo "valor patrimonial líquido" é comumente usado em relação a fundos mútuos e é usado para determinar o valor dos ativos mantidos. De acordo com a SEC, fundos mútuos e fundos de investimento unitários (UITs) são necessários para calcular seu NAV, pode variar entre alguns dólares a várias centenas de dólares.

Resumo

- Uma nova oferta de fundo (NFO) é uma convocação para que os investidores invistam dinheiro em um novo fundo.

- Uma NFO é semelhante à Oferta Pública Inicial (IPO) no sentido de que o dinheiro dos investidores é usado para comprar títulos.

- Os NFOs podem ser emitidos para um número limitado de unidades (fundos fechados) ou podem estar disponíveis para compra e resgate em uma base contínua.

NFO vs. IPO

Uma Oferta Pública Inicial (IPO) Oferta Pública Inicial (IPO) Uma Oferta Pública Inicial (IPO) é a primeira venda de ações emitidas por uma empresa ao público. Antes de um IPO, uma empresa é considerada uma empresa privada, geralmente com um pequeno número de investidores (fundadores, amigos, família, e investidores empresariais, como capitalistas de risco ou investidores anjo). Aprender o que é um IPO é a convocação para levantar capital para uma nova empresa ou para levantar capital adicional para uma empresa existente. É semelhante a uma nova oferta de fundo no sentido de que a empresa está coletando uma grande quantia de dinheiro de diferentes investidores. Contudo, é diferente do NFO nas seguintes maneiras:

1. Preço de emissão

O NAV de um NFO é fixado com base no preço do título no qual os fundos arrecadados serão investidos. Por outro lado, o preço de um IPO é definido pela empresa emissora. Pode ser fixado acima ou abaixo do valor de face do estoque, dependendo das preferências do emissor.

2. Tipo de investimento

Em um IPO, o investidor investe seu dinheiro diretamente na empresa emissora. Em um NFO, Contudo, os investidores dão seu dinheiro ao AMC, que, por sua vez, investe em diferentes tipos de títulos, incluindo, mas não restrito a ações.

3. Negociação

As ações adquiridas por meio de um IPO podem ser negociadas em uma plataforma de bolsa de valoresNew York Stock Exchange (NYSE) A New York Stock Exchange (NYSE) é a maior bolsa de valores do mundo, hospedando 82% do S&P 500, bem como 70 dos maiores. Por outro lado, alguns tipos de NFO não podem ser negociados como ações. Eles só podem ser comprados uma vez e resgatados quando necessário.

Exemplo Prático

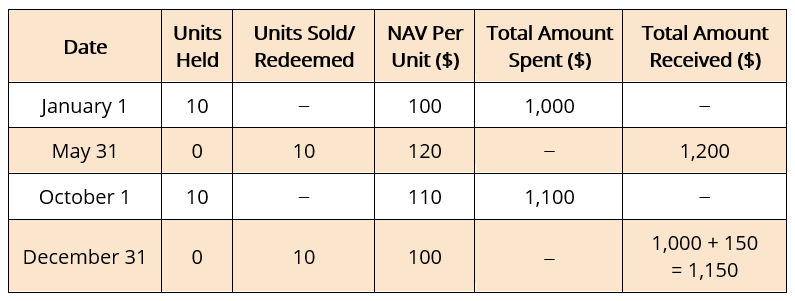

Considere o seguinte exemplo. Um AMC lança um NFO para um Fundo X fechado por um ano. Ele define o NAV em $ 100 por unidade, e há 100 unidades no total, fixando o capital total em $ 10, 000. A taxa de retorno anual é de 15%.

A pessoa A decide comprar 10 unidades do Fundo X em 1º de janeiro, o dia do seu lançamento. Devido à fase de alta do mercado, o preço do fundo negociável sobe para $ 120 por unidade em 31 de maio, e A vende todas as suas unidades no mercado de ações.

Em 1 ° de outubro, A novamente compra 10 unidades de X por $ 110 e as retém até o final do ano, quando eles são resgatados. A empresa paga $ 100 por cada unidade do fundo e oferece $ 15 por unidade como retorno.

O lucro obtido por A em dinheiro é de $ 250 (-1, 000 + 1, 200-1, 100 + 1, 150).

As unidades do fundo podem ser resgatadas apenas no final do período especificado, mas o mesmo pode ser negociado em uma bolsa de valores. Contudo, o NAV por unidade não muda.

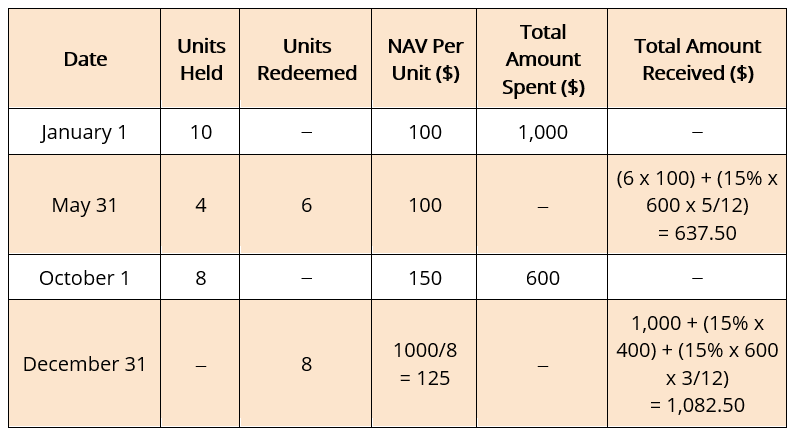

Agora, se o Fundo X fosse um fundo aberto - fundo aberto versus fundo mútuo fechado - Muitos investidores consideram fundos mútuos abertos versus fechados semelhantes, pois ambos os fundos mútuos permitem uma forma de baixo custo de agrupar capital junto e com o mesmo NAV a $ 100 por unidade e uma taxa anual de retorno de 15%, mas não há limite para o número total de unidades ou capital total, ele poderia ter sido resgatado a qualquer momento. A pessoa A compra 10 unidades de X em 1º de janeiro, dando assim à empresa $ 1, 000 para investir.

Em 31 de março, A resgata 6 unidades. Suponha que A seja o único detentor do fundo no mercado. Portanto, o tamanho do fundo agora cai para $ 400 ($ 100 x 4). A empresa quer manter o tamanho do fundo em US $ 1, 000, portanto, ela investe os US $ 600 restantes por conta própria.

Em 1 ° de outubro, A decide comprar quatro unidades de X. Agora, a empresa define o NAV em $ 150 por unidade ($ 600/4). Em 31 de dezembro, A resgata todas as oito unidades de X para um total de $ 1, 000

As unidades do fundo podem ser resgatadas a qualquer momento, mas eles não podem ser negociados. Cada vez que as unidades são compradas ou vendidas por investidores, o tamanho do fundo muda e o NAV por unidade varia de acordo.

O lucro obtido pela Pessoa A em dinheiro é de $ 120 (-1, 000 + 637,50 - 600 + 1, 082,50).

É seguro investir em um NFO?

É muito importante verificar os antecedentes do AMC que está oferecendo o NFO e a garantia na qual o fundo será investido. Uma NFO acarreta o risco adicional de não saber como será a carteira ou quanto retorno os novos títulos provavelmente oferecerão.

Embora os fundos sejam uma opção de investimento relativamente mais segura do que as ações, os seguintes pontos devem ser mantidos em mente ao investir nos valores mobiliários.

1. Histórico do AMC

É sempre melhor investir nos fundos de um AMC existente. Os investidores podem analisar históricos anteriores para estimar o valor do AMC e julgar a lucratividade de seus investimentos.

2. Menor NAV não significa necessariamente melhor investimento

Os investidores tendem a investir em fundos fechados, pois alcançam NAVs mais baixos do que os abertos. Contudo, fundos abertos são esquemas existentes com um histórico que pode ser avaliado e são, Portanto, menos arriscado.

3. Invista de acordo com as necessidades pessoais

Os NFOs podem ser lançados para fundos que investem em diferentes tipos de títulos. Um investidor sem experiência anterior deve investir em um NFO que irá investir em uma carteira de vários títulos, como ações de empresas de diferentes setores.

Por outro lado, um investidor experiente procurando adicionar um tipo específico de segurança ao seu portfólio, dizer, ações de empresas farmacêuticas devem investir em um NFO para o mesmo.

Leituras Relacionadas

A CFI oferece a página do programa Commercial Banking &Credit Analyst (CBCA) ™ - CBCAGet CFI's CBCA ™ e se torna um Commercial Banking &Credit Analyst. Inscreva-se e progrida em sua carreira com nossos programas e cursos de certificação. programa de certificação para aqueles que procuram levar suas carreiras para o próximo nível. Para continuar aprendendo e desenvolvendo sua base de conhecimento, explore os recursos relevantes adicionais abaixo:

- Asset Management Company (AMC) Asset Management Company (AMC) Uma empresa de gestão de ativos (AMC) é uma empresa que investe um fundo comum de capital em nome de seus clientes. O capital é usado para financiar diferentes

- NAVPS Net Asset Value Per Share (NAVPS) O Net Asset Value Per Share (NAVPS) é uma métrica usada para avaliar o valor de um fundo de investimento imobiliário (REIT), e indica o valor de uma ação

- Processo IPO Processo IPOO Processo IPO é quando uma empresa privada emite títulos novos e / ou existentes ao público pela primeira vez. As 5 etapas discutidas em detalhes

- Retorno NAV Retorno NAV Retorno NAV, ou retorno do valor patrimonial líquido, é uma medida de desempenho para os ativos menos passivos de uma entidade. O retorno NAV é normalmente usado para medir o

investir

-

O que é um fundo de carga?

O que é um fundo de carga? Um fundo de carga é um fundo mútuoFundos mútuos Um fundo mútuo é um pool de dinheiro coletado de muitos investidores com a finalidade de investir em ações, títulos, ou outros títulos. Os fundos mútuos...

-

O que é a exposição líquida?

O que é a exposição líquida? A exposição líquida sublinha a diferença entre as posições longas de um fundo de hedge e suas posições curtas. Uma vez calculado, a exposição líquida de um fundo é apresentada em porcentagem. Ele exib...