Tipos de falências e alternativas a serem consideradas

A falência pessoal costuma ser a opção de último recurso depois que um indivíduo passou por difíceis circunstâncias financeiras. Tipicamente, a suposição é que a falência resulta de irresponsabilidade financeira e abuso de crédito concedido. Contudo, Esse não é sempre o caso.

Pessoas declaram falência por vários motivos, incluindo desemprego, divórcio, e despesas médicas. Na verdade, em 2019, A CNBC informou que dois terços dos pedidos de falência citaram problemas médicos como o motivo. Se um dos motivos acima o fez pensar em entrar com pedido de falência, Existem alguns fatores-chave que você precisa considerar antes de iniciar qualquer processo de falência.

Declarar falência não é uma decisão a ser tomada de ânimo leve, pois tem consequências de longo prazo. Essas consequências podem ser muito limitantes e impactantes para você como arquivador. Como resultado, é importante entender o processo. Também é importante considerar todas as opções alternativas. Este artigo analisa as principais coisas que você precisa saber sobre os diferentes tipos de falências.

Conteúdo

- O que é falência

- Como a falência é declarada

- Diferentes tipos de falências

- Como pedir falência

- Consequências do pedido de falência

- Qualificação para um empréstimo ou cartão de crédito após o pedido de falência

- Alternativas à falência

- Vida após a falência:etapas para a recuperação

O que é falência?

Quando uma pessoa é incapaz de pagar as dívidas que deve, eles são considerados falidos. A falência é um processo legal administrado pelos tribunais federais dos Estados Unidos. Durante este processo, os juízes de falências tomam as decisões finais sobre os casos, incluindo se um indivíduo é elegível para declarar falência ou não.

A falência é normalmente reservada para situações em que o devedor está endividado excessivamente e não é capaz de superar. Por exemplo, se você está enfrentando a execução hipotecária de sua casa ou é incapaz de pagar outra dívida que possui.

Como você declara falência?

O endividado ou devedor deve declarar falência. Para iniciar o processo de falência, você tem que entrar com um pedido de falência. Assim que o pedido for recebido, em seguida, você terá que comparecer a um tribunal e explicar as circunstâncias que levaram à sua atual situação financeira.

Diferentes tipos de falências

Existem diferentes tipos de falências que um devedor pode arquivar. Esses tipos de falências dependem em grande parte das circunstâncias pessoais. Em termos gerais, as duas categorias principais são bancarrota do Capítulo 7 e Capítulo 13, que são explicadas abaixo.

Capítulo 7 falência

No capítulo 7 da falência, consumidores, com baixa renda pode aplicar para apagar algumas de suas dívidas. Esta forma de falência é conhecida como falência de liquidação . Isso significa que muitos de seus ativos serão vendidos para pagar a dívida.

Um administrador é escolhido para gerenciar este processo e apenas os ativos que não estão isentos são colocados à venda. Exemplos de ativos isentos podem incluir o patrimônio da sua casa, Uma pensão, ou um veículo até um determinado montante. Uma vez que o administrador tenha vendido todos os ativos elegíveis e usado o produto para pagar a dívida pendente, a dívida restante está perdoada.

Condições específicas para falência do Capítulo 7

A falência do Capítulo 7 contém algumas condições mínimas que incluem:

- Você não entrou com pedido de falência, Capítulo 7 anteriormente, nos últimos 8 anos e,

- Você deve ser capaz de passar por um teste de recursos que essencialmente determina se sua renda é baixa o suficiente para se qualificar para a falência do Capítulo 7.

Assim que essas condições forem atendidas, inicia-se um processo formal de classificação da dívida. Nesse processo, a dívida é categorizada como garantida ou não garantida. Dentro de cada categoria, as obrigações pendentes são classificadas com base na prioridade de pagamento.

As dívidas quirografárias (dívidas sem garantia de ativos) têm maior prioridade no processo de falência. Isso inclui obrigações fiscais, pensão alimentícia, e reivindicações de danos pessoais feitas contra o devedor. Depois que a dívida não garantida for paga, a dívida garantida (dívida garantida por ativos, por exemplo, hipotecas) é a próxima na fila.

Capítulo 13 falência

Este tipo de falência é uma forma menos grave de falência e às vezes é referido como o falência dos assalariados . Como o nome implica, esta falência é reservada para aqueles com uma renda que podem pagar a totalidade ou parte de suas obrigações financeiras sem ter seus ativos retomados.

Esse tipo específico de falência ajuda os mutuários que têm acesso a fundos, mas estão sob pressão de seus credores para saldar suas dívidas o mais rápido possível.

Com a falência do Capítulo 13, você tem de 3 a 5 anos para pagar suas obrigações pendentes. Você também deve usar toda a sua renda disponível para cumprir seus pagamentos mensais. Alinhado com isto, você precisará enviar o que é conhecido como plano de reorganização ou reembolso.

Semelhante à falência do Capítulo 7, um administrador é nomeado para administrar as finanças e esse administrador é responsável por cobrar os pagamentos de você, o devedor, e pagar aos credores o dinheiro deles. Este tipo de falência pode ser atraente para você se você estiver preocupado em perder sua casa para a execução hipotecária e quiser manter seus ativos no lugar.

Como pedir falência

Como pedir a falência do Capítulo 7

Para pedir a falência do Capítulo 7, você precisará seguir as seguintes etapas descritas abaixo. Todo o processo levará cerca de 4 meses para ser concluído. Para começar, é essencial encontrar e trabalhar com um advogado experiente em falências. As etapas são as seguintes:

- Etapa 1:apresente uma petição em um tribunal de falências local junto com todas as suas demonstrações financeiras. Isso inclui toda a sua renda, lista de dívidas, listas de ativos, declarações fiscais recentes, etc.

- Etapa 2:Conclua o aconselhamento obrigatório sobre falências. Isso normalmente custa US $ 50 para ser concluído. Outros custos incluem uma taxa de depósito de ~ $ 335 para a petição (a partir de 2019), Taxas judiciais, e honorários advocatícios.

Ao avaliar o custo do pedido de falência, pode ser tentador arquivar sozinho a papelada necessária. Contudo, a importância de trabalhar com um advogado qualificado não pode ser exagerada. Vale a pena trabalhar com profissional qualificado. Especialmente por causa da papelada necessária para passar pelo processo, juntamente com a possibilidade de ele ser rejeitado pelo tribunal de falências se a papelada for arquivada incorretamente.

Como pedir a falência do Capítulo 13

Para declarar falência, Capítulo 13, você precisa seguir as etapas descritas abaixo. Antes que você comece, você precisa garantir que sua dívida não garantida, por exemplo, cartões de crédito, empréstimos pessoais, etc, não exceda $ 394, 725 e sua dívida garantida não exceda US $ 1, 184, 200. Esses limites são revisados periodicamente para acompanhar a inflação.

Etapa 1:Encontre um advogado de falências

- Muitas vezes você pode obter uma avaliação gratuita da maioria dos advogados para ver se eles são adequados para trabalhar.

Etapa 2:arquive sua petição e pague a taxa de depósito exigida

- Essa taxa está atualmente em $ 235 (em 2019) e vai para o tribunal de falências. Além disso, uma taxa administrativa de $ 75 também é exigida.

Etapa 3:forneça toda a papelada que o acompanha

- Esta papelada inclui:

- Uma lista dos credores pendentes e os valores que você deve a cada um deles.

- Provas e papelada detalhando sua renda.

- Uma lista de seus ativos, como propriedade e veículos (se houver algum contrato

em seu nome, estes também terão de ser fornecidos). - Uma lista de suas despesas mensais.

- Suas declarações fiscais mais recentes e uma declaração mostrando seus impostos não pagos.

Consequências do pedido de falência

Decidir declarar falência não é fácil e deve ser levado a sério. Certificando-se, especificamente, de ter um bom entendimento das possíveis consequências. Algumas das principais consequências do pedido de falência incluem:

Capacidade limitada de pedir dinheiro emprestado no futuro

- Depois de passar pelo processo de falência, será extremamente difícil obter acesso a quaisquer linhas de crédito, pois um registro público permanente existirá em seu nome. Se você não está acostumado a pagar por itens em dinheiro, isso pode ser um desafio para o seu estilo de vida no futuro, pois os cartões de crédito são muito usados na sociedade.

Seu relatório de crédito exibirá seu registro de falência por até 10 anos

- Isso é estipulado no Fair Credit Reporting Act, que permite que as agências de crédito relatem a falência. Isso não afetará apenas sua capacidade de contrair empréstimos no futuro, mas também pode ter um impacto limitante em sua carreira, já que os credores fazem verificações de antecedentes durante o processo de contratação.

Conforme você prossegue com o processo de falência, é imperativo obter uma cópia de seus relatórios de crédito de cada uma das 3 agências antes e depois do processo. As 3 agências são Equifax, TransUnion, e Experian. Isso é para garantir que suas informações em seus registros estejam corretas. Isso pode minimizar quaisquer desafios no futuro.

Qualificação para um empréstimo ou cartão de crédito após o pedido de falência

Embora a falência possa não ser o processo mais fácil de navegar, passar por isso não significa necessariamente o fim do seu relacionamento com o crédito. Existem etapas que você pode seguir para construir seu crédito de volta a um nível saudável.

Verifique o seu crédito

Como acima mencionado, o melhor lugar para começar é verificar seus relatórios de crédito para garantir que eles reflitam com precisão sua situação financeira. Os relatórios deverão refletir a falência, bem como mostrar um registro de que a dívida foi liberada.

Aproveite um cartão de crédito garantido

O próximo passo, se você deseja obter um cartão de crédito, é solicitar um cartão seguro. Um cartão de crédito garantido é uma excelente forma de reconstruir o seu crédito. As instituições financeiras se sentem confortáveis com a emissão dessa forma de crédito porque ela é garantida por fundos em sua conta bancária. Os fundos servem como linha de crédito para o cartão e se você entrar em default, os fundos podem ser utilizados como garantia.

Uma forma alternativa de obter um cartão de crédito é trabalhar com um amigo ou família e ser adicionado como um usuário autorizado à conta do cartão de crédito dessa pessoa. O titular principal do cartão será o único responsável pelo pagamento do cartão. Contudo, o usuário autorizado se beneficia do aumento em sua pontuação de crédito se a conta for paga no prazo.

É aconselhável verificar com a administradora do cartão de crédito se a conta será adicionada ao seu histórico de crédito como um usuário autorizado. Efetuar pagamentos em dia e garantir que eles sejam relatados em seu histórico de crédito são as melhores maneiras de garantir que você obtenha os benefícios desse acordo.

Aproveite uma conta construtora de crédito

Outra alternativa para melhorar sua pontuação de crédito a ponto de solicitar um cartão de crédito é alavancar uma conta de construtor de crédito. Uma conta construtora de crédito, também conhecido como empréstimo construtor de crédito, é um pequeno empréstimo feito em seu nome. Contudo, em vez de os fundos serem desembolsados diretamente para você, o emissor da conta do construtor de crédito o mantém na forma de um empréstimo garantido, colocando seu dinheiro em um certificado de depósito.

Alternativas aos diferentes tipos de falências

Decidir se vai pedir falência ou não pode ser uma decisão difícil. Se você está se perguntando o que fazer, pode ajudar saber que existem opções alternativas. Algumas opções incluem:

Planos de gestão de dívidas

Você pode negociar um plano de gestão da dívida em que você, como devedor, possa pagar o principal integralmente durante um período de tempo acordado. Isso cria um plano de pagamento mensal feito sob medida para cobrir suas necessidades específicas e pode ajudar a fornecer alguma estrutura para seu processo de pagamento. Uma coisa a notar, no entanto, é que o credor não tem obrigação de concordar com isso.

Consolidação de débito

Feito corretamente, a consolidação de dívidas combina todas as suas dívidas pendentes em um montante fixo com uma taxa de juros mais baixa e um pagamento mensal mais sustentável. A consolidação de dívidas é normalmente na forma de um empréstimo e as taxas de juros são geralmente muito mais baixas do que as cobradas por empresas de cartão de crédito individuais.

Liquidação de dívidas

Esta é uma alternativa à consolidação de dívidas. A liquidação de dívidas visa permitir que o devedor faça um pagamento único que geralmente é menor do que o que o devedor deve atualmente. Esse montante é normalmente de 50 a 75% do valor original da dívida. Os credores irão relatar isso como “acertado por menos do que o acordado” às agências de crédito. Esse registro permanecerá como parte de seu relatório de crédito por sete anos.

Empréstimos pessoais

Mesmo com crédito ruim, você pode solicitar um empréstimo pessoal dependendo das especificidades da sua situação. Contudo, as taxas de juros serão incrivelmente altas, assim como o pagamento mensal. Portanto, você precisará determinar se essa opção é certa para você.

Vida após a falência:etapas para a recuperação

Evitar dívidas

Depois de concluir o processo de falência, você pode querer reconstruir seu crédito. Embora isso seja possível, também é aconselhável fazer isso com cautela. Algumas etapas para garantir um relacionamento saudável com o dinheiro incluem verificar se você tem limites firmes ao usar um cartão de crédito para fazer compras.

Adicionalmente, você quer ter certeza de que está pagando o seu cartão no final de cada mês sem questionar. Priorize apenas fazer compras com seu cartão de crédito que você possa pagar integralmente a cada mês, e siga em frente.

Aprenda a fazer um orçamento

O orçamento deve naturalmente se tornar um componente-chave em suas ferramentas para navegar com sucesso pela vida após a falência. Embora o orçamento exija disciplina, é muito mais fácil com uma variedade de ferramentas para auxiliar no processo. Para alguns, trabalhar com caneta e papel pode ser ideal, enquanto para outros, o uso de ferramentas online pode ser o ideal. Outras estratégias, como automatizar suas contas e economias, ajudarão a garantir que você cumpra suas obrigações de maneira consistente.

Aumente sua economia de emergência

Sem dúvida, surgem emergências e ter um fundo de emergência robusto em vigor ajuda muito. Um fundo de emergência pode ser estabelecido economizando dinheiro em uma conta separada à qual você não tem necessariamente acesso instantâneo. O valor recomendado para começar é $ 1, 000 com uma meta de atingir de 3 a 6 meses de suas despesas básicas.

No fechamento

Quando se trata de pedir falência, é importante levar em consideração todos os itens acima. E também para tentar esgotar totalmente todas as suas opções alternativas. Também é muito importante lembrar que, para melhorar sua situação financeira, você também precisará melhorar suas habilidades de gestão de dinheiro, mentalidade e, autodisciplina.

finança

- 3 alternativas para empréstimos de consolidação de dívidas

- Liquidação de dívidas e impostos

- 3 alternativas para declarar falência

- Pensão alimentar e falência

- Comparação entre liquidação de dívidas e falências

- 4 alternativas de liquidação de dívidas

- Dois Tipos de Dívida

- 4 tipos de rendimentos de dívida

-

O que é “Keep and Pay”?

O que é “Keep and Pay”? Keep and Pay refere-se a um tipo de falênciaBankruptcyBankruptcy é a situação legal de uma entidade humana ou não humana (uma empresa ou agência governamental) que é incapaz de reembolsar sua estratég...

-

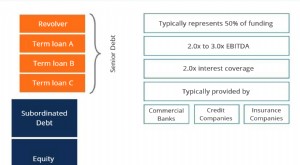

O que é dívida sênior e subordinada?

O que é dívida sênior e subordinada? Dívida sênior e subordinada refere-se à sua classificação na pilha de capital de uma empresa. Em caso de liquidaçãoValor de liquidaçãoValor de liquidação é uma estimativa do valor final que será receb...