O que é Curve?

Curve Finance é um protocolo de finanças descentralizadas (DeFi) amplamente usado que fornece uma maneira fácil de negociar tokens de preço fixo, ou stablecoins, sem sofrer derrapagem e perder dinheiro. Como outros protocolos, ele vem com seu próprio token e várias recompensas pela participação. Também gerou um “garfo, ”Chamado Swerve. Curve Finance é compatível com vários outros protocolos populares, como Compound e Yearn.finance, que fornecem "rendimento" lucrativo.

Geração de preço

Para entender o que exatamente a Curve Finance é e faz, é importante entender seu contexto. Em típico, trocas de criptomoedas centralizadas, os preços dos ativos são determinados por livros de pedidos, um longo livro-razão de ordens de compra e venda de um ativo, cujo agregado gera um preço aproximado.

Compre e venda Bitcoin, Ethereum, e mais de uma dúzia de outras criptomoedas com Wealthsimple. Inscreva-se e negocie aqui.Em trocas descentralizadas, Contudo, nem sempre há liquidez suficiente em um mercado para produzir qualquer agregado significativo. Se apenas uma pessoa estiver vendendo BananaCoin contra, dizer, SALMOURA, não haverá dados suficientes para a carteira de pedidos digitalizar.

É aqui que entram os protocolos como Curve Finance. Curve é o que DeFiers chama de Criador de Mercado Automatizado, ou AMM. Esses protocolos são usados por bolsas descentralizadas para fornecer liquidez e também gerar preços quando, de outra forma, for difícil. Eles usam contratos inteligentes:pedaços de código que automatizam transações complexas. De fato, quando um negociante coloca uma ordem de compra ou venda, ele não está interagindo diretamente com uma contraparte humana (o outro participante em uma troca financeira); quando se trata de protocolos como Curve Finance, em vez, a contraparte é o contrato inteligente.

Algoritmo de preços

Curve funciona particularmente bem para as chamadas stablecoins, moedas que são atreladas ao valor de outro ativo, frequentemente o dólar. Trading stablecoins, que oscilam apenas ligeiramente no preço, pode ser uma forma eficaz de realizar “arbitragem, ”, Que aproveita essas pequenas flutuações para gerar lucro em grandes negociações.

O que torna o Curve tão eficaz na automatização de combinações / preços de stablecoin é o seu "algoritmo de preços, ”Chamado“ StableSwap, ”Que inclui no lugar de um livro de pedidos. Muitos AMMs usam isso, incluindo o popular Uniswap, que baseia o preço na razão entre o número de ativos sendo vendidos e o número sendo comprado. Se houver três $ BananaCoins e quatro $ PICKLES em um "pool, ”E um comerciante tenta trocar uma $ Banana por uma $ PICKLE, o número de $ PICKLEs aumentará em relação ao número de Bananas, e o preço do ativo aumentará.

Em mercados pouco negociados, Contudo, isso pode levar a um fenômeno chamado "deslizamento, ”Em que o preço de um ativo muda drasticamente quando a venda é executada. Isso é especialmente irritante quando se trata de stablecoins, que são projetados para serem indexados dentro de uma faixa de preço estreita. Se você estiver vendendo um DAI indexado ao dólar por $ 0,70, você está perdendo.

Curve Finance tem seu próprio algoritmo de precificação que responde a isso, e é adequado para esses tipos de tokens, especialmente quando negociados uns contra os outros em aproximadamente a mesma faixa de preço (ou seja, DAI para USDC).

Embora o algoritmo Curve seja densamente complexo, um conceito que vale a pena tentar entender é "reequilíbrio". Basicamente, A Curve oferece mais de uma dúzia de “pools” de fundos que podem ser acessados por meio de seu website e contêm várias combinações de stablecoins.

A estabilidade dessas combinações (50 por cento USDT, 50 por cento DAI, por exemplo) é calculado para minimizar o deslizamento e é vital para o sucesso e a saúde do protocolo. A inovação da Curve é introduzir uma "taxa de rebalanceamento" para os comerciantes, que basicamente compensa qualquer mudança nessas proporções bem ajustadas causada por seu comércio. Custará um usuário extra para compensar uma deficiência ou reembolsá-lo no caso de ele realmente ter adicionado um excedente de um dos tokens no pool.

O resultado é que as piscinas, como o valor de seu conteúdo, continua estavel.

Também é muito fácil de usar. Para acessar o Curve, os usuários simplesmente precisam conectar sua carteira digital ao site da Curve, e selecione as moedas que desejam negociar. Muitos comerciantes usam o popular, MetaMask acessível, um padrão Ethereum.

Piscina

O Curve Finance também permite que os participantes do mercado lucrem com o acordo, depositando seus próprios fundos em um pool e agindo como uma espécie de criador de mercado, garantindo que sempre haja fundos suficientes para os comerciantes comprarem e venderem. Aumentar a quantidade de dinheiro em uma piscina dessa forma também reduz a possibilidade de derrapagem, uma vez que as proporções fixas de tokens têm menos probabilidade de ser interrompidas por uma pequena negociação se essa negociação representar uma proporção menor da soma combinada.

Há, claro, recompensas. Nas bolsas descentralizadas mais típicas, essas recompensas vêm principalmente na forma de taxas de negociação cobradas sobre as negociações individuais dos usuários (e denominadas no token negociado). Tentativas anteriores de AMMs para stablecoins, Contudo, nivelado porque os ganhos a serem ganhos com comissões de taxas de negociação em tokens de preço fixo foram escolhas mínimas em comparação com o alto "rendimento" obtido por meio de outras plataformas, que permitiu que os provedores de liquidez se beneficiassem de tokens com wild, ganhos especulativos. O resultado foi o fracasso em atrair pessoas dispostas a pagar aos provedores de liquidez.

A solução da Curve foi basicamente tornar as recompensas melhores, e parece ter funcionado. Usuários que juntam seu dinheiro, chamados de “provedores de liquidez, ”São recompensados de várias maneiras. Primeiro, eles são recompensados com taxas de transação. Em cada negociação há uma taxa de 0,04 por cento cobrada, 50 por cento dos quais vão para os provedores de liquidez e os outros 50 por cento para os detentores do token veCRV, um dos muitos tokens associados à plataforma Curve.

Segundo, Curve pode ser integrado com outros protocolos Defi complicados, como Yearn e Compound, que permitem aos usuários “apostar” tokens e gerar uma certa quantidade de interesse. A interseção Curva-Composto, por exemplo, permite que o provedor de liquidez gere esses juros de fundos depositados em pools, aumentar os ganhos. Essa interoperabilidade é conhecida como “composibilidade” e também apresenta sérios riscos - com vários protocolos DeFi altamente complexos trabalhando de forma interdependente, o risco de um colapso enorme será maior.

Finalmente, A Curve fornece aos provedores de liquidez tokens CRV, que, ao contrário de stablecoins, pode oscilar drasticamente no preço. Existem 3,03 bilhões desses tokens, 62 por cento dos quais são distribuídos a fornecedores de liquidez. Cada token vale atualmente $ 3,3, o que significa que há 6,1 bilhões no total para os provedores. Outros 30% vão para os detentores de tokens, 3% para funcionários da Curve e 5% para uma reserva comunitária.

A moeda Curve também atua em um sistema de “governança” que permite que os titulares votem em mudanças no protocolo.

Governança

Os detentores de CRV podem escolher "bloquear" seus acervos e, por sua vez, gerar um novo token, “VeCRV, ”, Que confere aos titulares a capacidade de votar ou - com veCRV suficiente - de submeter suas próprias propostas para consideração. No ano passado, o CRV se tornou o símbolo nativo de uma nova organização autônoma descentralizada, ou DAO, que é um tipo de entidade de governança descentralizada baseada em blockchain que opera em contratos inteligentes.

Curva, a empresa

O desenvolvimento da Curve Finance é um pouco misterioso. Existe um único contribuidor conhecido, um homem chamado Michael Egorov, um PhD e um graduado do Instituto de Física e Tecnologia de Moscou. Egorov, que lançou o software em 2020, também se envolveu em uma controvérsia menor, depois que ele assumiu 71 por cento do poder de voto da Curve no ano passado em resposta a uma única operação de pool de liquidez acumulando mais de 50 por cento do poder de voto. Essa controvérsia, junto com suspeitas sobre o lançamento inicial estranho do protocolo, gerou um garfo duro de Curve, chamado “Swerve, ”Que buscava devolver o protocolo aos seus usuários.

Apesar de tudo isso, o contrato inteligente da Curve é bem conceituado e eficiente, e foi auditado pela Trail of Bits, um auditor líder. "Contudo, ”Curve acrescenta em uma condição, “As auditorias de segurança não eliminam os riscos completamente. Por favor, não forneça suas economias de vida, ou ativos que você não pode perder, para a curva, especialmente como um provedor de liquidez. ”

De fato, recentemente, uma vulnerabilidade foi descoberta pelo próprio Egorov, quem descreveu em uma postagem de blog como, brevemente, teria sido possível para um comerciante drenar essencialmente um ativo do pool, efetivamente roubando, negociando-o com o mesmo ativo. Egorov disse que o bug sozinho não poderia ser sinalizado ou corrigido sem chamar a atenção de hackers mal-intencionados, então, em vez disso, corrigiu-o em uma atualização abrangente.

Pelos padrões DeFi, Curve é amplamente utilizado e é o sexto maior produto DeFi pelos usuários. De acordo com a Defi Pulse, há US $ 4,34 bilhões em criptomoedas atualmente "bloqueadas" na Curve, 0,24 por cento dos quais foram transformados em poder de voto. O stablecoin mais comprado é $ USDC, o stablecoin construído pela Circle.

Blockchain

-

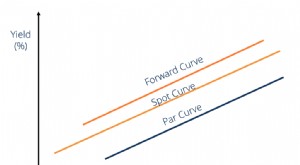

Qual é a curva direta?

Qual é a curva direta? A curva direta ou a curva futura são os tipos gráficos de GraphsTop 10 tipos de gráficos para apresentação de dados que você deve usar - exemplos, pontas, formatação, como usá-los para uma comunicação...

-

Qual é a curva de rendimento par?

Qual é a curva de rendimento par? A curva de rendimento nominal é uma representação gráfica que mostra o rendimento até o vencimento. Rendimento até o vencimento (YTM) Rendimento até o vencimento (YTM) - também conhecido como resgate ...