Investidores de IPO:cuidado com o período de silêncio e as expirações de bloqueio

Quer você queira chamá-lo de “O Ano do Unicórnio, ”“ O ano do cálculo do unicórnio, " ou outra coisa, 2019 pode muito bem ser um ano marcante nos livros de registro de IPO. E não tanto pelo número ou tamanho dos IPOs, mas por causa de quem foi a público.

Noventa e uma empresas realizaram um IPO nos primeiros três trimestres de 2019, a grande maioria deles não é lucrativa. Essas empresas não lucrativas se combinaram para levantar cerca de US $ 29,9 bilhões este ano, de acordo com a Bloomberg, ou cerca de 78% do bolo total do IPO. Com dois meses e meio ainda pela frente no ano, já estabelecemos um recorde de capital levantado por IPOs não lucrativos.

Grande parte da conversa do IPO em 2019 girou em torno dos unicórnios, empresas privadas avaliadas em mais de US $ 1 bilhão. Houve 16 IPOs de unicórnios nos três primeiros trimestres de 2019 - Além da Carne, Uber, Lyft, Peloton, SmileDirectClub, Luckin Coffee, Pinterest, Ampliação, Slack, CrowdStrike, Dynatrace, PagerDuty, Fiverr, Tradeweb, Chewy, e Datadog.

Para contexto, apenas cinco unicórnios fizeram IPO em 2018.

A grande maioria desses unicórnios tem desempenho inferior nos mercados públicos, à medida que os investidores começaram a lidar com as avaliações privadas inflacionadas (os mais azarados do grupo, WeWork e Endeavor, nem mesmo conseguiram fazer seus IPOs decolarem).

Este influxo relativo se grandes IPOs, e seu subseqüente desempenho inferior como empresas públicas, é um bom momento para lembrar as duas datas mais importantes a serem observadas depois de uma empresa abre o capital:a expiração do período de silêncio e a expiração do bloqueio.

Período de silêncio

No contexto de IPOs, as empresas estão sujeitas a um período de silêncio antes e depois da data do IPO. Para executivos da empresa, este é um período determinado pela SEC de 40 dias no qual eles estão proibidos de oferecer novas informações que ainda não estejam disponíveis ao público por meio do protocolo S-1.

Também há um período de silêncio em termos de relatórios de pesquisa que podem ser divulgados sobre um IPO. Embora não haja um prazo definido, analistas sell-side cujas empresas participaram do processo de subscrição do IPO normalmente não publicam nada por 20-30 dias após a data do IPO. O objetivo é evitar o potencial conflito de interesses de um banco disseminando opiniões positivas sobre uma ação logo após ter sido alocada uma parte do IPO.

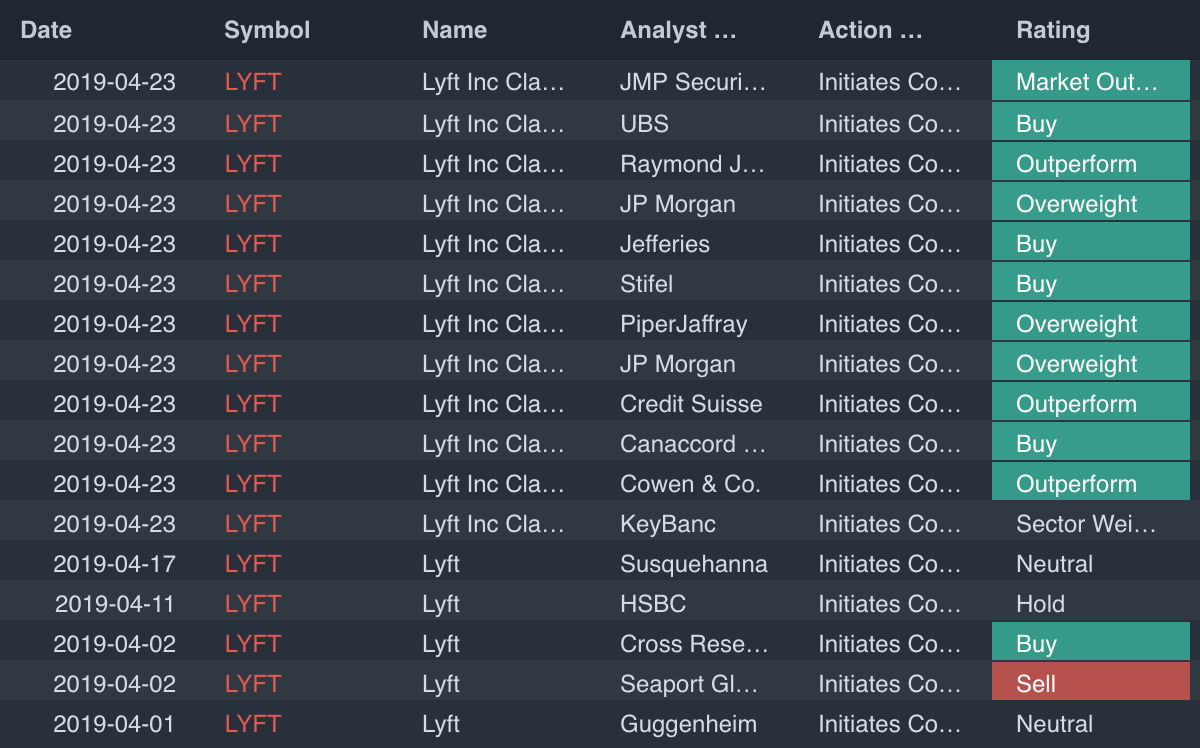

Assim que este período de silêncio do analista terminar, não é incomum que a maioria dos grandes subscritores publique relatórios de pesquisa e classificações no mesmo dia. No caso dos maiores IPOs, como Lyft abaixo, alguns dos maiores bancos de Wall Street ajudaram a subscrever a oferta. Muitas vezes, a influência que esses bancos exercem em Wall Street, combinada com a quantidade absoluta de pesquisas que estão sendo tornadas públicas, pode elevar ou diminuir o estoque.

Na manhã em que o período de silêncio do analista de Lyft terminou, o estoque abriu quase 2% em nenhuma outra notícia.

O período de silêncio de Lyft terminou em 23 de abril, 2019, após o qual 11 subscritores iniciaram a cobertura do lado do vendedor das ações

Mesmo que um IPO recém-criado receba uma enxurrada de comentários positivos de analistas, isso não é necessariamente uma garantia de que a ação subirá.

Veja Pelton, por exemplo. O período de silêncio do analista terminou em 21 de outubro, depois disso, a ação recebeu 15 iniciações de alta dos analistas. E enquanto as ações da PTON abriram 2% mais altas naquele dia, eles acabaram fechando baixa 7%. Nesse caso, os comerciantes não foram vendidos pelo lado de venda otimista.

O período de silêncio de Peloton terminou em 21 de outubro, 2019, após o qual 15 subscritores iniciaram a cobertura do lado do vendedor das ações

Expiração de bloqueio

Já escrevemos antes sobre expirações de lock-up e como negociá-las. Lockups são o período em que os insiders da empresa (incluindo executivos e aqueles que receberam ações do IPO) são proibidos de vender suas ações nos mercados públicos.

A maioria dos IPOs tem um período de restrição que varia de 90 a 180 dias após a data da oferta, embora a data exata possa ser encontrada no S-1 da empresa.

Embora não haja garantia de que qualquer insider venderá uma vez que o bloqueio expire, o fato de que eles podem é um catalisador suficiente para que estratégias de negociação inteiras sejam centradas em torno disso. Algumas empresas, como Alibaba e Facebook, viram volatilidade adicional nos dias que antecederam e após seus travamentos.

O site Edgar da SEC é uma ótima fonte para rastrear as próximas expirações de bloqueio.

Ambas as datas conhecidas podem ser eventos de volatilidade para empresas recém-abertas. Os negociantes de curto prazo e os investidores em IPO de longo prazo fariam bem em tê-los circulados em seu calendário.

O autor não possui posições em nenhuma das ações mencionadas.

Negociação ativa com Lightspeed

Velocidade da luz, uma divisão da Lime Brokerage, fornece aos negociantes ativos todas as ferramentas necessárias para ajudá-los a ter sucesso na negociação de ações, e temos desenvolvido e aprimorado nossa plataforma de trader ativa para oferecer uma experiência de usuário ideal. Com layouts de interface intuitivos e scanners de opções e estoque de qualidade institucional, nosso objetivo é ajudar os traders a alcançarem seus objetivos, não importa qual seja sua estratégia. Também oferecemos aos nossos clientes algumas das taxas comerciais mais baixas do setor.

Negociação de ações

-

Renda passiva vs. renda da paixão

Renda passiva vs. renda da paixão Quando eu era mais jovem - antes de fundar o Get Rich Slowly em 2006 - fiquei intrigado com a ideia de criar uma renda passiva. Embora a renda passiva não seja exatamente um esquema para enriqueciment...

-

Calculadora de aposentadoria:quanto você precisa economizar

Calculadora de aposentadoria:quanto você precisa economizar p É complicado descobrir quanto economizar a cada mês para que você esteja financeiramente seguro quando chegar a hora de se aposentar. Na verdade, de acordo com o Motley Fool, a maioria dos americano...

-

FCFF vs FCFE vs Dividendos

FCFF vs FCFE vs Dividendos Todos os três tipos de fluxo de caixa - FCFF vs FCFE vs Dividendos - podem ser usados para determinar o valor intrínseco do patrimônio líquido em finanças e contabilidade, patrimônio líquido é o val...

-

O que é o déficit?

O que é o déficit? O déficit ocorre sempre que há um descompasso entre oferta e demanda Oferta e demanda As leis de oferta e demanda são conceitos microeconômicos que afirmam que, em mercados eficientes, a quantidade fo...