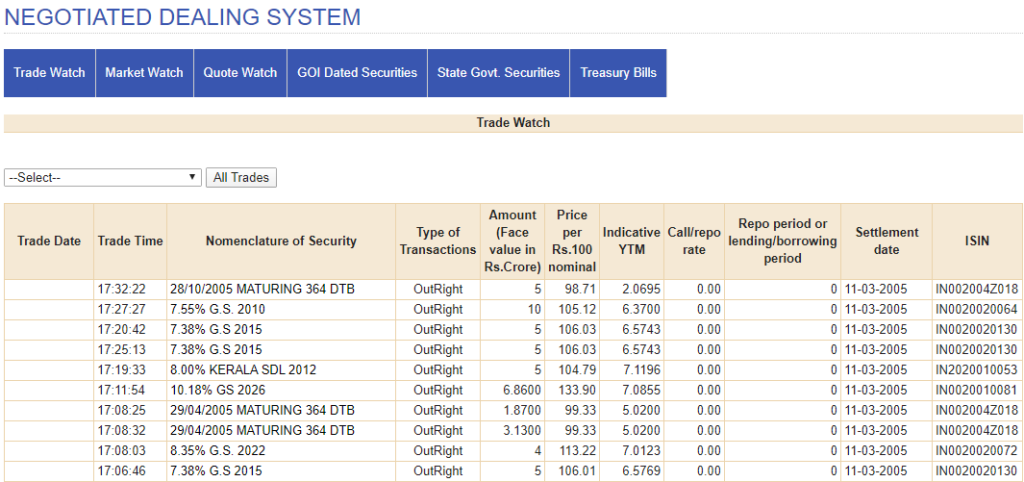

O que é o Sistema de Negociação por Negociação (NDS)?

O Sistema de Negociação Negociada (NDS) é uma plataforma de negociação totalmente eletrônica instituída e operada pelo Reserve Bank of India (RBI) com o mandato de facilitar a emissão e negociação secundária de títulos emitidos pelo governo e outros tipos de instrumentos do mercado monetário.

Em fevereiro de 2002, o Banco da Reserva da Índia estabeleceu o Sistema de Negociação Negociada totalmente eletrônico, seguindo a tendência estabelecida por muitas outras bolsas financeiras. O NDS pretendia ser uma alternativa mais eficiente aos certificados de segurança física e negociação manual de títulos do governo.

O Governo Central da Índia emite títulos, letras do tesouro, e Empréstimos para Desenvolvimento do Estado da plataforma NDS.

O Sistema de Negociação Negociada (NDS) Explicado

O Sistema de Negociação Negociada (NDS) foi implementado em 2002 pelo Banco da Reserva da Índia, com o objetivo de melhorar a eficiência e liquidez do mercado de renda fixa na Índia. O movimento do RBI segue outros bancos centrais que usam sistemas eletrônicos para gerenciar a emissão e venda secundária de títulos do governo e contas do mercado monetário. Os sistemas melhoram a transparência, aumentar a eficiência geral, e custos mais baixos.

Antes de o NDS ser implementado, a maioria dos títulos do governo da Índia foram negociados manualmente por meio de pedidos por telefone e papelada física. Compradores e vendedores fariam negociações por telefone, enviar formulários de transferência, e emitir cheques físicos para liquidar negociações com o RBI. Claramente, era um sistema ineficiente, dado que muitos dos bancos centrais do mundo desenvolvido já fizeram a mudança para plataformas de negociação totalmente eletrônicas anteriormente.

O NDS inicialmente foi usado para a emissão de títulos do governo no mercado primário. Contudo, em agosto de 2005, o Banco da Reserva da Índia introduziu o Sistema de Negociação de Negociação e Sistema de Correspondência de Pedidos (NDS-OM) , que era um eletrônico, baseado em plataforma, anônimo, sistema de negociação de correspondência de ordens para negociação de títulos do governo no mercado secundárioMercado secundárioO mercado secundário é onde os investidores compram e vendem títulos de outros investidores. Exemplos:Bolsa de Valores de Nova York (NYSE), London Stock Exchange (LSE) ..

O sistema foi implementado para trazer maior transparência e liquidez às transações do mercado secundário, ao mesmo tempo, permite que os membros do NDS façam lances e ofertas diretamente na plataforma NDS-OM.

A negociação no mercado secundário é essencial para fornecer liquidez aos títulos emitidos pelo governo. Aumentar a liquidez e a atividade do mercado secundário foi um passo vital para o RBI para melhorar a atratividade de seus títulos, letras do tesouro, contas do mercado monetário, e outros títulos.

Características do NDS

1. Filiação

A plataforma NDS-OM compreende dois tipos de membros:

- Membros diretos

- Membros indiretos

Membros diretos manter contas diretamente no Reserve Bank of India e pode liquidar negociações diretamente por meio de negociações na plataforma NDS-OM.

Membros indiretos não mantenha contas com o RBI e deve liquidar indiretamente por meio de membros diretos do NDS-OM que mantêm contas com a Reserva.

2. Módulos

O NDS vem em dois módulos projetados para diferentes tipos de instituições. Os módulos são:

- Módulo de mercado primário

- Módulo de mercado secundário

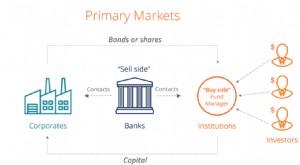

o módulo de mercado primário é um sistema de leilão primário para a listagem inicial de títulos federais e estaduais e títulos do tesouro. O módulo permite que os membros enviem seus lances em leilões totalmente eletronicamente e recebam relatórios de negociação.

o módulo de mercado secundário O mercado de balcão (OTC) O mercado de balcão (OTC) O mercado de balcão (OTC) é a negociação de valores mobiliários entre duas contrapartes executada fora das bolsas formais e sem a supervisão de um regulador de câmbio. A negociação OTC é feita em mercados de balcão (um local descentralizado sem localização física), por meio de redes de revendedores. plataforma de negociação que é liberada por telefone, mas deve ser informada ao módulo de mercado secundário do NDS. Os dados inseridos são transferidos para a Clearing Corporation of India Ltd., que prossegue para concluir a negociação por meio de compensação e liquidação.

Benefícios do NDS

Os benefícios para o Reserve Bank of India são os seguintes:

- Liquidez :Os títulos do governo são muito mais líquidos e facilmente negociáveis.

- Atratividade :Títulos públicos são mais atraentes para os investidores.

- Legitimidade :A legitimidade do RBI é aprimorada de uma perspectiva global.

- Eficiência :Velocidade de negociação, clareira, e a liquidação é mais rápida e custa menos.

Os benefícios para os investidores são os seguintes:

- Facilidade de acesso :Mais investidores podem acessar e comprar ou vender títulos do governo com facilidade.

- Custo :O custo de corretores e outros serviços de negociação é reduzido.

- Investimento direto :Os investidores podem gerenciar seus próprios títulos e carteiras de investimento com mais facilidade.

- Conveniência :É muito mais conveniente, pois as negociações podem ser feitas de qualquer lugar por meio do acesso à internet.

Leituras Relacionadas

A CFI é a fornecedora oficial da Página do Programa Global Commercial Banking &Credit Analyst (CBCA) ™ - CBCAGet Certificação CBCA ™ da CFI e torna-se um Commercial Banking &Credit Analyst. Inscreva-se e progrida em sua carreira com nossos programas e cursos de certificação. programa de certificação, projetado para ajudar qualquer pessoa a se tornar um analista financeiro de classe mundial. Para continuar avançando em sua carreira, os recursos CFI adicionais abaixo serão úteis:

- LiquidezLiquidez Nos mercados financeiros, a liquidez refere-se à rapidez com que um investimento pode ser vendido sem afetar negativamente seu preço. Quanto mais líquido for um investimento, mais rapidamente ele pode ser vendido (e vice-versa), e mais fácil é vendê-lo pelo valor justo. Todo o resto sendo igual, ativos mais líquidos são negociados com prêmio e ativos ilíquidos são negociados com desconto.

- Marketable SecuritiesMarketable SecuritiesMarketable são instrumentos financeiros de curto prazo sem restrições emitidos para títulos de capital ou de dívida de uma empresa de capital aberto. A companhia emissora cria esses instrumentos com o propósito expresso de captar recursos para financiar ainda mais as atividades e a expansão dos negócios.

- Securities Investor Protection Corporation (SIPC) Securities Investor Protection Corporation (SIPC) A Securities Investor Protection Corporation (SIPC) é uma organização sem fins lucrativos, organização financiada por membros que trabalha para proteger os clientes de perdas financeiras quando um

- Mecanismos de negociação Mecanismos de comércio Os mecanismos de comércio referem-se aos diferentes métodos pelos quais os ativos são negociados. Os dois principais tipos de mecanismos de negociação são mecanismos de negociação orientados por cotações e por ordem

Artigos em Destaque

-

O que é o mercado primário?

O que é o mercado primário? O mercado primário é o mercado financeiro, onde novos títulos públicos, títulos públicos, ou títulos negociáveis, são investimentos que são abertos ou facilmente negociados em um mercado. Os títulos s...

-

O que é o índice S&P 500?

O que é o índice S&P 500? p Índice The Standard and Poor’s 500, abreviado como índice S&P 500, é um índice que compreende as ações de 500 empresas de capital aberto nos EUA com os maiores valores de capitalização de mercado. C...