O que são títulos inadimplentes?

p

p Muitos investidores optam por vender, visto que não estão preparados para suportar o risco dos títulos se tornarem sem valor. Outros investidores podem vender, uma vez que suas carteiras não têm permissão para manter a classificação de títulos abaixo do grau de investimento.

p A venda pode representar uma oportunidade atraente para investidores agressivos. O investimento em títulos problemáticos pode gerar um retorno potencialmente grande ou benéfico com base na relação risco-recompensa para tais investimentos. Títulos em dificuldades podem incluir reivindicações financeiras de uma empresa, como dívidas bancárias, títulos, reivindicações comerciais, e compartilhamentos.

p

p

p

p Muitos investidores optam por vender, visto que não estão preparados para suportar o risco dos títulos se tornarem sem valor. Outros investidores podem vender, uma vez que suas carteiras não têm permissão para manter a classificação de títulos abaixo do grau de investimento.

p A venda pode representar uma oportunidade atraente para investidores agressivos. O investimento em títulos problemáticos pode gerar um retorno potencialmente grande ou benéfico com base na relação risco-recompensa para tais investimentos. Títulos em dificuldades podem incluir reivindicações financeiras de uma empresa, como dívidas bancárias, títulos, reivindicações comerciais, e compartilhamentos.

p

p

Resumo

- Títulos problemáticos são títulos de uma empresa em dificuldades financeiras - normalmente empresas que estão em falência ou perto dela.

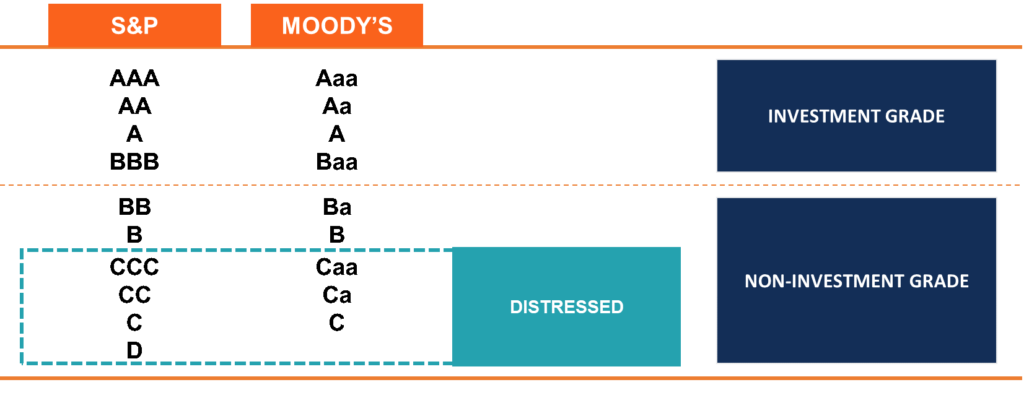

- Títulos problemáticos existem quando uma empresa vê a classificação de seu título rebaixada pelas agências de classificação para uma classificação de título CCC ou inferior.

- Oportunidades atraentes podem surgir para investidores agressivos, já que os títulos em dificuldades são vendidos com um grande desconto devido ao risco significativo envolvido em mantê-los.

Escalas e agências de classificação de títulos

p p p

p

Compreendendo a estratégia básica de investimento em títulos inadimplentes

p Os investidores em dificuldades financeiras podem obter um retorno potencial do investimento com base em sua visão de como será um processo de reestruturação em andamento ou futuro. Investir em títulos problemáticos é uma estratégia de alto risco. Envolve a capacidade do investidor de analisar o potencial positivo e negativo da organização. p Grandes investidores institucionaisInstitucional InvestidorUm investidor institucional é uma pessoa jurídica que acumula fundos de vários investidores (que podem ser investidores privados ou outras pessoas jurídicas) para, como fundos de hedge, firmas de private equityTopo 10 Firmas de Private EquityQuem são as 10 maiores firmas de private equity do mundo? Nossa lista das dez maiores empresas de PE, ordenado pelo capital total levantado. Estratégias comuns dentro do P.E. incluem aquisições alavancadas (LBO), capital de risco, capital de crescimento, investimentos em dificuldades e capital mezanino., e bancos de investimento, detêm grandes carteiras e podem diversificar seus investimentos para evitar o risco de concentração ao investir em títulos problemáticos. p Além disso, como o mercado de títulos em dificuldades é ilíquido, a estratégia não é adequada para o investidor comum. Em investimentos em títulos em dificuldades, existem muitos jogadores, e é difícil prever cada uma de suas metas de investimento. Na superfície, o investidor de títulos em dificuldades pode manter títulos para lucrar por meio de um dos três cenários a seguir: p1. Recuperação total fora da falência

p A empresa não pode entrar em processo de falência. Ao comprar com um grande desconto, investidores em dificuldades financeiras acreditam que a empresa não está em uma posição ruim. A opinião do investidor é diferente da opinião do mercado; Portanto, os investidores podem obter um retorno com base na visão de que os títulos estão subvalorizados em comparação com o verdadeiro valor intrínseco da empresa após a recuperação. p2. Capítulo 11, reestruturação de falências

p Capítulo 11 falênciaCapítulo 11 FalênciaCapítulo 11 é um processo legal que envolve a reorganização das dívidas e ativos de um devedor. Está disponível para indivíduos, parcerias, corporações permite que uma empresa à beira da falência reorganize e reestruture seus negócios. A empresa, junto com todas as partes interessadas e credores, continuará as operações. Eles encontrarão uma maneira de cumprir suas obrigações financeiras e sair da falência. O investidor obterá um retorno se o preço do título se aproximar do valor justo quando a reestruturação for concluída. p3. Capítulo 7 liquidação de ativos de falência

p A falência do Capítulo 7 se refere à cessação das operações comerciais de uma empresa. A empresa precisará passar pelo processo de liquidação de seus ativos para pagar suas obrigações. O investidor pode obter um retorno com base na visão de que os ativos recebidos na liquidação cobrirão o custo de investimento dos títulos que comprou. pAbordagens de investimento passivo vs. ativo em títulos em dificuldades

p Um investidor passivo comprará títulos em dificuldades com base principalmente nos preços de mercado. Um investidor com uma abordagem de investimento de longo prazo comprará títulos subvalorizados e esperará que eles se valorizem. Um investidor com uma abordagem de investimento de curto prazo vai olhar para ver se um processo de reestruturação é recebido positivamente. Se então, o investidor pode comprar se o valor de mercado do título ainda não tiver refletido seu valor real. p Um investidor ativo de títulos em dificuldades terá um papel direto no processo de reestruturação. O investidor pode se envolver por meio da participação em um comitê de credores. O investidor ativo garante que o processo de reestruturação seja conduzido de forma lucrativa, representando os interesses dos investidores em títulos em dificuldades. pExemplo de segurança angustiado

p Com base nos sistemas de classificação das agências de classificação, como Moody’s Investors Service (Moody’s) e Standard &Poor’s (S&P), as empresas usam uma taxa que varia de AAA a D. As classificações acima de BBB são consideradas grau de investimento, enquanto o BB e abaixo são considerados grau de não investimento. Para títulos em dificuldades, qualquer coisa classificada como CCC ou abaixo é geralmente considerada problemática. p Existe outra definição aceita para títulos em dificuldades. Os títulos são classificados como distressed quando negociados com um rendimento até o vencimento superior a 1, 000 pontos base, ou então 10% acima da taxa de retorno livre de risco. O rendimento até o vencimento é a taxa de retorno prevista de um título se ele for mantido até o vencimento. p p Leituras Relacionadas p A CFI é a fornecedora oficial da Página do Programa Global Commercial Banking &Credit Analyst (CBCA) ™ - CBCAGet Certificação CBCA ™ da CFI e torna-se um Commercial Banking &Credit Analyst. Inscreva-se e progrida em sua carreira com nossos programas e cursos de certificação. programa de certificação, projetado para ajudar qualquer pessoa a se tornar um analista financeiro de classe mundial. Para continuar avançando em sua carreira, os recursos adicionais abaixo serão úteis:- Ratings de Bond Ratings de Bond Os ratings de bônus são representações da qualidade de crédito de títulos corporativos ou governamentais. As classificações são publicadas por agências de classificação de crédito e fornecem avaliações da força financeira de um emissor de títulos e capacidade de reembolsar o principal e os juros do título de acordo com o contrato.

- Dívida angustiada Dívida angustiada A dívida angustiada refere-se aos títulos de um governo ou empresa que entrou em default, está sob proteção contra falência, ou está em dificuldades financeiras e caminhando para as situações mencionadas em um futuro próximo. Inclui todos os instrumentos de crédito que estão sendo negociados com um desconto significativo

- Probabilidade de defaultProbability of DefaultProbability of Default (PD) é a probabilidade de um tomador de empréstimo entrar em default nas amortizações do empréstimo e é usada para calcular a perda esperada de um investimento.

- Vulture FundsVulture FundsVulture funds são um subconjunto de fundos de hedge que investem em títulos em dificuldades com alta chance de inadimplência. O fundo compra instrumentos de dívida de risco a preços altamente descontados no mercado secundário e beneficia-se de ações judiciais contra os emitentes para recuperação de dívidas.

investir

- 10 regras IRA que todos devem saber

- O que é a National Stock Exchange of India Limited (NSE)?

- Quanto dinheiro as equipes da NFL realmente valem?

- 3 maneiras de economizar centenas (ou até milhares) de dólares sem pensar

- Acelere seus retornos através da composição de pagamentos de dividendos de investimentos

- Análise de riqueza simples para 2021

-

Como cancelar um cheque em 3 passos

Como cancelar um cheque em 3 passos Se um cheque for perdido ou roubado, ou se você mudar de ideia sobre pagar alguém por algum motivo, cancelar o cheque antes de ser descontado pode evitar que você perca algum dinheiro. Você pode ped...

-

O que são juros compostos?

O que são juros compostos? p Juros compostos referem-se aos pagamentos de juros que são feitos sobre a soma do principalPrincipalPrincipal original nos títulos é seu valor nominal. É o investimento inicial pago por um título ou...

-

Modelo de orçamento:quais categorias você precisa?

Modelo de orçamento:quais categorias você precisa? Os orçamentos não precisam ser confusos, mesmo que alguns deles pareçam assim. As linhas e entradas e os valores em dólares podem sobrecarregar à primeira vista. Você pode nem saber como usar as infor...

-

Por que as ações preferenciais são chamadas de preferenciais?

Por que as ações preferenciais são chamadas de preferenciais? Corporações emitem ações ordinárias e preferenciais. Uma empresa pode emitir dois tipos de ações:ordinárias e preferenciais. As ações ordinárias são a propriedade parcial de uma empresa e essas são a...