O que é beta ajustado?

O beta ajustado tende a estimar o futuro beta de um título. É um beta histórico ajustado para refletir a tendência do beta de reverter à média - o valor beta do CAPM se moverá em direção à média do mercado, de 1, hora extra.

A estimativa do beta baseada puramente em dados históricos - conhecido como beta não ajustado - não é um bom indicador do futuro. Como consequência de diferentes escolhas no período de tempo usado, efeito de intervenção, e índice de mercado, serviços diferentes ajustam seus betas de regressão para um e usam o beta ajustado para calcular o retorno esperado.

Resumo

- O beta ajustado estima o futuro beta de um segurança. É um beta histórico ajustado para refletir a tendência do beta de reversão à média.

- Beta mede a volatilidade de um título, ou risco sistemático, em relação aos movimentos do mercado geral.

- Como a maioria das empresas tende a crescer em tamanho, se tornar mais diversificado, e possuir mais ativos, hora extra, seus valores beta flutuam menos, resultando em reversão à média beta.

O que é beta?

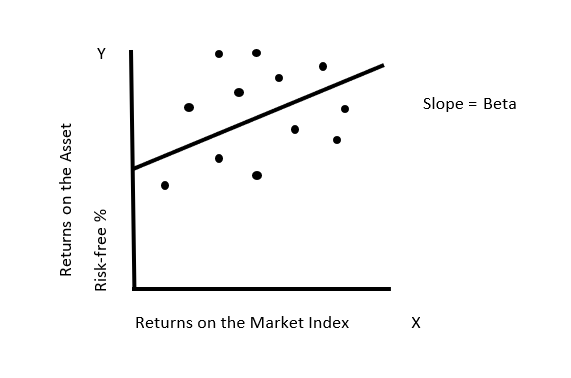

Beta mede a volatilidade de um título, ou risco sistemático, em relação aos movimentos do mercado geral. É estimado regredindo os retornos de qualquer ativo contra os retornos de um índice que representa a carteira de mercado, durante um período razoável.

Ele mede o risco adicionado a uma carteira diversificada e é centrado em torno de um. Uma ação que se move mais do que o mercado mostra um beta de mais de 1,0, e uma ação que se move menos do que o mercado demonstra um beta inferior a 1,0. Ações com beta baixo são menos arriscadas e trazem retornos mais baixos do que ações com beta alto.

Beta =Variância / Covariância

Modelo de precificação de ativos de capital (CAPM)

O Capital Asset Pricing Model (CAPM) descreve a relação entre o retorno esperado dos ativos e o risco sistemático Risco sistemático O risco sistemático é a parte do risco total que é causado por fatores fora do controle de uma empresa ou indivíduo específico. O risco sistemático é causado por fatores externos à organização. Todos os investimentos ou valores mobiliários estão sujeitos a risco sistemático e, portanto, é um risco não diversificável. - medido pela covariância do retorno de um investimento com os retornos do mercado. Uma covariância positiva indica que os retornos se movem na mesma direção, enquanto uma covariância negativa indica que eles se movem inversamente.

O modelo descreve os retornos das ações individuais como uma função dos retornos gerais do mercado e assume custos de transação zero. Conclui que a carteira diversificada de forma otimizada inclui todos os ativos negociados no mercado, e o risco de um investimento é o risco adicionado a uma carteira diversificada. O retorno esperado é calculado como:

Retorno esperado =Taxa livre de risco + (Beta * Prêmio de risco de mercado)

Observações importantes:

- Se o beta de um portfólio individual for 1, então:

Retorno do Ativo =Retorno Médio do Mercado

- Beta representa a inclinação da linha de melhor ajuste.

- Espera-se que o ativo gere pelo menos a taxa de retorno livre de risco.

Problemas com a estimativa beta

1. Escolha do índice de mercado

Na prática real, não há índices que se aproximem da carteira de mercado. Em vez de, os índices do mercado de ações e os índices do mercado de renda fixa incluem apenas um subconjunto dos títulos em cada mercado e não são abrangentes.

O S&P 500 - o índice mais amplamente usado para estimativa de beta para empresas norte-americanas - inclui apenas 500 das milhares de ações negociadas no mercado norte-americano. Os índices usados em mercados emergentes Mercados emergentes Mercados emergentes é um termo que se refere a uma economia que experimenta um crescimento econômico considerável e possui algum, mas nem todos, incluem muito poucas empresas e tendem a ser ainda mais restritas.

2. Impacto do intervalo de retorno

A escolha do intervalo de retorno também afeta as estimativas beta. A teoria não afirma se os retornos devem ser medidos diariamente, semanalmente, por mês, trimestral, ou anualmente. O coeficiente betaCoeficiente beta O coeficiente beta é uma medida de sensibilidade ou correlação de um título ou carteira de investimentos aos movimentos do mercado geral. da segurança varia nas frequências de retorno. O fenômeno é conhecido como viés do efeito de intervalo em beta.

Os ativos não são negociados em uma base contínua, e como resultado de um problema não comercial, a estimativa do beta pode ser afetada - a não negociação durante um período de retorno pode reduzir a correlação medida com o índice de mercado.

Os betas calculados durante intervalos mais curtos provavelmente mostrarão um viés significativo devido ao problema de não negociação. As empresas ilíquidas relatam um beta menor do que idealmente deveriam supor, e as empresas líquidas relatam um beta mais alto do que o justificado.

3. Escolha do horizonte de tempo

Os modelos de risco-retorno são omissos sobre o período de tempo que é necessário usar para estimar os betas. Ao selecionar um período de tempo para a estimativa beta, deve-se ter cuidado com o trade-off envolvido. Voltando mais no tempo, embora haja uma vantagem de incluir mais observações na regressão, pode ser compensado pelo fato de que a própria empresa pode ter mudado em termos de seu mix de negócios, características, e alavancagem, hora extra.

Ajuste Beta de Blume

A técnica Blume foi proposta por Marshall E. Blume, que foi o Howard Butcher Professor de Finanças da Universidade da Pensilvânia, em 1975 em seu artigo “Betas e suas tendências de regressão”. De acordo com Blume, existe uma tendência dos betas convergirem para a média de todos os betas. Ele descreve a tendência corrigindo betas históricos para ajustar o beta para reverter para 1, assumindo que o ajuste em um período é uma boa estimativa no próximo período.

Considere betas para todas as ações j no período 1, βj1, e betas para os mesmos estoques j no período sucessivo 2, βj2. Avançar, os betas no período 2 são regredidos contra os betas do período 1 para obter a seguinte equação:

βj2 =b0 + b1βj1

Técnica de Vasicek

Vasicek (1973) ajustou os betas anteriores em direção ao beta médio, modificando cada beta de acordo com o erro de amostragem sobre o beta. Se β1 é o beta médio, em toda a amostra de ações, no período histórico, então a técnica de Vasicek envolve tirar uma média ponderada de β1, e o beta histórico para segurança j.

Estimativa de Bloomberg

Beta ajustado =Beta de regressão (0,67) + 1,00 (0,33)

Por que ajustar os betas para um?

A pesquisa sugere que, hora extra, existe uma tendência geral para os betas de todas as empresas convergirem para um. Intuitivamente, não deveria ser surpreendente. Como a maioria das empresas tende a crescer em tamanho, se tornar mais diversificado, e possuir mais ativos, hora extra, seus valores beta flutuam menos, resultando em reversão à média beta.

Leituras Relacionadas

CFI é o provedor oficial da página do programa Commercial Banking &Credit Analyst (CBCA) ™ - CBCAGet Certificação CBCA ™ da CFI e torna-se um Commercial Banking &Credit Analyst. Inscreva-se e progrida em sua carreira com nossos programas e cursos de certificação. programa de certificação, projetado para transformar qualquer pessoa em um analista financeiro de classe mundial.

Para continuar aprendendo e desenvolvendo seu conhecimento de análise financeira, Recomendamos enfaticamente os recursos adicionais abaixo:

- Beta desalavancado Beta desalavancado / Beta de ativo Beta desalavancado (Beta de ativo) é a volatilidade dos retornos para uma empresa, sem considerar sua alavancagem financeira. Ele só leva em consideração seus ativos.

- Horizonte de investimento Horizonte de investimento Horizonte de investimento é um termo usado para identificar por quanto tempo um investidor pretende manter sua carteira antes de vender seus títulos com lucro. O horizonte de investimento de um indivíduo é afetado por vários fatores diferentes. Contudo, o principal fator determinante é frequentemente a quantidade de risco que o investidor

- Taxa de RetornoRate of ReturnA Taxa de Retorno (ROR) é o ganho ou perda de um investimento durante um período de tempo copmared ao custo inicial do investimento expresso como uma porcentagem. Este guia ensina as fórmulas mais comuns

- Taxa livre de risco Taxa livre de risco A taxa de retorno livre de risco é a taxa de juros que um investidor pode esperar ganhar em um investimento que apresenta risco zero. Na prática, a taxa livre de risco é comumente considerada igual aos juros pagos em um título do Tesouro do governo de 3 meses, geralmente, o investimento mais seguro que um investidor pode fazer.

investir

- SOES (Small Order Execution System)

- O que é “HODL”?

- O que é uma conta de corretora e como funciona?

- Ações e o efeito do Halloween:aqui está o que este indicador estranho significa para os investidores

- O que é Call Ratio Back Spread?

- Resumo semanal do mercado:a reorganização ocorre dentro das classificações do setor e da indústria

-

Como enviar uma peruca ao Medicare

Como enviar uma peruca ao Medicare Para alguns indivíduos, um dos custos emocionais mais devastadores de uma batalha contra o câncer é a perda de cabelo. Embora as drogas modernas contra o câncer representem menos problemas de perda de...

-

O que eu fiz nas minhas férias de verão

O que eu fiz nas minhas férias de verão Estou viajando há mais de um mês. Embora grande parte dessa viagem tenha sido por prazer - passei três semanas na Turquia com meu primo -, também houve muito trabalho envolvido. Enquanto eu estava via...

-

Porcentagem típica de lucro e responsabilidade de um parceiro silencioso

Porcentagem típica de lucro e responsabilidade de um parceiro silencioso Parceiros silenciosos são normalmente indivíduos que investem dinheiro em uma empresa, mas que não têm responsabilidade pelas operações do dia-a-dia da empresa. Parceiros silenciosos podem variar de p...

-

Sonhos em uma cidade vazia:um conto de moralidade notavelmente presciente sobre o sistema bancário

Sonhos em uma cidade vazia:um conto de moralidade notavelmente presciente sobre o sistema bancário Em nossa série Great Australian Plays, nós nomeamos o melhor do drama australiano. Não há um único evento prenunciando o clima mais sombrio da década de 1980, quando a eleição do governo trabalhist...