Os porquês do capital de giro

Capital de giro é essencialmente o capital de curto prazo que está em ação para a empresa. O capital de giro líquido é geralmente calculado como contas a receber mais ativos de curto prazo menos contas a pagar mais quaisquer passivos de curto prazo. Nem o caixa nem o capital com juros são incluídos no cálculo do capital de giro.

Cálculos

Cálculos de capital de giro são usados por analistas de empresas para medir a solvência da corporação. Se for uma ação negociada publicamente, uma medida do capital de giro pode ajudar os analistas a prever se a empresa será capaz de oferecer dividendos ou aumentar seus dividendos aos investidores se essa for uma estratégia financeiramente eficiente para a empresa. Uma estatística altamente seguida é o índice atual da empresa - o ativo circulante dividido pelo passivo circulante. Uma proporção de pelo menos um ou mais mostra uma empresa que é solvente. Por outro lado, um índice abaixo de um significa que, mais cedo ou mais tarde, nessa taxa com baixos saldos de caixa, a empresa eventualmente terá que abrir linhas de crédito ou encolher o balanço para financiar o balanço geral. Outra medida semelhante de solvência de curto prazo é o teste ácido, que é dinheiro, títulos e valores mobiliários, e contas a receber líquidas divididas pelo passivo circulante.

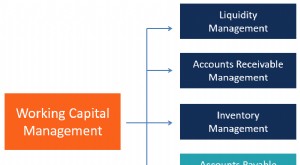

Gestão do Capital de Giro

Imagine quando a empresa decidir que vai fazer novas aquisições ou expandir seu estoque. Isso requer um nível de planejamento para a empresa. O capital de giro líquido permitirá que a empresa simplesmente faça essas aquisições.

Também, considere quando a empresa quer comprar uma máquina que seja muito cara. As chances são de que a peça da máquina não possa ser facilmente equilibrada com o capital de giro líquido. Essa aquisição vai afundar a solvência da empresa. Portanto, A gestão do capital de giro é muito importante para garantir que as aquisições financiadas de curto prazo sejam viáveis.

Financiamento de Curto Prazo

O financiamento para aquisições de curto prazo pode ser classificado em 2 grupos:dívida não garantida e dívida garantida. Essencialmente, a principal diferença entre as duas categorias é que os empréstimos garantidos exigem garantias para viabilizar o financiamento. Os empréstimos não garantidos incluem papel comercial e empréstimos bancários. Um exemplo de empréstimo garantido do banco é quando a empresa compromete alguns de seus ativos, como contas a receber ou estoque, para securitizar o financiamento do empréstimo. Os bancos preferem que, quando a empresa entrar em default, eles tenham algo para liquidar para fazer o pagamento integral do empréstimo. O que mais, a taxa de juros cobrada pelo empréstimo diminuirá com a garantia oferecida.

As aquisições de longo prazo não devem desequilibrar o balanço. Isso significa que as empresas precisam planejar para se manterem solventes. Uma técnica que pode ser usada para que o gerenciamento do capital de giro seja eficaz é o hedge.

Hedging

Basicamente, o hedge envolve combinar o fluxo de caixa com o vencimento do empréstimo bancário ou qualquer fonte de financiamento que a empresa está usando, como o empréstimo garantido ou papel comercial. Este princípio é básico, mas quando a empresa precisa se preocupar com sua solvência, isso ajuda.

Artigos em Destaque

- Os 6 tipos de empréstimos de capital de giro

- Prós e Contras da Lei Sarbanes Oxley

- Os prós e contras das ações preferenciais

- Interpretando o Índice de Capital de Giro

- O Contexto Teórico para Investir em Ações e Ações

- A diferença entre uma opção e um estoque

- Avaliações de seguros e o valor de estudá-las

- Private Equity vs. Venture Capital:Qual é a diferença?

-

O que é capital de giro? Como calcular e por que é importante

O que é capital de giro? Como calcular e por que é importante As equipes financeiras que desejam saber se suas empresas podem suportar uma desaceleração inesperada ou crise precisam controlar duas métricas:capital de giro e fluxo de caixa. Essas duas métricas il...

-

O que é o Mercado de Capitais de Capital?

O que é o Mercado de Capitais de Capital? p O mercado de capitais próprios é um subconjunto do mercado de capitais mais amplo, onde instituições financeiras e empresas interagem para negociar instrumentos financeiros e levantar capital para e...