Oscilador Estocástico

O que é um oscilador estocástico?

Um oscilador estocástico é um indicador de momentum que compara um determinado preço de fechamento de um título com uma faixa de seus preços durante um determinado período de tempo. A sensibilidade do oscilador aos movimentos do mercado é redutível ajustando aquele período de tempo ou tomando uma média móvel do resultado. É usado para gerar sinais de negociação de sobrecompra e sobrevenda, utilizando um intervalo limitado de valores de 0–100.

Principais vantagens

- Um oscilador estocástico é um indicador técnico popular para gerar sinais de sobrecompra e sobrevenda.

- É um indicador de momentum popular, desenvolvido pela primeira vez na década de 1950.

- Os osciladores estocásticos tendem a variar em torno de algum nível de preço médio, uma vez que dependem do histórico de preços de um ativo.

Oscilador Estocástico

A fórmula para o oscilador estocástico é

% K =(H14-L14C-L14) × 100 onde:C =O preço de fechamento mais recente; L14 =O preço mais baixo negociado das 14 sessões de negociação anteriores; H14 =O preço mais alto negociado durante o mesmo período de 14 dias% K =O valor atual de o indicador estocástico

Notavelmente, % K é referido às vezes como o indicador estocástico rápido. O indicador estocástico "lento" é considerado como% D =média móvel de 3 períodos de% K.

A teoria geral que serve de base para este indicador é que, em um mercado com tendência de alta, os preços fecharão perto da alta, e em um mercado com tendência de queda, os preços fecham perto da baixa. Sinais de transação são criados quando o% K atravessa uma média móvel de três períodos, que é chamado de% D.

A diferença entre o Oscilador Estocástico lento e rápido é que o Lento% K incorpora um período de desaceleração% K de 3 que controla a suavização interna de% K. Definir o período de suavização como 1 é equivalente a traçar o Oscilador Estocástico Rápido.

O que o oscilador estocástico lhe diz?

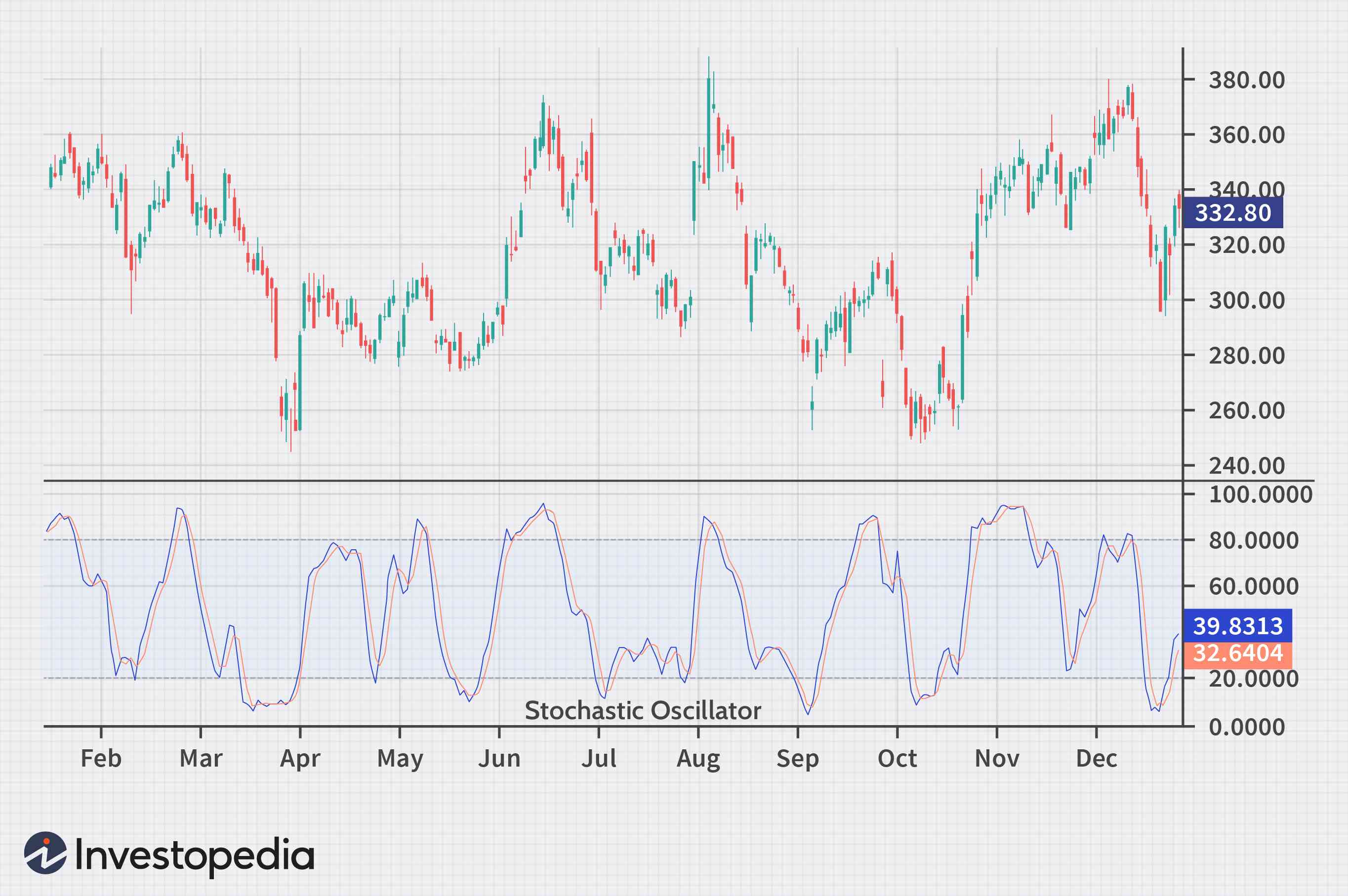

O oscilador estocástico é limitado ao alcance, o que significa que está sempre entre 0 e 100. Isso o torna um indicador útil de condições de sobrecompra e sobrevenda. Tradicionalmente, leituras acima de 80 são consideradas na faixa de sobrecompra, e leituras abaixo de 20 são consideradas sobrevendidas. Contudo, nem sempre são indicativos de reversão iminente; tendências muito fortes podem manter as condições de sobrecompra ou sobrevenda por um período prolongado. Em vez de, os comerciantes devem olhar para as mudanças no oscilador estocástico em busca de pistas sobre as mudanças de tendência futuras.

O gráfico do oscilador estocástico geralmente consiste em duas linhas:uma refletindo o valor real do oscilador para cada sessão, e um refletindo sua média móvel simples de três dias. Porque o preço é pensado para seguir o impulso, a intersecção dessas duas linhas é considerada um sinal de que uma reversão pode estar em andamento, pois indica uma grande mudança no momentum de um dia para o outro.

A divergência entre o oscilador estocástico e a tendência da ação do preço também é vista como um importante sinal de reversão. Por exemplo, quando uma tendência de baixa atinge uma nova mínima inferior, mas o oscilador imprime uma baixa mais alta, pode ser um indicador de que os ursos estão exaurindo seu ímpeto e que uma reversão de alta está se formando.

Uma breve história

O oscilador estocástico foi desenvolvido no final dos anos 1950 por George Lane. Projetado por Lane, o oscilador estocástico apresenta a localização do preço de fechamento de uma ação em relação à faixa superior e inferior do preço de uma ação ao longo de um período de tempo, normalmente um período de 14 dias. Faixa, ao longo de várias entrevistas, disse que o oscilador estocástico não segue preço ou volume ou qualquer coisa semelhante. Ele indica que o oscilador segue a velocidade ou dinâmica do preço.

Lane também revela em entrevistas que, como uma regra, o momentum ou velocidade do preço de uma ação muda antes que o preço mude. Desta forma, o oscilador estocástico pode ser usado para prever reversões quando o indicador revelar divergências de alta ou de baixa. Este sinal é o primeiro, e sem dúvida o mais importante, sinal de negociação Lane identificado.

Exemplo de como usar o oscilador estocástico

O oscilador estocástico está incluído na maioria das ferramentas de gráficos e pode ser facilmente empregado na prática. O período de tempo padrão usado é de 14 dias, embora isso possa ser ajustado para atender a necessidades analíticas específicas. O oscilador estocástico é calculado subtraindo a mínima do período do preço de fechamento atual, dividindo pelo intervalo total para o período e multiplicando por 100. Como um exemplo hipotético, se o máximo de 14 dias for $ 150, a mínima é de $ 125 e o fechamento atual é de $ 145, então a leitura para a sessão atual seria:(145-125) / (150 - 125) * 100, ou 80.

Ao comparar o preço atual com o intervalo ao longo do tempo, o oscilador estocástico reflete a consistência com que o preço fecha perto de sua alta ou baixa recente. Uma leitura de 80 indicaria que o ativo está prestes a ser sobrecomprado.

A diferença entre o índice de força relativa (RSI) e o oscilador estocástico

O índice de força relativa (RSI) e o oscilador estocástico são ambos osciladores de momentum de preço amplamente usados em análises técnicas. Embora frequentemente usado em conjunto, cada um deles tem diferentes teorias e métodos subjacentes. O oscilador estocástico é baseado na suposição de que os preços de fechamento devem fechar perto da mesma direção da tendência atual.

Enquanto isso, o RSI rastreia os níveis de sobrecompra e sobrevenda medindo a velocidade dos movimentos dos preços. Em outras palavras, o RSI foi projetado para medir a velocidade dos movimentos de preços, enquanto a fórmula do oscilador estocástico funciona melhor em faixas de negociação consistentes.

Em geral, o RSI é mais útil durante os mercados de tendência, e estocástica, mais ainda em mercados laterais ou agitados.

Limitações do Oscilador Estocástico

A principal limitação do oscilador estocástico é que ele produz sinais falsos. É quando um sinal de negociação é gerado pelo indicador, ainda assim, o preço não segue de fato, o que pode acabar como uma negociação perdida. Durante as condições de mercado voláteis, isso pode acontecer com bastante regularidade. Uma maneira de ajudar nisso é usar a tendência de preço como filtro, onde os sinais só são recebidos se estiverem na mesma direção da tendência.

Análise de estoque

-

Economizando para pagar a entrada de uma casa? Coloque seu dinheiro nesta conta

Economizando para pagar a entrada de uma casa? Coloque seu dinheiro nesta conta Cada centavo conta quando você economiza para o pagamento de uma casa. Maximize seus ganhos com uma conta poupança de alto rendimento. (iStock) Comprar uma casa é a maior compra que a maioria das pe...

-

Fundos aconselhados por doadores:uma forma popular com vantagens fiscais de doar para instituições de caridade

p Com a perspectiva de uma administração Biden potencialmente aumentando as taxas de impostos e cortando os valores de exclusão de impostos imobiliários pela metade, alguns contribuintes abastados pod...

-

O que é a National Futures Association (NFA)?

O que é a National Futures Association (NFA)? A National Futures Association (NFA) é uma organização autorreguladora que regula a indústria de derivativos dos EUA. Mercado de Derivados O mercado de derivativos se refere ao mercado financeiro para...

-

Por que os atletas devem prestar atenção aos dentes

Por que os atletas devem prestar atenção aos dentes p Temos a tendência de entender que a maioria das atividades que nos movem é um bem puro. Afinal, ficar sentado por muito tempo é basicamente um perigo para a saúde pública agora. Ser atlético (dentro...