Padrão de engolfamento de alta

O que é um padrão de engolfamento de alta?

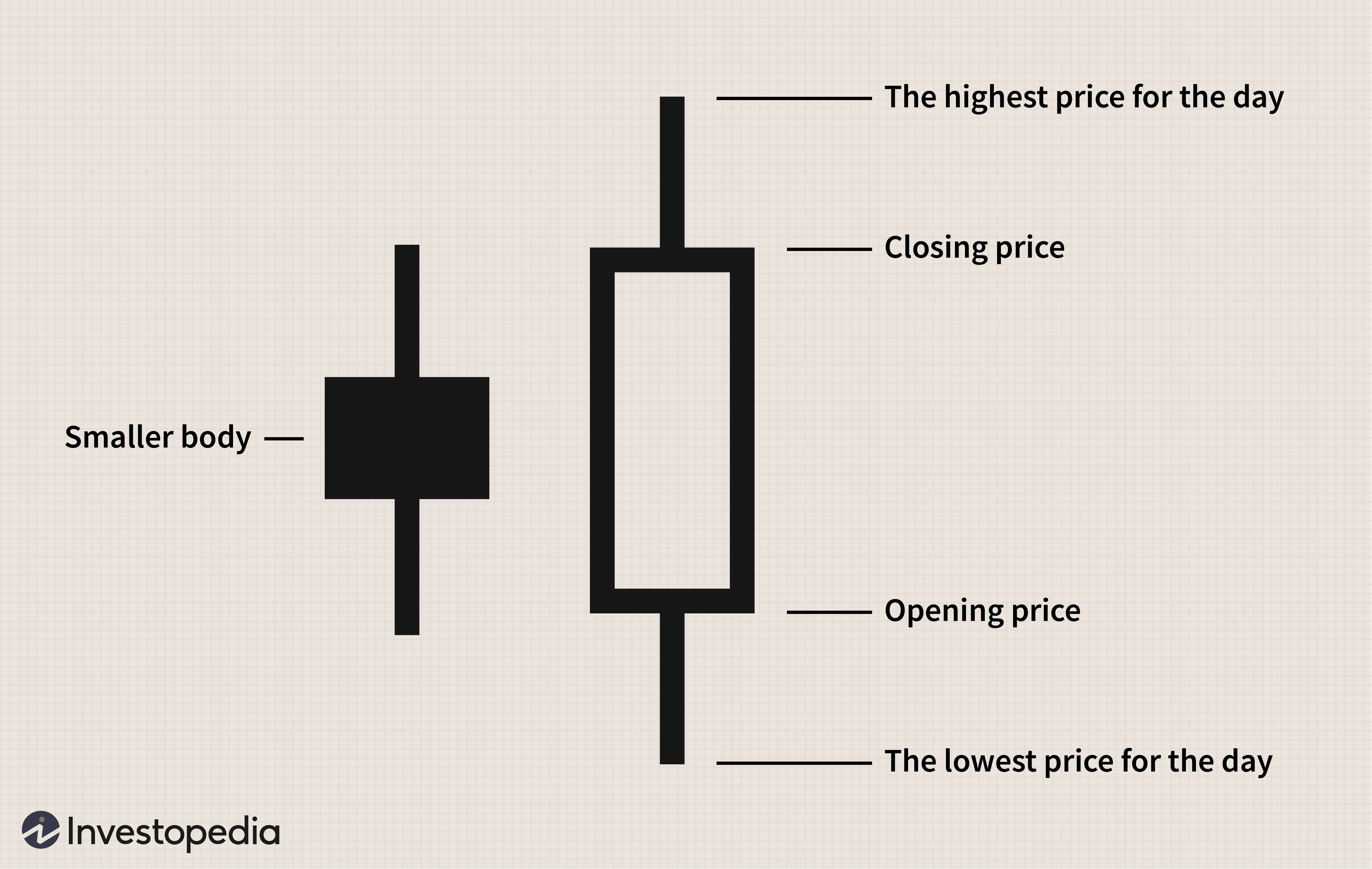

Um padrão envolvente de alta é um candle branco que fecha mais alto do que a abertura do dia anterior, depois de abrir mais baixo do que o fechamento do dia anterior. Pode ser identificado quando um pequeno castiçal preto, mostrando uma tendência de baixa, é seguido no dia seguinte por um grande castiçal branco, mostrando uma tendência de alta, cujo corpo se sobrepõe completamente ou envolve o corpo do castiçal do dia anterior.

Um padrão envolvente de alta pode ser contrastado com um padrão envolvente de baixa.

Principais vantagens

- Um padrão envolvente de alta é um padrão de castiçal que se forma quando um pequeno castiçal preto é seguido no dia seguinte por um grande castiçal branco, cujo corpo se sobrepõe completamente ou envolve o corpo do castiçal do dia anterior.

- Os padrões de engolfamento de alta são mais propensos a sinalizar reversões quando são precedidos por quatro ou mais velas pretas.

- Os investidores devem olhar não apenas para os dois castiçais que formam o padrão envolvente de alta, mas também para os castiçais anteriores.

Compreendendo um padrão de engolfamento de alta

O padrão envolvente de alta é um padrão de reversão de duas velas. A segunda vela 'envolve' completamente o corpo real da primeira, independentemente do comprimento das sombras da cauda.

Esse padrão aparece em uma tendência de baixa e é uma combinação de uma vela escura seguida por uma vela maior e oca. No segundo dia do padrão, o preço abre mais baixo do que a baixa anterior, ainda assim, a pressão de compra empurra o preço para um nível mais alto do que a alta anterior, culminando em uma vitória óbvia para os compradores.

É aconselhável entrar em uma posição longa quando o preço se move mais alto do que a máxima da segunda vela envolvente - em outras palavras, quando a reversão da tendência de baixa é confirmada.

O que um padrão de engolfamento altista lhe diz?

Um padrão de engolfamento de alta não deve ser interpretado simplesmente como um castiçal branco, representando o movimento de alta dos preços, seguindo um castiçal preto, representando o movimento descendente dos preços. Para que um padrão envolvente de alta se forme, a ação deve abrir a um preço mais baixo no Dia 2 do que fechou no Dia 1. Se o preço não cair, o corpo do castiçal branco não teria chance de engolfar o corpo do castiçal preto do dia anterior.

Como a ação abre mais abaixo do que fechou no Dia 1 e fecha acima do que abriu no Dia 1, o castiçal branco em um padrão envolvente de alta representa um dia em que os ursos controlaram o preço das ações pela manhã apenas para que os touros assumissem de forma decisiva no final do dia.

O castiçal branco de um padrão envolvente de alta normalmente tem um pequeno pavio superior, caso existam. Isso significa que a ação fechou no preço mais alto ou próximo dele, sugerindo que o dia terminou enquanto o preço ainda estava subindo.

Essa falta de um pavio superior torna mais provável que no dia seguinte produza outro castiçal branco que fechará mais alto do que o padrão de engolfamento de alta fechado, embora também seja possível que no dia seguinte produza um castiçal preto após a abertura. Como os padrões de tendência de alta tendem a significar reversões de tendência, os analistas prestam atenção especial a eles.

Padrão de engolfamento de alta vs. Padrão de engolfamento de baixa

Esses dois padrões são opostos um do outro. Um padrão envolvente de baixa ocorre depois que um preço sobe e indica que os preços mais baixos estão por vir. Aqui, a primeira vela, no padrão de duas velas, é uma vela para cima. A segunda vela é uma vela maior para baixo, com um corpo real que envolve totalmente a vela menor.

Exemplo de um padrão de engolfamento de alta

Como um exemplo histórico, vamos considerar as ações da Philip Morris (PM). As ações da empresa estavam em alta em 2011 e permaneceram em tendência de alta. Em 2012, no entanto, o estoque estava recuando.

Em 13 de janeiro, 2012, ocorreu um padrão envolvente de alta; o preço saltou de uma abertura de $ 76,22 para fechar o dia em $ 77,32. Este dia de alta superou a faixa intradiária do dia anterior, onde a ação terminou em queda marginal. O movimento mostrou que os touros ainda estavam vivos e outra onda de tendência de alta poderia ocorrer.

Reversões de velas envolventes de alta

Os investidores devem olhar não apenas para os dois castiçais que formam o padrão envolvente de alta, mas também para os castiçais anteriores. Este contexto mais amplo dará uma imagem mais clara de se o padrão de subida de alta marca uma verdadeira reversão da tendência.

Os padrões de engolfamento de alta são mais propensos a sinalizar reversões quando são precedidos por quatro ou mais velas pretas. Os castiçais pretos mais precedentes engolfam a vela altista que engolfa, quanto maior a chance de uma reversão de tendência se formar, confirmado por um segundo candle branco fechando mais alto do que a vela envolvente de alta.

Agindo em um padrão de engolfamento de alta

Em última análise, os comerciantes querem saber se um padrão de subida e alta representa uma mudança de sentimento, o que significa que pode ser um bom momento para comprar. Se o volume aumentar junto com o preço, traders agressivos podem escolher comprar perto do final do dia da vela envolvente de alta, antecipando o movimento ascendente contínuo no dia seguinte. Os comerciantes mais conservadores podem esperar até o dia seguinte, negociando ganhos potenciais para maior certeza de que uma reversão de tendência começou.

Limitações do uso de padrões envolventes

Um padrão envolvente de alta pode ser um sinal poderoso, especialmente quando combinado com a tendência atual; Contudo, eles não são à prova de balas. Os padrões de engolfamento são mais úteis após um movimento claro de baixa do preço, já que o padrão mostra claramente a mudança no momentum para o lado positivo. Se o preço estiver instável, mesmo se o preço estiver subindo no geral, a importância do padrão de engolfamento é diminuída, pois é um sinal bastante comum.

O engolfing ou segunda vela também pode ser enorme. Isso pode deixar o trader com um stop loss muito grande se ele optar por operar o padrão. A recompensa potencial da negociação pode não justificar o risco.

Estabelecer a recompensa potencial também pode ser difícil com padrões envolventes, já que os castiçais não fornecem um preço-alvo. Em vez de, os comerciantes precisarão usar outros métodos, como indicadores ou análise de tendências, para selecionar uma meta de preço ou determinar quando sair de uma negociação lucrativa.

Análise de estoque

-

O que são notas a pagar?

O que são notas a pagar? p As notas a pagar são acordos escritos (notas promissórias) em que uma parte concorda em pagar à outra parte uma certa quantia em dinheiro. Em alternativa, uma nota a pagar é um empréstimo entre duas...

-

Como fazer uma reintegração de posse voluntária do carro

Como fazer uma reintegração de posse voluntária do carro p Quando você está atrasado nos pagamentos do empréstimo do carro, o credor tem o direito de retomar ou reintegração de posse o veículo, venda-o em leilão e use o produto para pagar o saldo do empré...

-

As vantagens de uma poupança e empréstimo

As vantagens de uma poupança e empréstimo A poupança e os empréstimos são especializados em empréstimos garantidos por propriedades, como hipotecas. p Associações de poupança e empréstimo, também chamado de thrifts, são semelhantes aos bancos...

-

Posso adicionar minha esposa ao meu seguro de saúde depois que ela engravidar?

Posso adicionar minha esposa ao meu seguro de saúde depois que ela engravidar? p A gravidez e o parto devem ser momentos de alegria, mas com muita frequência também são uma época de dificuldades financeiras. O cuidado pré-natal envolve visitas frequentes ao médico e exames regul...