Tamanho do contrato

O que é o tamanho do contrato?

O tamanho do contrato se refere à quantidade de entrega de um estoque, mercadoria, ou outros instrumentos financeiros subjacentes a um contrato de futuros ou opções. É um valor padronizado que informa aos compradores e vendedores as quantidades exatas que estão sendo compradas ou vendidas, com base nos termos do contrato. Os tamanhos dos contratos costumam ser padronizados por trocas.

O tamanho do contrato varia dependendo da mercadoria ou instrumento. Ele também determina o valor em dólar de uma movimentação de unidade (tamanho do tick) na mercadoria ou instrumento subjacente.

Principais vantagens

- O tamanho do contrato se refere ao montante ou quantidade de um título subjacente que um contrato de derivativos representa.

- Os tamanhos dos contratos ajudam a padronizar a negociação nos mercados, tornando-os mais ordenados, transparente, e eficiente.

- Os tamanhos dos contratos variam por tipo de ativo e troca; por exemplo, As opções de ações listadas nos EUA têm um tamanho de contrato de 100 ações por contrato.

Compreendendo o tamanho do contrato

Os contratos de derivativos são títulos baseados no preço de algum ativo subjacente, como ações, títulos, commodities, moedas, e assim por diante. O valor do ativo subjacente representado em um contrato de derivativo é o tamanho do seu contrato.

Derivativos e outros instrumentos financeiros são negociados de diferentes maneiras. Uma transação pode ocorrer diretamente entre os próprios bancos em uma prática chamada de negociação de balcão (OTC). Em uma transação OTC, a compra ou venda ocorre entre duas instituições diretamente e não em uma bolsa regulamentada.

Os instrumentos financeiros também podem ser negociados em uma bolsa regulamentada. Para ajudar a facilitar a negociação, as bolsas de futuros ou opções padronizam os contratos em termos de datas de vencimento, métodos de entrega, e tamanhos de contrato. A padronização de contratos reduz custos e melhora a eficiência comercial. Especificar o tamanho do contrato é uma parte importante desse processo.

Prós e contras de tamanhos de contrato padronizados

O fato de os contratos serem padronizados para especificar o tamanho do contrato é bom e ruim. Uma vantagem é que os comerciantes são claros sobre suas obrigações. Por exemplo, se um fazendeiro vende três contratos de soja, entende-se que a entrega envolve 15, 000 alqueires (3 x 5, 000 alqueires), que será pago no valor exato em dólares que é especificado pelo tamanho do contrato.

Uma desvantagem do contrato padronizado é que ele não pode ser alterado. O tamanho do contrato não pode ser modificado. Então, se um produtor de alimentos precisa de 7, 000 alqueires de soja, a escolha deles é comprar um contrato por 5, 000 (deixando 2, 000 curtos) ou compre dois contratos por 10, 000 alqueires (deixando um excedente de 3, 000).

Não é possível modificar o tamanho do contrato como no mercado OTC. No mercado OTC, a quantidade de produto sendo negociado é muito mais flexível porque os contratos, incluindo o tamanho, não são padronizados.

Exemplos de tamanho do contrato

Tamanhos de contrato para commodities e outros investimentos, como moedas e futuros de taxas de juros, pode variar amplamente. Por exemplo, o tamanho do contrato para um contrato futuro de dólar canadense é C $ 100, 000, o tamanho de um contrato de soja negociado na Chicago Board of Trade é 5, 000 alqueires, e o tamanho de um contrato futuro de ouro no COMEX é de 100 onças. Cada movimento de $ 1 no preço do ouro, portanto, se traduz em uma mudança de $ 100 no valor do contrato futuro de ouro.

Nos mercados de opções listados, o tamanho do contrato padrão para uma opção de capital é 100 ações. Isso significa que se um investidor exercer uma opção de compra para comprar as ações, eles têm o direito de comprar 100 ações por contrato de opção (ao preço de exercício, até a expiração). O proprietário de uma opção de venda, por outro lado, podem vender 100 ações para cada contrato detido - se decidirem exercer sua opção de venda. Assim, 10 contratos representam de forma semelhante o controle de 1, 000 ações.

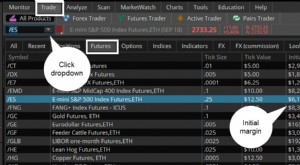

E-Minis

E-minis são uma classe de contratos futuros negociados eletronicamente que têm um tamanho de contrato que é uma fração do contrato futuro padrão correspondente. E-minis são predominantemente negociados na Chicago Mercantile Exchange (CME) e estão disponíveis em uma ampla gama de índices, como o Nasdaq 100, S&P 500, S&P MidCap 400, e Russell 2000, commodities, como ouro, e moedas, como o euro.

O E-mini S&P 500, por exemplo, é um contrato de futuros negociado eletronicamente no CME que tem um tamanho de contrato um quinto do contrato futuro padrão do S&P 500. Realmente, não há nada que um contrato em tamanho real possa fazer que um E-mini não possa fazer. Ambos são ferramentas valiosas que os investidores usam para especular e fazer hedge. A única diferença é que jogadores menores podem participar com compromissos de dinheiro menores usando E-minis.

Negociação de futuros

-

Leis de contrato de terras de Michigan

Leis de contrato de terras de Michigan O proprietário pode vender sua propriedade a um comprador por meio de um contrato de terra. Esse tipo de transação também é conhecido como contrato por escritura ou contrato de venda a prazo. Os contr...

-

Como redigir um contrato de locação

Como redigir um contrato de locação p Ser proprietário tem seus prós e contras, mas ser perspicaz sobre seus acordos de locação ou contratos de locação é a chave para reduzir ao mínimo as frustrações. Esteja você simplesmente alugando u...