Spread de Intermercado

O que é um spread de intermercado?

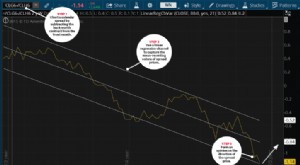

Um spread intermercado é uma estratégia de arbitragem para negociar vários instrumentos correlatos no mercado futuro de commodities. Usando este método, um negociante faz pedidos para a compra simultânea de um contrato futuro de commodities com um determinado mês de vencimento e também vende o mesmo mês de vencimento de um contrato futuro em uma mercadoria intimamente relacionada (por exemplo, comprar futuros de petróleo bruto para vender futuros de gasolina). O objetivo é lucrar com as mudanças relativas na lacuna, ou espalhar, entre os dois preços futuros de commodities.

Principais vantagens

- Um spread intermercado se refere ao diferencial de preço entre dois contratos futuros de commodities intimamente relacionados.

- Os comerciantes podem empregar uma estratégia de spread intermercado, comprando e vendendo simultaneamente tais contratos intimamente relacionados, acreditando que a propagação vai aumentar ou apertar.

- O crack se espalhou, usado nos mercados futuros de petróleo, é uma estratégia comum de disseminação intermercado entre o petróleo bruto e seus produtos refinados.

- Um corretor que executa um spread entre bolsas, negocia contratos de commodities semelhantes em diferentes plataformas de bolsa.

- Um corretor que executa um spread intra-mercado negocia spreads de calendário e está em futuros longos e curtos na mesma mercadoria subjacente.

Compreendendo o Intermarket Spread

A estratégia de spread intermercado usa uma plataforma de troca para completar o spread. Uma estratégia de spread de futuros envolve negociar uma posição longa e uma posição curta, ou as pernas, simultaneamente. A ideia é mitigar os riscos de manter apenas uma posição longa ou curta no ativo.

Essas negociações são executadas para produzir uma negociação líquida geral com um valor positivo denominado spread. Um spread intermercado envolve colocar futuros comprados de uma commodity e futuros vendidos de outro produto em que ambas as pernas tenham o mesmo mês de vencimento.

p Um contrato futuro de commodities é um acordo para comprar ou vender uma quantidade predeterminada de uma commodity a um preço específico em uma data específica no futuro.

Um exemplo de spread intermercado de futuros de commodities é se um corretor compra contratos de milho para ração de maio de Chicago (CBOT) e, simultaneamente, vende os contratos de gado vivo para maio. O melhor lucro virá se o preço subjacente da posição longa aumentar e o preço da posição curta cair. Outro exemplo é usar a plataforma CBOT para comprar contratos a descoberto para a soja de abril e contratos longos para o milho de junho.

Os Riscos das Negociações Spread Intermarket

Negociar usando spreads pode ser menos arriscado porque a negociação é a diferença entre os dois preços de exercício, não uma posição definitiva de futuros. Também, mercados relacionados tendem a se mover na mesma direção, com um lado da propagação afetado mais do que o outro. Contudo, há momentos em que os spreads podem ser tão voláteis.

Conhecendo os fundamentos econômicos do mercado, incluindo padrões de preços sazonais e históricos, é essencial. Ser capaz de reconhecer o potencial de mudanças na disseminação também pode ser um diferencial.

O risco é que ambas as pernas do spread se movam na direção oposta do que o trader pode ter esperado. Também, os requisitos de margem tendem a ser menores devido à natureza mais avessa ao risco desse acordo.

Exemplo de Intermarket Spread

O "spread spread" refere-se ao spread intermercado entre um barril de petróleo bruto e os vários produtos petrolíferos dele refinados. O “crack” refere-se a um termo da indústria para quebrar o petróleo bruto em seus produtos componentes. Isso inclui gases como o propano, combustível de aquecimento, e gasolina, bem como destilados como combustível de aviação, combustível diesel, querosene, e graxa.

O preço do barril de petróleo bruto e os diversos preços dos produtos dele refinados nem sempre estão em perfeita sincronia. Dependendo da época do ano, o clima, suprimentos globais, e muitos outros fatores, a oferta e a demanda por destilados específicos resultam em mudanças de preços que podem impactar as margens de lucro de um barril de petróleo bruto para o refinador. Para mitigar os riscos de preços, os refinadores usam futuros para proteger o spread do crack. Os negociantes de futuros e opções também podem usar a propagação do crack para fazer hedge de outros investimentos ou especular sobre possíveis mudanças nos preços do petróleo e dos produtos petrolíferos refinados.

Como um negociante de spread intermercado, você está comprando ou vendendo crack. Se você está comprando, você espera que a propagação do crack se fortaleça, o que significa que as margens de refino estão crescendo porque os preços do petróleo bruto estão caindo e / ou a demanda por produtos refinados está crescendo. Vender o crack significa que você espera que a demanda por produtos refinados esteja enfraquecendo ou que o próprio spread esteja diminuindo devido às mudanças nos preços do petróleo, então você vende os futuros de produtos refinados e compra futuros de petróleo bruto.

Outras estratégias de propagação de produtos de commodities

Outros tipos de estratégias de spread de commodities incluem spreads intra-mercado e spreads inter-câmbio.

Spreads intra-mercado

Spreads intra-mercado, criado apenas como calendário, significa que um negociante está comprando e vendendo futuros na mesma mercadoria subjacente. As pernas terão o mesmo preço de exercício, mas expirarão em meses diferentes. Um exemplo disso seria um investidor comprando na soja de janeiro e vendendo na soja em julho.

Spreads entre bolsas

Um spread inter-câmbio usa contratos em commodities semelhantes, mas em diferentes plataformas de troca. Eles podem ser spreads de calendário com meses diferentes, ou podem ser spreads que usam o mesmo mês de vencimento. As commodities podem ser semelhantes, mas os contratos são negociados em bolsas diferentes. Voltando ao nosso exemplo acima, o negociante comprará os contratos de milho para ração de maio CBOT e simultaneamente venderá o gado vivo de maio na Euronext. Contudo, os comerciantes precisam de autorização para negociar produtos em ambas as bolsas.

Negociação de futuros

-

Futuros da Dow caem 800 pontos na disseminação do coronavírus

Futuros da Dow caem 800 pontos na disseminação do coronavírus Os futuros de ações dos EUA estão apontando para uma grande queda nas ações na manhã de segunda-feira, devido às preocupações com a disseminação do coronavírus fora da China, com a Itália, Coreia do S...

-

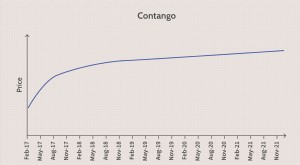

Contango

Contango O que é Contango? Contango é uma situação em que o preço futuro de uma mercadoria é superior ao preço à vista. O contango geralmente ocorre quando se espera que o preço de um ativo suba com o tempo....