Fundo sem carga

O que é um fundo sem carga?

Um fundo sem carga é um fundo mútuo no qual as ações são vendidas sem comissão ou taxa de venda. Essa ausência de taxas ocorre porque as ações são distribuídas diretamente pela empresa de investimento, em vez de passar por uma parte secundária. Essa ausência de encargos de vendas é o oposto de um fundo de carregamento - seja inicial ou posterior - que cobra uma comissão no momento da compra ou venda do fundo. Também, alguns fundos mútuos são fundos de carga nivelada onde as taxas continuam enquanto o investidor mantiver o fundo.

1:31Fundo sem carga

Compreendendo um fundo sem carga

Como não há custo de transação para comprar um fundo sem carga, todo o dinheiro investido está trabalhando para o investidor. Por exemplo, se um investidor comprar $ 10, 000 no valor de um fundo mútuo sem carga, todos $ 10, 000 serão investidos no fundo.

Por outro lado, se a pessoa comprar um fundo de carregamento que cobra uma carga inicial (comissão de vendas) de 5%, o valor investido no fundo é de apenas $ 9, 500. Se o fundo detém uma comissão de vendas diferida contingente (CDSC), uma despesa paga no momento da venda do fundo, e a comissão de vendas de $ 500 vem dos lucros da venda. O CDSC diminui a cada ano em que o fundo é mantido. Se você mantiver um fundo mútuo de nível de carga, as taxas 12b-1 podem ser de cerca de 1% do saldo total do fundo. A dedução desta comissão é anual enquanto o fundo for detido pelo investidor.

- Um fundo sem carga é um fundo mútuo no qual as ações são vendidas sem comissão ou taxa de venda.

- Os fundos sem carga são possíveis porque as ações são distribuídas diretamente pela empresa de investimento, em vez de passar por uma parte secundária.

- Um fundo sem carga é o oposto de um fundo com carga, que cobra uma comissão no momento da compra do fundo, no momento de sua venda, ou como um "nível de carga" enquanto o investidor mantiver o fundo.

Por que existem cargas?

A justificativa para um fundo de carregamento é que os investidores estão compensando um intermediário de vendas, como um corretor, consultor financeiro, consultor de investimentos ou outros profissionais por seu tempo e experiência na seleção de um fundo apropriado. Alguns investidores consideram o pagamento dessas taxas incômodo. Contudo, há evidências de que os fundos load podem às vezes superar os fundos sem carga em algumas carteiras. Os investidores devem ler atentamente todas as informações do fundo e comparar fundos semelhantes antes de investir.

Mesmo os fundos sem carga acarretarão taxas que o investidor deve pagar. Todos os fundos mútuos carregam uma forma ou outra de tais taxas e despesas, e a diferença está em como e quando essas cobranças são pagas. Em vez de cobrar do investidor antecipadamente, no momento da compra, as taxas sem carga ganhas fazem parte dos índices médios de despesas (ER) de um fundo.

O índice de despesas mede os encargos operacionais e administrativos para operar o fundo mútuo, e são uma porcentagem com base nos ativos sob gestão do fundo (AUM). A maior parte dessa taxa é para pagar o trabalho do gestor e consultor do fundo. Cada investidor do fundo pagará sua parte dessas despesas por meio da redução dos lucros distribuídos sobre os investimentos do fundo mútuo.

As taxas de despesas podem variar amplamente entre os diferentes fundos mútuos, mas é bastante rotineiro encontrar fundos sem carga com taxas de despesas que são até 5% menores do que um fundo com carga equivalente. Com juros compostos e sem depreciação do principal, escolher o fundo sem carga pode economizar milhares de dólares ao investidor ao longo do tempo.

Exemplos do mundo real

O maior fornecedor de fundos mútuos sem carga é o The Vanguard Group. Localizada em Malvern, Pensilvânia, e administrando mais de US $ 5,1 trilhões em ativos globais. A empresa oferece aos investidores 130 fundos mútuos para escolher. O investidor faça você mesmo que evita consultores financeiros e suas estruturas de comissão pode selecionar entre uma variedade de classes de ativos, variando de fundos ultraconservadores do mercado monetário a carteiras mais arriscadas, como o fundo Explorer. O fundo Explorer investe em ações de pequena capitalização que tiveram uma média anual de retorno de 6,00% nos últimos cinco anos, a partir de janeiro de 2019.

T. Rowe Price, fundada em 1937, oferece um dos mais antigos fundos mútuos sem carga existentes. Iniciando operações em 1939, o Fundo Equilibrado da empresa não cobra taxas de vendas iniciais ou finais, mantendo uma proporção de despesas anuais de 0,57%, em janeiro de 2019. Recebendo uma classificação geral de quatro estrelas da Morningstar, o fundo apela a investidores moderados que evitam as cargas de vendas e procuram colocar cada dólar investido para trabalhar. O Fundo Balanceado de US $ 3,81 bilhões teve um retorno médio anual de 4,85% nos últimos cinco anos, a partir de janeiro de 2019.

Informação de fundo

- O que é uma ficha técnica de fundo mútuo?

- Evite esses erros para ajudar seu dinheiro a crescer por meio do SIP

- Estilos de estratégia ETF:estratégia geográfica

- Fundo de investimento

- Por que os fundos mútuos se tornaram tão populares?

- Gerente de Investimento Alternativo - Retornos Esperados para Ativos Diferentes

-

Como verificar um número de roteamento bancário

Como verificar um número de roteamento bancário Trabalhar com números de roteamento ABA p O número de roteamento de um banco, ou número de trânsito de rota, é o número usado para identificar o banco do qual os fundos anotados em um cheque devem ser...

-

O Alasca gasta mais de US $ 300 milhões no combate a incêndios florestais de verão

O Alasca gasta mais de US $ 300 milhões no combate a incêndios florestais de verão p ANCORAGEM, ALASKA (AP) - Estima-se que o custo para funcionários estaduais e federais para combater os incêndios florestais de verão do Alasca este ano ultrapassou US $ 300 milhões. p A contagem fi...

-

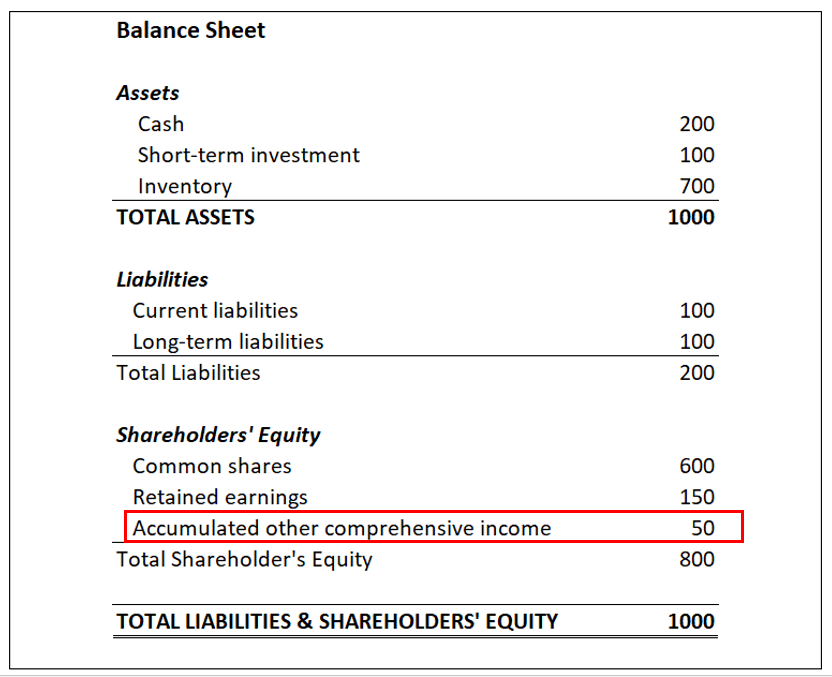

O que é outro rendimento abrangente acumulado (AOCI)?

O que é outro rendimento abrangente acumulado (AOCI)? Outros rendimentos abrangentes acumulados (AOCI) são ganhos e perdas especiais listados como itens especiais na seção de patrimônio líquido do balanço patrimonial de uma empresa. Balanço patrimonial O...

-

Como gerar uma declaração de lucros e perdas para uma modificação de empréstimo bancário

Como gerar uma declaração de lucros e perdas para uma modificação de empréstimo bancário Os credores exigem declarações de lucros e perdas para calcular a renda do trabalho autônomo. p O governo federal introduziu o Programa de Modificação de Casa Acessível para dar aos mutuários em dific...