Perda máxima previsível - MFL

O que é perda máxima previsível - MFL?

A perda máxima previsível é um termo de seguro usado com mais frequência em seguros de negócios e propriedades comerciais. A MFL é a pior situação em que o pedido de indenização por perdas e danos é significativo.

A perda máxima previsível é uma referência ao golpe financeiro mais substancial que um segurado poderia experimentar quando uma propriedade segurada foi danificada ou destruída por um evento adverso, como um incêndio. A perda máxima previsível pressupõe um mau funcionamento e não resposta das salvaguardas usuais, como sprinklers e bombeiros profissionais, isso normalmente limitaria tal perda.

Reivindicação de perdas MFL

Um pedido de perda máxima previsível é extenso, pois incluirá não apenas perdas físicas, como a propriedade que abriga o negócio e os produtos, suprimentos, e equipamentos de propriedade da empresa, mas também o impacto que o evento adverso teve no dia-a-dia das operações.

A política reconhece a perda potencial de negócios, chamada de interrupção de negócios, o que é provavelmente inevitável enquanto os reparos na propriedade estiverem em andamento. Dependendo do tamanho da propriedade e da extensão do negócio, os reparos podem levar semanas ou meses. A interrupção do negócio pode ser completa (100%) ou parcial (digamos, 50%) dependendo da possibilidade de retomar os negócios em outro local físico ou em alguns casos, digitalmente. A perda máxima previsível refere-se ao pior cenário que uma empresa pode enfrentar caso ocorra um evento adverso.

Principais vantagens

- Perda Máxima Previsível - MFL é um termo de seguro geralmente aplicado para proteger uma empresa ou propriedade comercial.

- MFL é uma referência para um cenário de pior caso, o maior golpe que um segurado poderia sofrer se a propriedade segurada fosse danificada ou destruída.

- Tipicamente, o dano vem de um evento adverso, incluindo incêndios, tornados, furacões ou outros tipos de desastres naturais.

Perda máxima previsível e outras determinações de perda

As seguradoras usam uma perda máxima previsível para subscrever apólices de cobertura de seguro. Além da MFL, o subscritor de seguro considera a perda máxima provável e a expectativa de perda usual para os tipos de negócios típicos. Por exemplo, a perda máxima previsível para o proprietário de um armazém que sofre um incêndio, furacão ou tornado é o valor total do edifício do armazém e todo o seu conteúdo.

O bom senso sugere que a maioria dos proprietários buscaria essa cobertura. Contudo, o proprietário do armazém também normalmente opta por proteger o negócio no caso de danos menos abrangentes, como danos causados pela água em produtos após um vazamento no telhado. Outros limites que podem refletir o impacto de menores, ainda assim prejudicial, perdas para a empresa

Expectativa de perda provável e normal

A perda máxima provável (PML) é um valor financeiro inferior que assume parte da estrutura física, e parte do conteúdo do depósito pode ser recuperada. Isso porque as salvaguardas passivas do edifício limitaram parcialmente os danos, mas o ativo mais crítico não.

Uma provisão menor seria a expectativa normal de perda, a maior reclamação que uma empresa pode registrar por danos materiais e interrupção de negócios em decorrência de um evento adverso, como um incêndio. É um cenário de perda na melhor das hipóteses. A expectativa de perda normal assume que todos os sistemas de proteção funcionaram corretamente, e o dano é limitado a 10% do valor segurado da propriedade.

Determinando a perda máxima previsível - MFL

A porcentagem do valor total segurado da propriedade em risco a ser dizimada por um tipo específico de perda varia com cada apólice com base em fatores que incluem a construção de edifícios, a combustibilidade do conteúdo do edifício, a facilidade com que o conteúdo pode ser danificado e os serviços de combate a incêndios existentes nas imediações.

O cálculo de diferentes estimativas de perda é essencial para ajudar as seguradoras a determinar quanta cobertura seus clientes precisam adquirir e quanto as seguradoras correm o risco de pagar sob diferentes tipos de sinistros.

Exemplo do mundo real

Digamos que um varejista tivesse um depósito crucial que contivesse a maioria de suas ofertas. O varejista sabe que precisa estar totalmente abastecido antes de uma temporada crítica de compras de fim de ano e depende do conteúdo desse depósito para satisfazer seus clientes e ajudá-lo a capitalizar os gastos do consumidor. Se algo acontecer a este armazém, seria um grande golpe para o varejista. Não só o varejista teria perdido o estoque pelo qual já pagou, mas experimentaria uma interrupção de negócios resultante da destruição de seu estoque, sua incapacidade de atender aos pedidos dos clientes, e sua incapacidade de aproveitar o período de compras natalinas.

A perda máxima previsível neste cenário é que um incêndio ou desastre natural destrua o evento de compra antecipada do armazém. A destruição do armazém causaria uma interrupção massiva dos negócios que prejudicaria substancialmente os resultados da empresa, para não mencionar prejudicar sua reputação com os consumidores no longo prazo. Como resultado, adquirir seguro antecipando-se à perda máxima previsível seria essencial para o varejista.

seguro

-

O que é aversão à perda?

O que é aversão à perda? Aversão à perda é uma tendência nas finanças comportamentaisFinanças comportamentaisAs finanças comportamentais são o estudo da influência da psicologia no comportamento dos investidores ou profission...

-

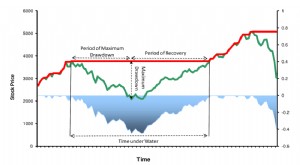

O que é uma redução máxima?

O que é uma redução máxima? p Um levantamento máximo (MDD) mede a queda máxima no valor do investimento, como dado pela diferença entre o valor da calha mais baixa e o do pico mais alto antes da calha. O MDD é calculado ao longo...