Comparando o desempenho do fundo

p Frequentemente somos questionados por clientes sobre como avaliar o desempenho de diferentes fundos. Embora seja uma decisão difícil, temos algumas coisas a ter em mente.

p Para gerentes ativos, desempenho recente realmente não significa nada . É melhor apostar no desempenho insatisfatório, em vez de gerentes com desempenho superior. Embora isso pareça contra-intuitivo - certamente gerentes com desempenho superior devem estar fazendo algo certo - é verdade. Vanguard estudou gestores ativos de ações dos EUA, e criaram uma estratégia segundo a qual investiram aleatoriamente, em seguida, vendeu gerentes de baixo desempenho e comprou gerentes de alto desempenho. Eles descobriram que os retornos eram muito piores do que acompanhar o mercado como um todo ou do que o retorno médio do gestor de fundos (que tenderá a ser igual ao retorno do mercado, menos as taxas ativas). A descoberta do Vanguard é consistente com muitas pesquisas acadêmicas. Você realmente não pode escolher fundos escolhendo o de melhor desempenho.

p Para esses dois tipos de estratégias de investimento, entendimento porque um conjunto de retornos ocorridos é tão importante quanto compreender os próprios retornos. Eles fizeram uma grande aposta? O mercado de ações em geral teve um desempenho muito bom? Eles estão se saindo melhor ao assumirem mais riscos do que deveriam? Eles estão permanentemente investidos em ações locais com desempenho superior? Isso se resume a uma pergunta:o sucesso (ou insucesso) é repetível?

p Para gerentes ativos, desempenho recente realmente não significa nada . É melhor apostar no desempenho insatisfatório, em vez de gerentes com desempenho superior. Embora isso pareça contra-intuitivo - certamente gerentes com desempenho superior devem estar fazendo algo certo - é verdade. Vanguard estudou gestores ativos de ações dos EUA, e criaram uma estratégia segundo a qual investiram aleatoriamente, em seguida, vendeu gerentes de baixo desempenho e comprou gerentes de alto desempenho. Eles descobriram que os retornos eram muito piores do que acompanhar o mercado como um todo ou do que o retorno médio do gestor de fundos (que tenderá a ser igual ao retorno do mercado, menos as taxas ativas). A descoberta do Vanguard é consistente com muitas pesquisas acadêmicas. Você realmente não pode escolher fundos escolhendo o de melhor desempenho.

p Para esses dois tipos de estratégias de investimento, entendimento porque um conjunto de retornos ocorridos é tão importante quanto compreender os próprios retornos. Eles fizeram uma grande aposta? O mercado de ações em geral teve um desempenho muito bom? Eles estão se saindo melhor ao assumirem mais riscos do que deveriam? Eles estão permanentemente investidos em ações locais com desempenho superior? Isso se resume a uma pergunta:o sucesso (ou insucesso) é repetível?

- p Os retornos de curto prazo são difíceis de interpretar, por isso tem cuidado

- p Se você deve comparar fundos, analisá-los ao longo de períodos de tempo e níveis de risco semelhantes

- p Veja como o fundo gerencia bem os riscos e também como eles geram retornos

Retornos recentes significam muito pouco

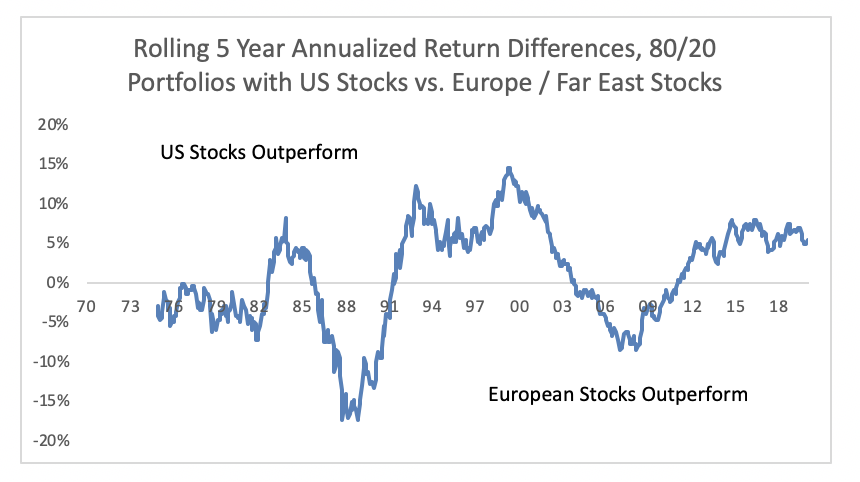

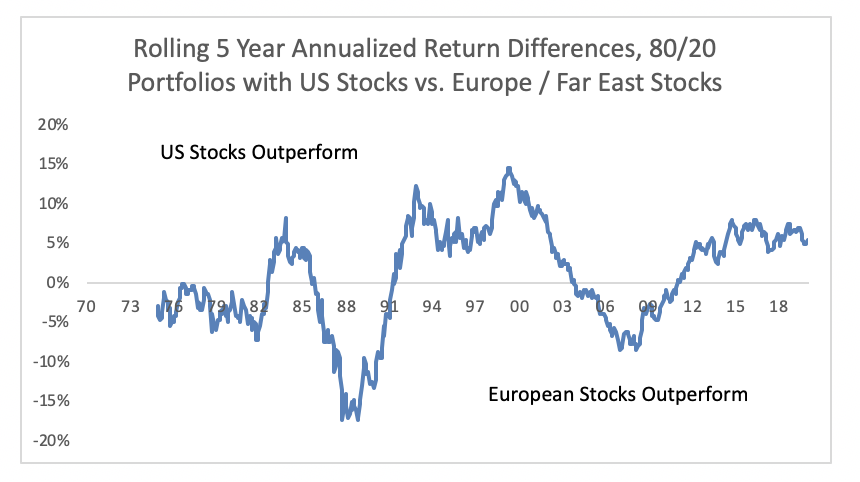

p As estratégias passivas tendem a funcionar em ciclos , com diferentes ativos apresentando desempenho superior em momentos diferentes. Nos últimos dez anos, um fundo com apenas ações dos EUA teria desempenho melhor do que um fundo concentrado em ações da Europa e do Extremo Oriente, mas teria um desempenho substancialmente inferior por longos períodos de tempo. Isso não quer dizer que o fundo com apenas ações dos EUA continuará a apresentar desempenho superior, mas esse desempenho pode persistir por anos. Portanto, seja cauteloso ao comparar estratégias passivas usando apenas registros de trilha, mesmo por mais de 10 anos. p Para gerentes ativos, desempenho recente realmente não significa nada . É melhor apostar no desempenho insatisfatório, em vez de gerentes com desempenho superior. Embora isso pareça contra-intuitivo - certamente gerentes com desempenho superior devem estar fazendo algo certo - é verdade. Vanguard estudou gestores ativos de ações dos EUA, e criaram uma estratégia segundo a qual investiram aleatoriamente, em seguida, vendeu gerentes de baixo desempenho e comprou gerentes de alto desempenho. Eles descobriram que os retornos eram muito piores do que acompanhar o mercado como um todo ou do que o retorno médio do gestor de fundos (que tenderá a ser igual ao retorno do mercado, menos as taxas ativas). A descoberta do Vanguard é consistente com muitas pesquisas acadêmicas. Você realmente não pode escolher fundos escolhendo o de melhor desempenho.

p Para esses dois tipos de estratégias de investimento, entendimento porque um conjunto de retornos ocorridos é tão importante quanto compreender os próprios retornos. Eles fizeram uma grande aposta? O mercado de ações em geral teve um desempenho muito bom? Eles estão se saindo melhor ao assumirem mais riscos do que deveriam? Eles estão permanentemente investidos em ações locais com desempenho superior? Isso se resume a uma pergunta:o sucesso (ou insucesso) é repetível?

p Para gerentes ativos, desempenho recente realmente não significa nada . É melhor apostar no desempenho insatisfatório, em vez de gerentes com desempenho superior. Embora isso pareça contra-intuitivo - certamente gerentes com desempenho superior devem estar fazendo algo certo - é verdade. Vanguard estudou gestores ativos de ações dos EUA, e criaram uma estratégia segundo a qual investiram aleatoriamente, em seguida, vendeu gerentes de baixo desempenho e comprou gerentes de alto desempenho. Eles descobriram que os retornos eram muito piores do que acompanhar o mercado como um todo ou do que o retorno médio do gestor de fundos (que tenderá a ser igual ao retorno do mercado, menos as taxas ativas). A descoberta do Vanguard é consistente com muitas pesquisas acadêmicas. Você realmente não pode escolher fundos escolhendo o de melhor desempenho.

p Para esses dois tipos de estratégias de investimento, entendimento porque um conjunto de retornos ocorridos é tão importante quanto compreender os próprios retornos. Eles fizeram uma grande aposta? O mercado de ações em geral teve um desempenho muito bom? Eles estão se saindo melhor ao assumirem mais riscos do que deveriam? Eles estão permanentemente investidos em ações locais com desempenho superior? Isso se resume a uma pergunta:o sucesso (ou insucesso) é repetível?

Se você deve, compare fundos do mesmo nível de risco no mesmo período de tempo (e tente ter uma visão de longo prazo)

p Apesar do que dissemos, é compreensível que os investidores devam olhar para o desempenho recente para compreender a qualidade dos gestores de investimento, porque é difícil dizer a diferença. Se você for comparar dois fundos, você deve fazer algumas perguntas: p Os fundos oferecem o mesmo nível de risco? Tende a haver uma relação entre risco e retorno. Nos portfólios da Wealthsimple nos últimos cinco anos, nossas carteiras de crescimento tiveram um retorno anualizado de 8,2% e nossas carteiras conservadoras tiveram um retorno de 5,3%. Isso ainda persiste em carteiras semelhantes:nossa carteira de 60% de ações retornou 6,7% ao ano, enquanto nossa carteira de ações de 50% retornou 6,1% ao ano. Nosso portfólio de crescimento não é mais inteligente do que nosso portfólio conservador, é apenas mais arriscado. O mesmo fenômeno ocorre em fundos de diferentes gerentes. p Estou comparando o mesmo período de tempo? O desempenho do fundo é determinado principalmente pelo mercado como um todo. Então, se você estiver comparando dois fundos, certifique-se de compará-los no mesmo período. Seria injusto, por exemplo, comparar a perda máxima de um fundo que passou pela crise financeira de 2008 com outro que não existia naquele período.Avalie o risco e também o retorno

p Mesmo os fundos que visam a mesma quantidade de risco - digamos, fundos diferentes nas categorias de fundos mútuos "equilibrados" ou "equilibrados em renda fixa" - podem gerenciar as perdas de maneira muito diferente. Vale a pena considerar, particularmente para investidores que estão se aproximando da aposentadoria ou que estão se aposentando, que como bem os fundos evitar perdas pode ser tão importante quanto a eficiência com que geram retornos. Isso ocorre porque as carteiras com níveis mais baixos de perdas são capazes de compor mais, e porque gastar fora de uma carteira em uma perda profunda pode levar a uma perda permanente de capital e, potencialmente, a uma renda da qual seria muito difícil recuperar. p Como eles gerenciam o risco que correm? As perdas estão de acordo com o que você pode tolerar? Existem algumas estatísticas que os investidores usam para avaliar o quão bem uma estratégia gerencia o risco:- p Retorno ao risco, ou proporção de “Sharpe” é exatamente o que diz. Mostra quanto retorno o fundo gerou para um determinado nível de risco.

- p Volatilidade é uma indicação de quanto para cima e para baixo é normal na estratégia. 2x a volatilidade abrangerá a maioria dos resultados que você pode esperar de uma estratégia. Portanto, uma boa regra é multiplicar a volatilidade por dois, e pergunte a si mesmo se você pode lidar com tanta perda.

- p Outra estatística útil é perda máxima . Você deve pensar sobre o quanto você pode tolerar. Fundos diferentes gerenciam o risco de baixa de maneira muito diferente.

investir

-

O que é um fundo Quant?

O que é um fundo Quant? Um fundo quant (abreviação de fundo quantitativo) é um fundo de investimento que usa técnicas matemáticas e estatísticas em conjunto com algoritmos automatizados e modelos quantitativos avançados para...

-

ETF vs. fundo de índice:Veja como eles se comparam

ETF vs. fundo de índice:Veja como eles se comparam Os fundos de índice e os fundos negociados em bolsa (ETFs) são ótimas ferramentas de construção de riqueza que funcionam bem em muitos cenários de investimento diferentes. Mas é importante observar qu...