O que é Vega Neutral?

p Vega neutral é uma estratégia de gestão de risco para negociação de opções que visa criar uma carteira com um vega total de zero. Vega representa a sensibilidade do preço de uma opção à volatilidade implícita do ativo subjacente. É um dos "GreeksOption GreeksOption Gregos são medidas financeiras da sensibilidade do preço de uma opção aos seus parâmetros determinantes subjacentes, como a volatilidade ou o preço do ativo subjacente. Os gregos são utilizados na análise de uma carteira de opções e na análise de sensibilidade de uma opção de negociação de opções.

p

p  p

p Compreender os gregos é necessário para a negociação de opções, uma vez que descrevem diferentes dimensões de risco. Vega mede o quanto o valor do contrato de uma opção mudará quando a volatilidade implícitaVolatilidade implícita (IV) Volatilidade implícita - ou simplesmente IV - usa o preço de uma opção para calcular o que o mercado está dizendo sobre a volatilidade futura do ativo subjacente alterado em 1%.

p

p

p

p Compreender os gregos é necessário para a negociação de opções, uma vez que descrevem diferentes dimensões de risco. Vega mede o quanto o valor do contrato de uma opção mudará quando a volatilidade implícitaVolatilidade implícita (IV) Volatilidade implícita - ou simplesmente IV - usa o preço de uma opção para calcular o que o mercado está dizendo sobre a volatilidade futura do ativo subjacente alterado em 1%.

p

p

p

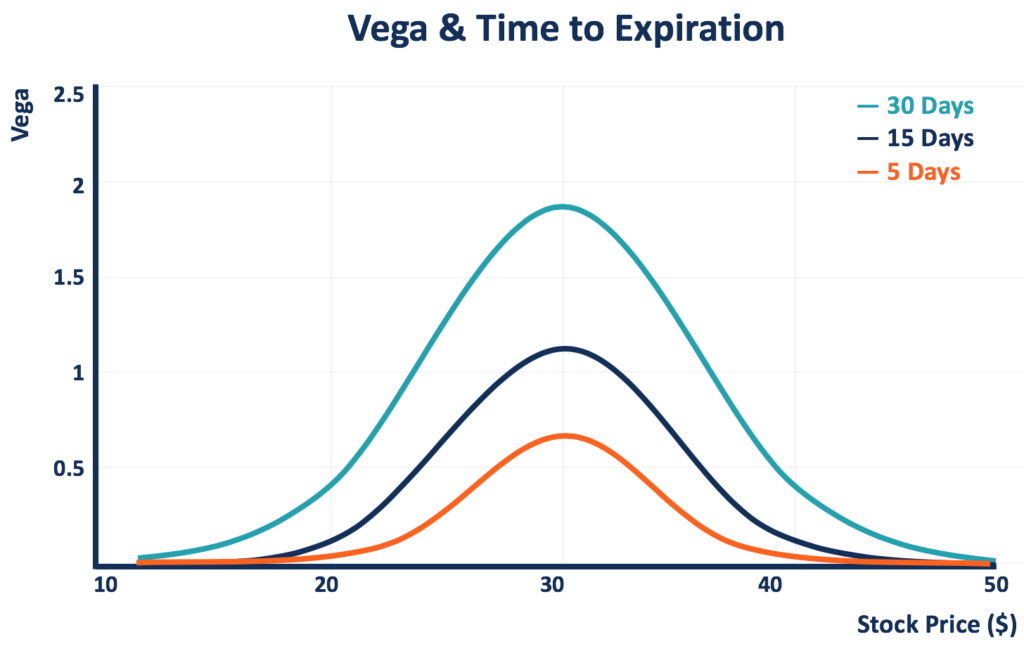

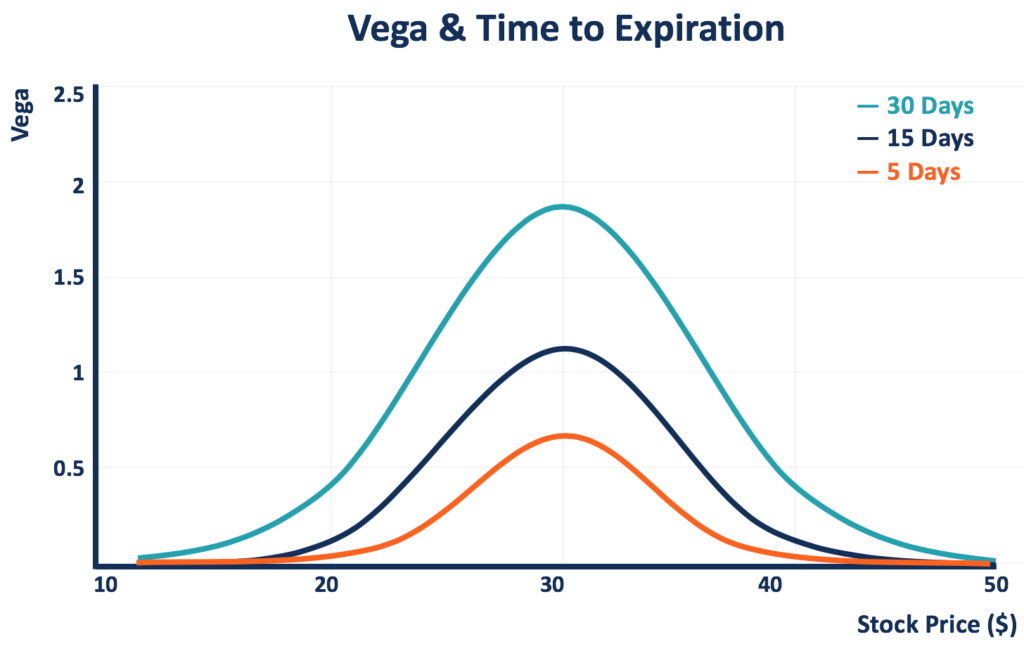

p Outro fator que muda vega é o tempo de expiração. Os negociadores de opções tendem a oferecer prêmios mais altos para as opções que expiram em um futuro mais distante do que aquelas que expiram imediatamente, devido à maior probabilidade de que a opção possa atingir o strike antes do vencimento. Portanto, conforme o tempo passa e a opção se aproxima da data de expiração, seu vega diminui.

p O diagrama abaixo compara os vegas das opções com o mesmo preço de exercício ($ 30), mas em dias diferentes para o vencimento. Quanto menor o tempo para expiração, quanto mais baixo é o vega. A opção com cinco dias até o vencimento mostra o menor vega, em comparação com aqueles com 15 dias e 30 dias para o vencimento.

p

p

p

p Outro fator que muda vega é o tempo de expiração. Os negociadores de opções tendem a oferecer prêmios mais altos para as opções que expiram em um futuro mais distante do que aquelas que expiram imediatamente, devido à maior probabilidade de que a opção possa atingir o strike antes do vencimento. Portanto, conforme o tempo passa e a opção se aproxima da data de expiração, seu vega diminui.

p O diagrama abaixo compara os vegas das opções com o mesmo preço de exercício ($ 30), mas em dias diferentes para o vencimento. Quanto menor o tempo para expiração, quanto mais baixo é o vega. A opção com cinco dias até o vencimento mostra o menor vega, em comparação com aqueles com 15 dias e 30 dias para o vencimento.

p

p  p

p

p

p Compreender os gregos é necessário para a negociação de opções, uma vez que descrevem diferentes dimensões de risco. Vega mede o quanto o valor do contrato de uma opção mudará quando a volatilidade implícitaVolatilidade implícita (IV) Volatilidade implícita - ou simplesmente IV - usa o preço de uma opção para calcular o que o mercado está dizendo sobre a volatilidade futura do ativo subjacente alterado em 1%.

p

p

p

p Compreender os gregos é necessário para a negociação de opções, uma vez que descrevem diferentes dimensões de risco. Vega mede o quanto o valor do contrato de uma opção mudará quando a volatilidade implícitaVolatilidade implícita (IV) Volatilidade implícita - ou simplesmente IV - usa o preço de uma opção para calcular o que o mercado está dizendo sobre a volatilidade futura do ativo subjacente alterado em 1%.

p

p

Resumo

- Vega mede a sensibilidade do preço de uma opção à volatilidade implícita do ativo subjacente.

- As opções em posições longas vêm com vega positivo e as opções em posições curtas vêm com vega negativo. Em um portfólio vega-neutro, o vega total de todas as posições é zero.

- Uma estratégia vega-neutra obtém lucros do spread bid-ask da volatilidade implícita ou da distorção entre as volatilidades das opções de compra e das opções de venda.

O que é Vega?

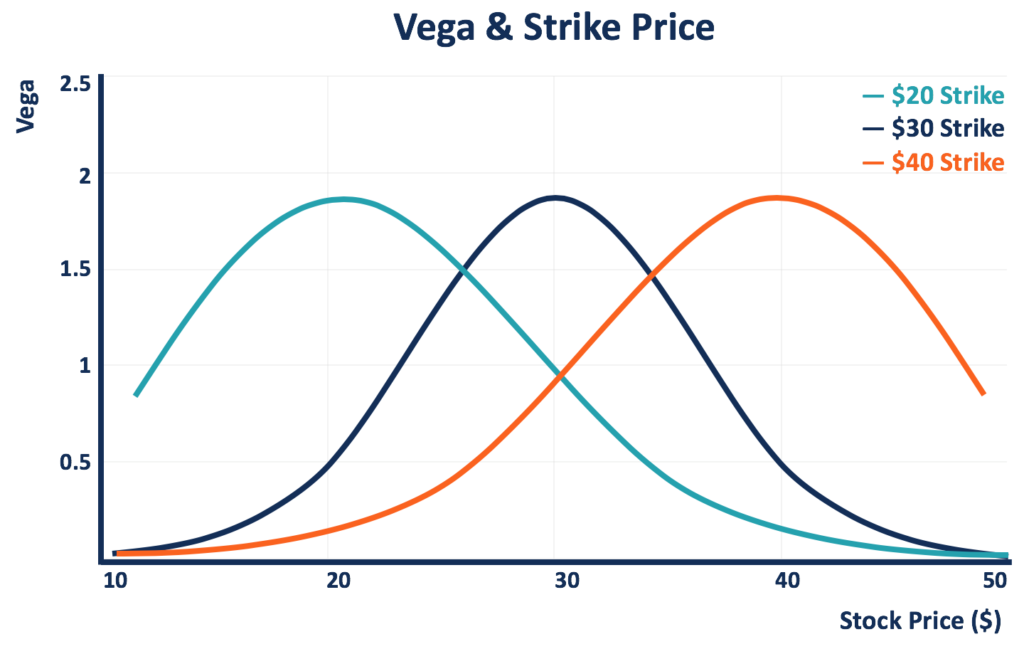

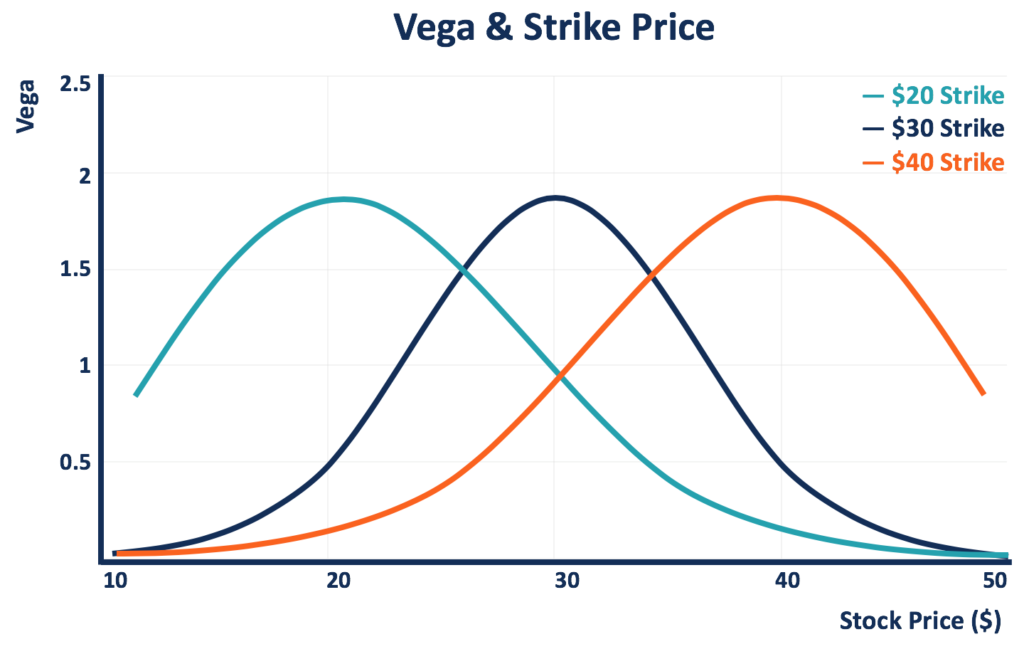

p Vega mede o risco de mudança na volatilidade implícita. Quando a volatilidade de um ativo aumenta, o preço da opção correspondente aumenta também, uma vez que é mais provável que o ativo atinja o preço de exercício Preço de exercício O preço de exercício é o preço pelo qual o titular da opção pode exercer a opção de comprar ou vender um título subjacente, dependendo. p Diferente da volatilidade histórica, que indica as mudanças reais anteriores do mercado, a volatilidade implícita é uma previsão da probabilidade de movimentos de preços. É um dos determinantes dos preços das opções. Quanto mais (menos) o preço da opção muda para uma mudança de 1% na volatilidade implícita do ativo subjacente, quanto maior (menor) for a vega da opção. p Vega pode ser positivo ou negativo , dependendo da posição. As posições compradas em opções vêm com vega positiva, e as posições vendidas em opções vêm com vega negativa, independentemente da opção de compra ou venda. Quando o preço da opção sobe, negociadores em posições compradas se beneficiam, enquanto aqueles em posições vendidas perdem se a opção for exercida. p Vega não é linear, e pode ser afetado por vários fatores. Um é o preço de exercício da opção. O preço da opção é mais sensível à variação da volatilidade do ativo subjacente quando a opção está no dinheiro (o preço de exercício é igual ao preço à vista. Preço à vista O preço à vista é o preço de mercado atual de um título, moeda, ou mercadoria disponível para compra / venda para liquidação imediata. Em outras palavras, é o preço pelo qual os vendedores e compradores avaliam um ativo agora.). p O diagrama abaixo mostra as vegas de três opções (em posições compradas) com diferentes preços de exercício. Quando o preço atual das ações se aproxima do preço de exercício, a vega da opção aumenta, e atinge o ponto mais alto quando a opção está no dinheiro. p p p

p Outro fator que muda vega é o tempo de expiração. Os negociadores de opções tendem a oferecer prêmios mais altos para as opções que expiram em um futuro mais distante do que aquelas que expiram imediatamente, devido à maior probabilidade de que a opção possa atingir o strike antes do vencimento. Portanto, conforme o tempo passa e a opção se aproxima da data de expiração, seu vega diminui.

p O diagrama abaixo compara os vegas das opções com o mesmo preço de exercício ($ 30), mas em dias diferentes para o vencimento. Quanto menor o tempo para expiração, quanto mais baixo é o vega. A opção com cinco dias até o vencimento mostra o menor vega, em comparação com aqueles com 15 dias e 30 dias para o vencimento.

p

p

p

p Outro fator que muda vega é o tempo de expiração. Os negociadores de opções tendem a oferecer prêmios mais altos para as opções que expiram em um futuro mais distante do que aquelas que expiram imediatamente, devido à maior probabilidade de que a opção possa atingir o strike antes do vencimento. Portanto, conforme o tempo passa e a opção se aproxima da data de expiração, seu vega diminui.

p O diagrama abaixo compara os vegas das opções com o mesmo preço de exercício ($ 30), mas em dias diferentes para o vencimento. Quanto menor o tempo para expiração, quanto mais baixo é o vega. A opção com cinco dias até o vencimento mostra o menor vega, em comparação com aqueles com 15 dias e 30 dias para o vencimento.

p

p  p

p

Compreendendo o Vega Neutro

p Como uma mudança na volatilidade implícita de um ativo causa riscos para o preço da opção correspondente, uma estratégia vega-neutra pode ser implementada para gerenciar esse risco. Como acima mencionado, vega pode ser positivo ou negativo, dependendo da posição que um negociador de opções assume. p Ao administrar as posições e lotes das opções detidas, um negociante de opções pode alcançar uma posição vega-neutra, onde o vega total é zero. Em tal posição, as mudanças na volatilidade implícita não afetam mais o valor total da posição (para 1% de mudança na volatilidade implícita, o preço da opção mudará em 0%), e, portanto, não causa perda. pCriando um Portfólio Vega-Neutro

p Em um portfólio vega-neutro, a vega total de todas as posições da carteira chega a zero. O vega positivo das posições longas é perfeitamente compensado pelo vega negativo das posições curtas. Um negociante de opções pode criar tal carteira calculando o vega total de todas as posições na carteira e gerenciar as posições para chegar a uma soma zero. p Suponha que o portfólio atual mostre uma vega de V P , e um negociante gostaria de vender N unidades de opções com um vega por unidade de V UMA . O portfólio será vega-neutro se N =V P / V UMA . p Por exemplo, um portfólio consiste em 200 lotes de $ 50 strike calls com um vega de 5 por unidade. A carteira está exposta ao risco de volatilidade implícita com um vega total de 1, 000. Para uma diminuição de 1% na volatilidade implícita do ativo subjacente, o valor do portfólio cairá 20%. p O trader irá então procurar uma posição curta para o mesmo ativo subjacente a um preço de exercício diferente para eliminar o risco. Se houver chamadas de greve de $ 55 com uma vega de 2 por unidade, o negociante deve vender 500 lotes para alcançar a neutralidade vega (novo portfólio vega =[200 * 5] - [5 * 200] =0). p O acima é um exemplo simples de um portfólio vega-neutro que não leva em consideração condições complexas, como diferentes datas de vencimento ou ativos subjacentes. Para opções com diferentes datas de vencimento, uma vega ponderada no tempo deve ser usado; para opções com diferentes ativos subjacentes, a correlação entre as volatilidades implícitas dos ativos deve ser levada em consideração. p A neutralidade de Vega também pode ser alcançada implementando ou combinando outras estratégias de negociação de opções. Por exemplo, um comumente usado é usar uma estratégia de reversão de risco (um put com um strike contra uma chamada com um strike mais alto), quando o put e call mostram o mesmo vega. pLucros de um portfólio Vega-Neutro

p Uma carteira vega-neutra não se beneficia nem perde quando a volatilidade implícita muda. Geralmente, Existem duas maneiras de uma carteira vega-neutra obter lucros:de (1) o spread bid-ask da volatilidade implícita ou (2) a distorção entre as volatilidades das opções de compra e das opções de venda. p No método bid-ask spread, um trader pode comprar opções em um nível de volatilidade implícita e vender outras opções em um nível de volatilidade implícita mais alto (assim, a um preço mais alto). Com a porção adequada, o portfólio pode permanecer vega-neutro. p Na inclinação entre o método de volatilidades, se um trader espera que a volatilidade implícita das opções de venda aumente em relação às opções de compra, como a curva de volatilidade não muda como um todo, ele pode implementar uma estratégia de reversão de risco vega-neutra para obter lucros. pLeituras Relacionadas

p A CFI oferece o Analista de Mercado de Capitais e Valores Mobiliários (CMSA) ®Página do Programa - CMSA Inscreva-se no programa CMSA® da CFI e torne-se um Analista de Valores e Mercados de Capitais certificado. Avance na sua carreira com os nossos programas e cursos de certificação. programa de certificação para aqueles que procuram levar suas carreiras para o próximo nível. Para continuar aprendendo e progredindo em sua carreira, os seguintes recursos serão úteis:- DeltaDelta (Δ) Delta é uma medida de sensibilidade ao risco usada na avaliação de derivados. É uma das muitas medidas denotadas por uma carta grega. A série de risco

- Opções:opções de compra e venda:opção de compra e venda Uma opção é um contrato derivativo que dá ao titular o direito, mas não a obrigação, comprar ou vender um ativo em uma determinada data a um preço especificado.

- Gama (γ) Gama (γ) No mundo das finanças, gama refere-se à taxa de variação do delta. É usado mais especificamente ao falar sobre opções. Gama, para opções, é

- Posições longas e curtas Posições longas e curtas Em investimentos, As posições compradas e vendidas representam apostas direcionais dos investidores de que um título irá subir (quando comprado) ou cair (quando vendido). Na negociação de ativos, um investidor pode assumir dois tipos de posições:longas e curtas. Um investidor pode comprar um ativo (operar comprado), ou vendê-lo (operar vendido).

investir

-

O que é uma opção nua?

O que é uma opção nua? p Uma opção a descoberto é um termo de investimento que se refere a um investidor que vende uma opção sem manter uma posição correspondente no título subjacente da opção. A venda de opções a descobert...

-

O que é Naked Put?

O que é Naked Put? p Uma opção de venda a descoberto se refere a uma situação em que um investidor vende uma opção de venda sem já ter uma posição curta equivalente no título subjacente da opção. É uma das maneiras de u...