O que é o retorno esperado?

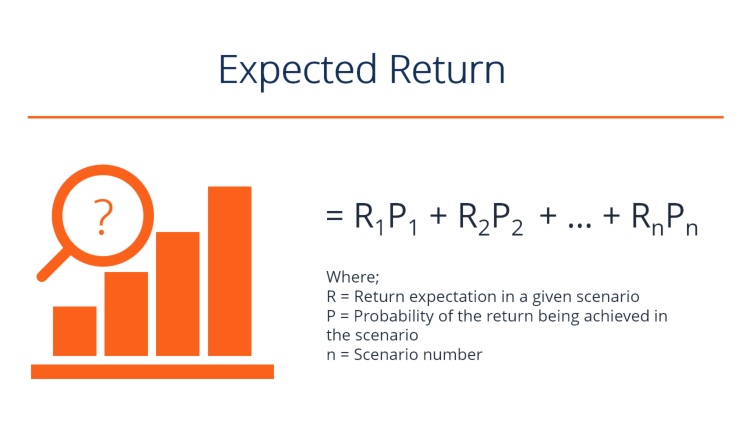

O retorno esperado de um investimento é o valor esperado da distribuição de probabilidade de possíveis retornos que ele pode fornecer aos investidores. O retorno do investimento é uma variável desconhecida que possui diferentes valores associados a diferentes probabilidades. O retorno esperado é calculado multiplicando os resultados potenciais (retornos) pelas chances de cada resultado ocorrer, e, em seguida, calcular a soma desses resultados (conforme mostrado abaixo).

A curto prazo, o retorno de um investimento pode ser considerado uma variável aleatória. Teoria do passeio aleatórioA Teoria do passeio aleatório é um modelo matemático do mercado de ações. A teoria postula que o preço dos títulos se move aleatoriamente, podendo assumir qualquer valor dentro de um determinado intervalo. O retorno esperado é baseado em dados históricos, que pode ou não fornecer uma previsão confiável de retornos futuros. Portanto, o resultado não é garantido. O retorno esperado é simplesmente uma medida de probabilidades com o objetivo de mostrar a probabilidade de que um determinado investimento irá gerar um retorno positivo, e qual será o retorno provável.

O objetivo de calcular o retorno esperado de um investimento é fornecer ao investidor uma ideia do lucro provável versus risco. Isso dá ao investidor uma base de comparação com a taxa de retorno livre de risco. A taxa de juros em títulos do Tesouro dos EUA de 3 meses é frequentemente usada para representar a taxa de retorno livre de risco.

Noções básicas de distribuição de probabilidade

Para uma determinada variável aleatória, sua distribuição de probabilidade é uma função que mostra todos os valores possíveis que pode assumir. Está confinado a um certo intervalo derivado dos valores máximo e mínimo estatisticamente possíveis. As distribuições podem ser de dois tipos:discretas e contínuas. As distribuições discretas mostram apenas valores específicos dentro de um determinado intervalo. Uma variável aleatória seguindo uma distribuição contínua pode assumir qualquer valor dentro do intervalo fornecido. O lançamento de uma moeda tem dois resultados possíveis e é, portanto, um exemplo de uma distribuição discreta. Uma distribuição da altura de machos adultos, que pode assumir qualquer valor possível dentro de um intervalo determinado, é uma distribuição de probabilidade contínua.

Baixe o modelo grátis

Digite seu nome e email no formulário abaixo e baixe o template grátis agora!

Calculando o retorno esperado para um único investimento

Vamos fazer um investimento A, que tem uma probabilidade de 20% de dar um retorno sobre o investimento de 15%, uma probabilidade de 50% de gerar um retorno de 10%, e uma probabilidade de 30% de resultar em uma perda de 5%. Este é um exemplo de cálculo de uma distribuição de probabilidade discreta para retornos potenciais.

As probabilidades de cada resultado de retorno potencial são derivadas do estudo de dados históricos sobre retornos anteriores do ativo de investimento que está sendo avaliado. As probabilidades declaradas, nesse caso, pode ser derivado do estudo do desempenho do ativo nos 10 anos anteriores. Suponha que gerou um retorno sobre o investimento de 15% durante dois desses 10 anos, um retorno de 10% por cinco dos 10 anos, e sofreu uma perda de 5% por três dos 10 anos.

O retorno esperado sobre o investimento A seria então calculado da seguinte forma:

Retorno esperado de A =0,2 (15%) + 0,5 (10%) + 0,3 (-5%)

(Isso é, a 20%, ou .2, probabilidade vezes 15%, ou 0,15, Retorna; mais 50%, ou 0,5, probabilidade vezes 10%, ou .1, Retorna; mais 30%, ou .3, probabilidade de um retorno de 5% negativo, ou -.5)

=3% + 5% - 1,5%

=6,5%

Portanto, o provável retorno médio de longo prazo para o Investimento A é de 6,5%.

Calculando o retorno esperado de uma carteira

O cálculo do retorno esperado não se limita a cálculos para um único investimento. Também pode ser calculado para um portfólio. O retorno esperado de uma carteira de investimentos é a média ponderada do retorno esperado de cada um de seus componentes. Os componentes são ponderados pela porcentagem do valor total do portfólio que cada um representa. O exame da média ponderada dos ativos da carteira também pode ajudar os investidores a avaliar a diversificação de sua carteira de investimentos.

Para ilustrar o retorno esperado de uma carteira de investimentos, vamos supor que o portfólio seja composto de investimentos em três ativos - X, Y, e Z. $ 2, 000 é investido em X, $ 5, 000 investidos em Y, e $ 3, 000 é investido em Z. Suponha que os retornos esperados para X, Y, e Z foram calculados e encontrados em 15%, 10%, e 20%, respectivamente. Com base nos respectivos investimentos em cada ativo componente, o retorno esperado da carteira pode ser calculado da seguinte forma:

Retorno esperado da carteira =0,2 (15%) + 0,5 (10%) + 0,3 (20%)

=3% + 5% + 6%

=14%

Assim, o retorno esperado da carteira é de 14%.

Observe que embora a média simples do retorno esperado dos componentes do portfólio seja de 15% (a média de 10%, 15%, e 20%), o retorno esperado do portfólio de 14% está ligeiramente abaixo desse valor médio simples. Isso se deve ao fato de que metade do capital do investidor é investido no ativo com o menor retorno esperado .

Analisando o risco de investimento

Além de calcular o retorno esperado, os investidores também precisam considerar as características de risco dos ativos de investimento. Isso ajuda a determinar se os componentes do portfólio estão devidamente alinhados com a tolerância ao risco do investidor e metas de investimento.

Por exemplo, suponha que dois componentes do portfólio tenham mostrado os seguintes retornos, respectivamente, nos últimos cinco anos:

Componente A do portfólio:12%, 2%, 25%, -9%, 10%

Componente B do portfólio:7%, 6%, 9%, 12%, 6%

O cálculo do retorno esperado para ambos os componentes do portfólio produz o mesmo valor:um retorno esperado de 8%. Contudo, quando cada componente é examinado quanto ao risco, com base nos desvios de ano para ano dos retornos médios esperados, você descobre que o componente A do portfólio carrega cinco vezes mais risco do que o componente B do portfólio (A tem um desvio padrão de 12,6%, enquanto o desvio padrão de B é de apenas 2,6%). O desvio padrão representa o nível de variação que ocorre a partir da média.

O papel da tolerância ao risco e outros fatores

O conceito de retorno esperado faz parte do processo geral de avaliação de um investimento potencial. Embora os analistas de mercado tenham criado fórmulas matemáticas diretas para calcular o retorno esperado, os investidores individuais podem considerar fatores adicionais ao montar uma carteira de investimentos que corresponda bem aos seus objetivos de investimento pessoais e nível de tolerância ao risco.

Por exemplo, um investidor pode considerar as condições econômicas ou de clima de investimento existentes que prevalecem. Durante tempos de extrema incerteza, os investidores tendem a se inclinar para investimentos geralmente mais seguros e com menor volatilidade, mesmo que o investidor seja normalmente mais tolerante ao risco. Assim, um investidor pode fugir de ações com altos desvios-padrão de seu retorno médio, mesmo que seus cálculos mostrem que o investimento oferece um excelente retorno médio.

Também é importante ter em mente que o retorno esperado é calculado com base no desempenho anterior de uma ação. Contudo, se um investidor tem conhecimento sobre uma empresa que o leva a acreditar nisso, daqui para frente, terá um desempenho substancialmente superior em comparação com suas normas históricas, eles podem escolher investir em uma ação que não parece tão promissora com base apenas em cálculos de retorno esperado. Uma métrica financeira útil a ser considerada, além do retorno esperado, é o índice de retorno sobre o investimento (ROI). Fórmula ROI (Retorno sobre o investimento) O retorno sobre o investimento (ROI) é um índice financeiro usado para calcular o benefício que um investidor receberá em relação ao seu Custo de investimento. É mais comumente medido como o lucro líquido dividido pelo custo de capital original do investimento. Quanto maior a proporção, quanto maior o benefício obtido., um índice de lucratividade que compara diretamente o valor dos lucros aumentados que uma empresa gerou por meio do investimento de capital em seus negócios.

Embora não seja um indicador garantido do desempenho das ações, a fórmula de retorno esperado provou ser uma excelente ferramenta analítica que ajuda os investidores a prever prováveis retornos de investimentos e avaliar o risco e a diversificação do portfólio.

Leitura Relacionada

CFI é o fornecedor global oficial do programa de certificação Financial Modeling and Valuation AnalystTorne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® o ajudará a ganhar a confiança necessária em sua carreira financeira. Inscreva-se hoje! Para continuar aprendendo e construindo sua carreira como analista financeiro, esses recursos adicionais serão úteis:

- Investindo:um Guia para IniciantesInvesting:Um Guia para Iniciantes O guia Investing for Beginners daCFI lhe ensinará os princípios básicos de investimento e como começar. Aprenda sobre as diferentes estratégias e técnicas de negociação

- Capital Asset Pricing ModelCapital Asset Pricing Model (CAPM) O Capital Asset Pricing Model (CAPM) é um modelo que descreve a relação entre o retorno esperado e o risco de um título. A fórmula CAPM mostra que o retorno de um título é igual ao retorno livre de risco mais um prêmio de risco, com base na versão beta dessa segurança

- Análise Técnica:Um Guia para IniciantesAnálise Técnica - Um Guia para IniciantesA análise técnica é uma forma de avaliação de investimento que analisa os preços passados para prever a ação futura dos preços. Os analistas técnicos acreditam que as ações coletivas de todos os participantes do mercado refletem com precisão todas as informações relevantes, e portanto, atribuir continuamente um valor justo de mercado aos títulos.

- Risco de base Risco de base O risco de base é o risco de que o preço futuro não se mova normalmente, correlação constante com o preço do ativo subjacente, de modo a negar a eficácia de uma estratégia de hedge em minimizar a exposição do trader a perdas potenciais. O risco de base é aceito na tentativa de evitar o risco de preço.

investir

-

O que é análise de média-variância?

O que é análise de média-variância? Análise de Média Variância é uma técnica que os investidores usam para tomar decisões sobre instrumentos financeiros para investir, com base na quantidade de risco que estão dispostos a aceitar (toler...

-

O que é o NAV Return?

O que é o NAV Return? Retorno NAV, ou retorno do valor patrimonial líquido, é uma medida de desempenho para os ativos menos passivos de uma entidade. O retorno NAV é normalmente usado para medir o desempenho de fundos mútu...